OBS: Detta är utgåva 2017.4. Visa senaste utgåvan.

- Vägledning »

- 2017 »

- Inkomstskatt »

- Näringsverksamhet »

- Särskilda regler för olika slag av tillgångar »

- Värdepapper som ägs av juridiska personer »

- Värdepapper som är kapitaltillgångar »

- Handelsbolagsandelar när delägaren kan äga näringsbetingade andelar »

- Aktier och andelar som innehas av handelsbolag

Aktier och andelar som innehas av handelsbolag

Här kan du läsa om vad som gäller för en delägare i ett handelsbolag när delägaren kan äga näringsbetingade andelar.

Aktier och andelar som kan vara näringsbetingade hos ägaren av handelsbolaget

Den 1 januari 2010 infogades andelar i handelsbolag och andelar ägda av handelsbolag i systemet med skattefria utdelningar och kapitalvinster på näringsbetingade andelar.

Ett handelsbolag kan inte själv äga näringsbetingade andelar. Från den 1 januari 2010 ska däremot utdelning, kapitalvinst och kapitalförluster på andelar som innehas av handelsbolag behandlas på samma sätt som om andelarna i stället hade ägts direkt av det delägande företaget, förutsatt att delägaren är ett företag som kan äga näringsbetingade andelar (24 kap. 13 § IL, 25 a kap 3 § IL).

En utförligare beskrivning av vilka krav som gäller för att andelar ska vara näringsbetingade finns på sidan Näringsbetingade andelar.

Skattefri utdelning

Utdelning till handelsbolag är skattefri till den del utdelningen hade varit skattefri om andelen i det utdelande företaget hade ägts direkt av handelsbolagsdelägaren. Bestämmelsen gäller även om det finns ett eller flera andra handelsbolag som ägare mellan företaget och det handelsbolag som får utdelningen (24 kap. 17 b § IL).

Tidpunkten för att pröva om utdelningen skulle ha varit skattefri hos delägande företag bör enligt uttalanden i förarbetena göras med utgångspunkt i vad som gäller enligt god redovisningssed, om andelen i det utdelande företaget hade ägts direkt av delägarna (prop. 2009/10:36 s. 42 och 80). Om delägaren vid denna tidpunkt hade kunnat ta emot skattefri utdelning om andelarna i det utdelande företaget hade ägts direkt av delägaren, ska den del av utdelningen som belöper sig på delägarens andel inte tas upp. För att en sådan prövning ska kunna göras anser Skatteverket att företaget ska ha varit delägare i handelsbolaget vid den aktuella utdelningstidpunkten. En utdelning som ska redovisas av ett företag som inträtt som delägare i ett handelsbolag efter utdelningstidpunkten, kan enligt Skatteverkets uppfattning inte bli skattefri enligt dessa bestämmelser.

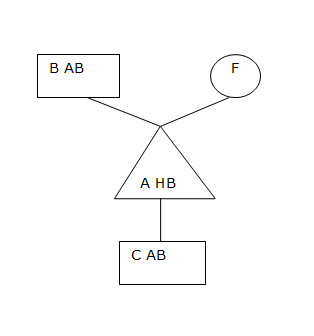

Exempel: resultat och utdelning

Ett svenskt handelsbolag A HB ägs av ett svenskt aktiebolag B AB och en fysisk person F. Delägarna har kommit överens om att fördela handelsbolagets resultat lika mellan sig, d.v.s. de tar upp 50 procent vardera. A HB äger samtliga aktier i det rörelsedrivande onoterade svenska aktiebolaget C AB.

Exempel 1

Om A HB har ett överskott om totalt 400 tkr (inklusive mottagen utdelning från C AB på 100 tkr) så ska överskottet fördelas med hälften på vardera delägaren, 200 tkr.

Av de 200 tkr som fördelas till B AB ska 150 tkr tas upp. Resterande 50 tkr utgör utdelning som inte ska tas upp.

F ska ta upp hela sin andel av resultatet: 200 tkr.

Exempel 2

Om A HB har ett underskott om totalt -300 (inklusive mottagen utdelning från C AB på 100 tkr) så ska de båda delägarna redovisa -150 tkr var som underskott.

B AB ska ta upp -200 eftersom utdelningen för B AB inte är skattpliktig.

F ska ta upp -150 eftersom hans eller hennes del av utdelningen om 50 tkr är skattepliktig.

Skattefria kapitalvinster och ej avdragsgilla kapitalförluster

På motsvarande sätt som gäller vid utdelning är kapitalvinst på andelar och aktiebaserade delägarrätter som ägs av ett handelsbolag skattefri, till den del kapitalvinsten inte skulle ha tagits upp om handelsbolagsdelägaren själv hade avyttrat andelen (25 a kap. 23 § IL). En motsvarande kapitalförlust får inte heller dras av (25 a kap. 23 a § IL). De delägare som avses är företag som enligt 25 a kap. 3 skattefritt kan avyttra näringsbetingade andelar och näringsbetingade aktiebaserade delägarrätter. Utgångspunkten för att bedöma skattefriheten för en kapitalvinst bör vara densamma som gäller för utdelning (prop. 2009/10:36 s. 42). En kapitalvinst som ska redovisas av ett företag som inträtt som delägare i ett handelsbolag efter avyttringstidpunkten, kan enligt Skatteverkets uppfattning därför inte bli skattefri enligt dessa bestämmelser.

I ett avgörande från Högsta förvaltningsdomstolen behandlades bl.a. frågan om en delägares särskilt avtalade vinstandel i en i utlandet delägarbeskattad juridik person skulle vara undantagen från beskattning till den del den bestod av kapitalvinster på onoterade andelar i portföljbolag. En förutsättning för att dessa kapitalvinster skulle kunna vara skattefria var att delägaren var en sådan juridisk person som kan inneha näringsbetingade andelar (25 a kap. 3 och 23§§ IL). Den särskilt avtalade vinstandelen översteg den indirekta ägarandelen i portföljbolagen hos delägaren. Högsta förvaltningsdomstolen angav i sina domskäl att syftet med att infoga handelsbolagen i systemet med näringsbetingade andelar var att vid beskattning likställa ett aktiebolags indirekta, genom handelsbolag, innehavda andelar med direkt innehav. Det innebär att endast den del av vinstandelen som avser delägarens indirekta ägande av portföljbolag omfattas av 25 a kap 23 § IL och därmed ska undantas från beskattning (HFD 2014 ref 71).

Handelsbolag som avyttrar en handelsbolagsandel

Om ett handelsbolag avyttrar en andel i ett handelsbolag blir kapitalvinsten skattefri och kapitalförlusten ej avdragsgill till den del kapitalvinsten inte skulle ha tagits upp och kapitalvinsten inte skulle dragits av om handelsbolagsdelägaren själv hade avyttrat andelen (25 a kap. 4 a och 23 - 23 a §§ IL). En förutsättning för skattefriheten är att skalbolagsbeskattning inte ska ske (25 a kap. 23 – 23 a §§ IL).

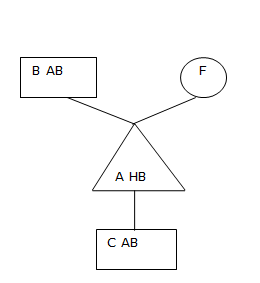

Exempel: resultat och kapitalvinst

Ett svenskt handelsbolag A HB ägs av ett svenskt aktiebolag B AB och en fysisk person F. Delägarna har kommit överens om att fördela handelsbolagets resultat lika mellan sig, d.v.s. de tar upp 50 procent vardera. A HB äger samtliga aktier i det rörelsedrivande onoterade svenska aktiebolaget C AB.

Om A HB säljer C AB och det uppstår en kapitalvinst om 100 tkr i A HB blir effekterna följande. Vinsten fördelas med hälften, 50 tkr, på vardera delägaren. B AB:s del av vinsten är skattefri och tas inte upp till beskattning. F ska ta upp sin del av vinsten som resultat, d.v.s. 50 tkr.

Avdragsförbud efter överlåtelse av andel

När en andel i ett handelsbolag överlåts till en ny delägare så övertar denna skattskyldigheten för handelsbolagets hela beskattningsår, om överlåtaren och förvärvaren inte avtalat något annat. Enligt förarbetena innebär detta inget problem när det gäller kapitalvinster som uppkommer i handelsbolaget. När det gäller kapitalförluster har man däremot betonat att det är viktigt att säkerställa att en förlust som inte får dras av vid avyttringstillfället inte heller får dras av om andelen övergår till en ny ägare (prop. 2009/10:36 s. 43). I 25 a kap. 23 a § IL anges därför att bestämmelsen även gäller för en ny ägare som andelen har övergått till.

En fysisk person som förvärvar en handelsbolagsandel från ett aktiebolag får exempelvis inte beakta en eventuell kapitalförlust som uppkommit vid handelsbolagets avyttringar av delägarrätter, om inte det överlåtande bolaget skulle ha fått göra det.

Orealiserade kapitalförluster

Om ett handelsbolag säljer delägarrätter efter det att en fysisk person förvärvat andelen i handelsbolaget föreligger även en avdragsbegränsning för handelsbolagets orealiserade förlust på de delägarrätter som omfattas av dessa regler, enligt 25 a kap. 24 § IL.

Läs mer under Delägarrätter, fordringar och andra kapitaltillgångar.

En i utlandet delägarbeskattad juridisk person

En andel i en i utlandet delägarbeskattad juridisk person som hör hemma i en stat inom EES ska behandlas som en delägarrätt vid tillämpning av 25 a kap. 9-18, 23, 23 a och 25 §§ (25 a kap 4 a § IL).

När man tillämpar bestämmelserna i 25 a kap. 23–23 a §§ IL, 24 kap. 17 b § IL likställs delägande i en i utlandet delägarbeskattad juridisk person med delägande i ett svenskt handelsbolag.

Utdelning, kapitalvinster och kapitalförluster på marknadsnoterade andelar

Ett företag som kan inneha näringsbetingade andelar kan ha ett indirekt innehav i ett handelsbolags marknadsnoterade andelar som inte uppfyller kraven för att behandlas som näringsbetingade andelar, s.k. kapitalplaceringsandelar. Utdelning och kapitalvinst blir då skattepliktig och kapitalförlusten avdragsgill, med de begränsningar som beskrivs under Begränsad avdragsrätt för kapitalförluster som är avdragsgilla nedan.

Beräkna storleken på handelsbolagsdelägarens innehav av marknadsnoterade andelar

När man bedömer om en andel som ägs av ett handelsbolag ska behandlas som en näringsbetingad andel eller som en kapitalplaceringsandel, ska andelsinnehavet bestämmas utifrån storleken på delägarens indirekta innehav genom handelsbolaget (24 kap. 17 b IL och 25 a kap. 23 §§ IL). När man beräknar storleken på delägarens indirekta innehav genom handelsbolaget ska delägarens egna innehav inte beaktas (prop. 2009/10:36 s. 42–44 och 80–81).

Exempel: beräkna storleken på innehavet

HB har tre delägare som innehar en tredjedel var och som samtliga är svenska aktiebolag. HB äger andelar motsvarande 21 procent av röstetalet i det marknadsnoterade företaget AB B. AB B lämnar utdelning till HB med 600 tkr. Utdelningen ska inte tas upp av delägarna i HB om de själva hade kunnat ta emot skattefri utdelning direkt från det utdelande företaget. Vid bedömningen ska andelsinnehavet bestämmas utifrån storleken på delägarens indirekta innehav. Delägarnas indirekta andelsinnehav blir i detta fall 21 / 3 = 7 procent. Kravet på 10 procents innehav som beskrivs på sidan Näringsbetingade andelar är således inte uppfyllt, och utdelningen ska alltså tas upp av samtliga delägare i handelsbolaget. Om HB i stället hade ägt 33 procent av röstetalet i AB B så hade delägarnas indirekta andelsinnehav uppgått till 33 / 3 = 11 procent. Utdelningen skulle i detta fall inte ha tagits upp av delägarna.

Beräkna innehavstiden

Vid bedömningen av om en kapitalvinst eller utdelning på marknadsnoterade andelar ska vara skattefri för delägaren i enlighet med reglerna om näringsbetingade andelar, måste man även beakta de regler om innehavstid som hade gällt vid ett direkt innehav (24 kap. 20–22 §§ IL och 25 a kap. 6–8 §§ IL). Enligt Skatteverkets uppfattning ska innehavstiden beräknas från tidpunkten för förvärvet av andelen i handelsbolaget, eller från tidpunkten för handelsbolagets förvärv av den marknadsnoterade andelen, om detta förvärv skett senare.

Innehav som betingas av handelsbolagets rörelse

Enligt den s.k. utredningsregeln (24 kap. 14 § första stycket 3 IL) är en marknadsnoterad andel näringsbetingad om innehavet betingas av rörelse som bedrivs av ägarföretaget, eller av ett företag som med hänsyn till äganderättsförhållanden eller organisatoriska förhållanden kan anses stå det nära. Denna bestämmelse torde omfatta innehav som betingas av en rörelse som bedrivs av handelsbolaget såväl som av det delägande företaget (prop. 2009/10:36 s. 44).

Begränsad avdragsrätt för kapitalförluster som är avdragsgilla

Kapitalförluster på kapitalplaceringsandelar är avdragsgilla till 70 procent hos delägaren och får efter reducering endast kvittas mot kapitalvinster på delägarrätter som uppstått under samma beskattningsår hos handelsbolaget eller hos delägaren. Observera att det inte finns någon möjlighet att rulla kapitalförlusten framåt i tiden. Om förlusten inte kan kvittas mot kapitalvinster får den inte heller utnyttjas av ett annat företag inom koncernen (s.k. koncernkvittning), 48 kap. 27 § andra stycket IL (prop. 2009/10:36 s. 86–87).

Exempel: avyttring av marknadsnoterade andelar

AB A äger 50 procent av HB X. HB X har avyttrat marknadsnoterade andelar med förlust om 100 000 kr samt marknadsnoterade andelar med vinst om 20 000 kr. Den del av förlusten som belöper på AB A uppgår till 50 000 kr. Förlusten måste kvoteras till 70 procent och uppgår därefter till 35 000 kr. AB A har under samma beskattningsår sålt marknadsnoterade andelar med en vinst om 10 000 kr. AB A:s sammanlagda kapitalvinst som ska redovisas uppgår till 20 000 kr (10 000 kr avser egna avyttrade marknadsnoterade andelar och 10 000 kr avser marknadsnoterade andelar som avyttrats av HB X och som belöper på AB A). AB A kan bara kvitta 20 000 kr av kapitalförlusten om 35 000 kr mot kapitalvinsterna på delägarrätterna. Resterande del av förlusten (15 000 kr) blir en outnyttjad förlust för AB A, eftersom den varken kan rullas till nästa år eller utnyttjas av något annat företag inom koncernen.

Omvänd kvittningssituation – kvittning av kapitalförlust hos delägaren

Frågan om en delägare i ett svenskt handelsbolag eller en i utlandet delägarbeskattad juridisk person som avyttrade delägarrätter kunde kvitta sina egna kapitalförluster mot motsvarande vinster i den i utländska delägarbeskattade juridiska personen, prövades i HFD 2013 ref. 52. Enligt Högsta förvaltningsdomstolen saknas det föreskrifter i 48 kap. 26 § IL om att en i utlandet delägarbeskattad juridisk persons kapitalvinster kan utnyttjas för kvittning mot delägarens kapitalförluster. I stället måste man pröva om förlusten är avdragsgill med utgångspunkt i bestämmelserna i 48 kap. om kapitalvinst och kapitalförlust vid avyttring av bl.a. delägarrätter.

Av 48 kap. 27 § andra stycket IL följer att en förlust i ett handelsbolag eller en i utlandet delägarbeskattad juridisk person är avdragsgill till 70 procent och kan kvittas mot egna eller delägares kapitalvinster vid avyttring av delägarrätter. Det saknas däremot regler för den omvända situationen, d.v.s. då det är ett svenskt handelsbolag eller en i utlandet delägarbeskattad juridisk person som avyttrat delägarrätter med kapitalvinst, och det hos delägaren har uppkommit en kapitalförlust. Någon kvittning är därmed inte möjlig.

Avdragsrätt för en i utlandet delägarbeskattad juridisk person

Den reducerade avdragsrätten gäller även sådana kapitalförluster som uppkommer hos en i utlandet delägarbeskattad juridisk person (48 kap. 27 § första stycket).