- Vägledning »

- 2017 »

- Inkomstskatt »

- Näringsverksamhet »

- Underskott »

- Avdrag för tidigare års underskott »

- Begränsad avdragsrätt vid ägarförändringar »

- Ägarförändringssituationer

Ägarförändringssituationer

Det finns fyra ägarförändringssituationer som kan leda till att avdraget för inrullat underskott begränsas. Här framgår hur de fungerar, vilka konsekvenser respektive situation medför, hur de förhåller sig till varandra och vilka undantag som finns.

- Situation 1: ett företag får det bestämmande inflytandet

- Situation 2: en fysisk person m.fl. får det bestämmande inflytandet

- Situation 3: flera fysiska personer m.fl. förvärvar andelar med sammanlagt mer än 50 procent av rösterna

- Reglernas inbyggda turordning

- Närståendekretsen räknas som en person

- Endast förvärv då företaget är ett underskottsföretag ska räknas

- Vissa förvärv som gjorts av ett företag eller en annan juridisk person ska beaktas

- Förvärv av andelar i förhållande till tidigare andelsinnehav

- Tidpunkten för en ägarförändring

- Undantag vid arv, testamente, bodelning eller ändrade familjeförhållanden

- När samma aktiepost byter ägare flera gånger under en femårsperiod

- Räknas aktieposter som redan varit med i en ägarförändring med igen under femårsperioden?

- Rättsfall: en annan utländsk juridisk person än ett utländskt bolag förvärvar andelar koncerninternt i ett underskottsföretag

- Situation 4: ett underskottsföretag eller dess moderföretag får det bestämmande inflytandet

- Referenser

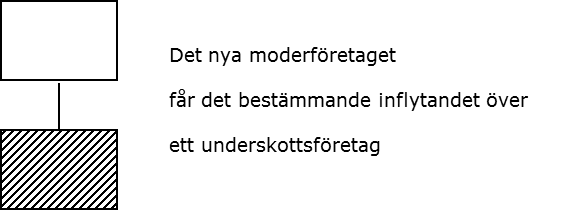

Situation 1: ett företag får det bestämmande inflytandet

När ett företag får det bestämmande inflytandet över ett underskottsföretag blir konsekvensen att både en beloppsspärr och en koncernbidragsspärr träder in. De båda spärrarna begränsar underskottsföretagets rätt till avdrag för tidigare års underskott (40 kap. 10 § IL).

Exempel: ägarförändring vid indirekt förvärv av ett underskottsföretag

Ett företag, AB A, förvärvar det bestämmande inflytandet över ett annat företag, AB B, som har ett dotterföretag, AB U. AB U är ett underskottsföretag. Eftersom AB A får det bestämmande inflytandet inte bara över AB B utan även över dess dotterföretag, så har AB U varit med om en ägarförändring.

Ett företag, AB X, har ett helägt dotterföretag, AB Y. De båda företagen äger tillsammans ett handelsbolag, HB, vilket innebär att HB uppfyller kraven för att vara ett dotterföretag till AB X enligt 1 kap. 11 § ABL. HB förvärvar 100 procent av underskottsföretaget AB Z. Det innebär att företaget AB X har fått det bestämmande inflytandet över AB Z, d.v.s. AB Z har varit med om en ägarförändring.

Undantag: ägarförändring inom en koncern

Det finns två undantag som innebär att underskottsföretaget inte ska tillämpa beloppsspärren och koncernbidragsspärren vid koncerninterna omstruktureringar, de s.k. koncernundantagen. Beloppsspärren tillämpas inte om företaget som får det bestämmande inflytandet ingick i samma koncern som underskottsföretaget redan före ägarförändringen. Koncernbidragsspärren tillämpas inte om ägarförändringen bara berör företag som ingick i samma koncern som underskottsföretaget före ägarförändringen (40 kap. 10 § IL).

Exempel: förvärv inom en koncern

Om ett moderföretag förvärvar ett dotterdotterföretag som är ett underskottsföretag, d.v.s. man ersätter ett indirekt ägande med ett direkt ägande, så är det inte någon ägarförändring i regelns mening och spärrarna träder inte in. Orsaken är att moderföretaget redan innan förändringen av ägandet hade det bestämmande inflytandet över sitt dotterdotterföretag.

Om ett företag förvärvar sitt systerföretag som är ett underskottsföretag så tillämpar man inte heller någon spärr. Orsaken är att det förvärvande företaget redan tidigare ingick i samma koncern som underskottsföretaget, vilket innebär att man ska tillämpa undantagen i 40 kap. 10 § IL.

Ett företag förvärvar ett underskottsföretag från sina ägare som är fysiska personer

Om fysiska personer omstrukturerar sitt ägande så att de avyttrar ett underskottsföretag, som de äger direkt eller indirekt, till ett annat företag som de äger, så är bestämmelsen i 40 kap. 10 § IL tillämplig. Ett exempel på detta är att en fysisk person F som äger två aktiebolag, U AB (underskottsföretag) och A AB, säljer underskottsföretaget till A AB.

Frågan har prövats av Skatterättsnämnden 2007-02-12 som har kommit fram till att bedömningen av om en ägarförändring har skett enligt 40 kap. 10 § IL ska göras oberoende av om någon förändring samtidigt har skett av företagsgruppens slutliga ägare eller inte. I motiveringen framgår att 40 kap. 11 och 12 §§ IL avser de situationer där fysiska personer m.fl. får det bestämmande inflytandet över ett underskottsföretag, och att det av dessa bestämmelser uttryckligen framgår att de inte gäller om 10 § är tillämplig (SRN 2007-02-12, se Skatteverkets rättsfallskommentar Begränsning av rätt till underskottsavdrag vid ägarförändring och jämför prop. 1993/94:50 s. 262 och prop. 1993/94:50 s. 325).

Undantagen för ägarförändringar inom koncerner i 40 kap. 10 § andra och tredje styckena IL kan inte tillämpas vid en sådan omstrukturering, eftersom en fysisk person inte kan ingå i en koncern enligt definitionen i 40 kap. 6 § IL. Inte heller kan undantaget för företagsledare i 40 kap. 13 § IL tillämpas, eftersom detta enligt lagtexten endast gäller vid ägarförändringssituationer enligt 40 kap. 11 § IL.

Ett kommunalt bolag förvärvar ett underskottsföretag från sin ägare kommunen

Det s.k. koncernundantaget gäller inte då ett kommunalt bolag förvärvar ett underskottsföretag från kommunen. Kammarrätten i Jönköping har kommit fram till att en kommun inte kan vara moderbolag i en koncern eller ingå i en koncern då reglerna i 40 kap. IL tillämpas. Kammarrätten ansåg att bestämmelsen om att beloppsspärren inte ska träda in (40 kap. 10 § andra stycket IL) utgår från koncerndefinitionen, vilken framgår av aktiebolagslagen, och att beloppsspärren därmed var tillämplig. Kommunen argumenterade för att den förändring av ägandet som skett i underskottsföretaget inte påverkat det bestämmande inflytandet, eftersom det som inträffat endast var att kommunen ersatt ett direkt ägande med ett indirekt sådant. Domen överklagades men Högsta förvaltningsdomstolen meddelade inte prövningstillstånd (KRNJ 2007-03-20, mål nr 4277-06).

Tidpunkten för en ägarförändring

En riktad nyemission kan medföra att det sker en ägarförändring som gör att någon av ägarförändringssituationerna blir tillämplig. Skatteverket anser att tidpunkten för ägarförändringen som regel inträffar när aktierna tilldelas och genast förs in i aktieboken, d.v.s. såvida inte särskilda omständigheter visar annat (Skatteverkets ställningstagande Ägarförändring och underskottsbegränsning på grund av riktad nyemission).

En nyemission där andelsägarna har lika rätt att förvärva andelar i förhållande till sitt andelsinnehav, men där inte alla andelsägare utnyttjar möjligheten till att teckna andelar, kan också medföra en ägarförändring enligt 40 kap. IL. Skatteverket anser att tidpunkten för ägarförändringen bör bestämmas på samma sätt som vid en riktad nyemission.

Tidpunkten för en ägarförändring som sker genom köp bör i regel bestämmas på motsvarande sätt som vid nyemission. Det bestämmande inflytandet kan utövas först när den nya ägaren har införts i aktieboken. I linje med Skatteverkets ställningstagande om ägarförändring på grund av riktad nyemission, inträffar tidpunkten för ägarförändringen när man genast inför den nya ägaren i aktieboken. Det förutsätter med andra ord att införandet sker genast. Om man inte gör det, t.ex. beroende på den nya ägarens passivitet, kan det vara en sådan särskild omständighet som gör att tidpunkten för införandet i aktieboken inte är avgörande. I ett sådant fall kan man i stället anse att dagen för förvärvet är tidpunkten för ägarförändringen.

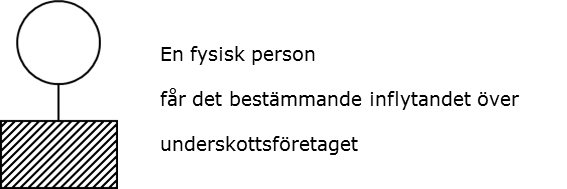

Situation 2: en fysisk person m.fl. får det bestämmande inflytandet

I andra fall än de som träffas av ägarförändringssituation 1 ska beloppsspärren tillämpas om det bestämmande inflytandet över underskottsföretaget erhålls av

- en fysisk person

- ett dödsbo

- en annan utländsk juridisk person än ett utländskt bolag

- ett svenskt handelsbolag i vilket en fysisk person, ett dödsbo eller en annan utländsk juridisk person än ett utländskt bolag är delägare, direkt eller genom ett eller flera handelsbolag (40 kap. 11 § IL).

När man bedömer om den nya ägaren har fått det bestämmande inflytandet över underskottsföretaget ska man göra en fiktiv prövning av om underskottsföretaget skulle ha varit dotterföretag till den nya ägaren om denna hade varit ett aktiebolag (40 kap. 5 § tredje stycket IL).

Endast beloppsspärren är tillämplig vid situation 2. Inget av de rättssubjekt som omfattas av situation 2 kan ge koncernbidrag med skatterättslig verkan till underskottsföretaget, så därför behövs inte koncernbidragsspärren vid en sådan ägarförändring.

Reglernas inbyggda turordning

Vid en ägarförändring kan förutsättningarna för att tillämpa både situation 1 och situation 2 vara uppfyllda. I ett sådant fall har situation 1 företräde, d.v.s. reglerna i 40 kap. 10 § IL ska tillämpas. Detta framgår av lagtextens formulering att ”I andra fall än som avses i 10 § första stycket ...” (40 kap. 11 § första meningen IL). Jämför även SRN 2007-02-12, se Skatteverkets rättsfallskommentar Begränsning av rätt till underskottsavdrag vid ägarförändring.

Exempel: turordning

Om en fysisk person har det bestämmande inflytandet över ett aktiebolag som förvärvar det bestämmande inflytandet över ett underskottsföretag, så handlar det om ägarförändringssituation 1 och inte 2.

Om personens aktiebolag i stället förvärvar aktier med 40 procent av rösterna och personen själv, eller hans eller hennes närstående, förvärvar aktier med mer än 10 procent av rösterna är däremot ägarförändringssituation 2 tillämplig (prop. 1993/94:50 s. 262).

Exempel: från s.k. oäkta koncern till s.k. äkta koncern och tvärtom

En fysisk person X äger två företag, U AB (underskottsföretag) och A AB. Detta brukar i dagligt tal kallas oäkta koncern eftersom företagen inte ingår i en koncern enligt aktiebolagslagen. Om X överlåter U AB till A AB, vilket innebär att A AB blir moderföretag och U AB dotterföretag enligt aktiebolagslagen (s.k. äkta koncern), sker det en ägarförändring enligt 40 kap. 10 kap. IL. Orsaken till det är att det är företaget A AB som har förvärvat det bestämmande inflytandet. Läs även under Ett företag förvärvar ett underskottsföretag från sina ägare som är fysiska personer (ovan).

Om förutsättningen i stället är att X äger företaget A AB som har dotterföretaget U AB (underskottsföretag), en s.k. äkta koncern, så sker det ingen ägarförändring om A AB överlåter U AB till sin ägare X. Det är i den här situationen en fysisk person som förvärvar underskottsföretaget U AB – man går från en äkta till en oäkta koncern. Ordalydelsen i 40 kap. 11 § IL talar om att det bestämmande inflytandet ”erhålls av en fysisk person”, men den fysiska personen hade redan bestämmande inflytande över U AB innan överlåtelsen. Läs om när en fysisk person har bestämmande inflytande under Bestämmande inflytande.

Närståendekretsen räknas som en person

Närstående fysiska personer räknas i det här sammanhanget som en enda person. Med en närstående person avser man sådana personer som omfattas av definitionen i 2 kap. 22 § IL. Som närstående räknas enligt 40 kap. IL också ett svenskt handelsbolag där den fysiska personen själv, eller någon närstående fysisk person, är delägare (40 kap. 11 § andra stycket IL).

Exempel: förvärv som görs av flera närstående personer

Två makar förvärvar år 1 aktier med vardera 20 procent av rösterna i ett underskottsföretag AB U (1 andel = 1 röst). År 2 förvärvar makarna via sitt handelsbolag ytterligare aktier med 10 procent av rösterna, och deras gemensamma barn förvärvar aktier med 5 procent av rösterna i samma företag. Samtliga dessa förvärvare räknas som en person när man bedömer om en ägarförändring har skett. Detta innebär att en person sammanlagt har förvärvat aktier med 55 procent av rösterna i AB U, d.v.s. en person har fått det bestämmande inflytandet. En ägarförändring enligt 40 kap. 11 § IL har skett år 2.

Förvärv inom närståendekretsen

Om närstående överlåter andelar i ett underskottsföretag mellan sig så medför inte det att det blir någon ägarförändring enligt 40 kap. IL. Orsaken till detta är att närståendekretsen räknas som en person, och ett förvärv från en närstående person medför inte att någon ny person har fått det bestämmande inflytandet över underskottsföretaget.

Exempel: förvärv inom närståendekretsen

Två makar, A och B, äger hälften var av ett underskottsföretag. Makarna förbereder ett generationsskifte och tänker att deras gemensamma barn C ska få aktier med 30 procent av rösterna från vardera maken. Barnet C kommer efter överlåtelsen att inneha aktier med 60 procent av rösterna i underskottsföretaget, d.v.s. C har fått det bestämmande inflytandet över underskottsföretaget. Det räknas dock inte som en ägarförändring enligt 40 kap. 11 § IL, eftersom makarna och barnet räknas som en person när man bedömer om en ägarförändring har skett.

Tidpunkten för en ägarförändring

Se Tidpunkten för en ägarförändring under situation 1 ovan.

Undantag vid arv, testamente, bodelning eller ändrade familjeförhållanden

Om förändringen av det bestämmande inflytandet beror på arv, testamente, bodelning eller ändrade familjeförhållanden så gäller inte 40 kap. 11 § IL, d.v.s. beloppsspärren blir inte tillämplig (40 kap. 13 § första stycket första meningen IL).

Med ändrade familjeförhållanden avses t.ex. att delägare gifter sig med varandra, registrerar partnerskap eller får barn (prop. 1998/99:7 s. 30).

Undantag för företagsledare

Om den person som har fått det bestämmande inflytandet har varit företagsledare i underskottsföretaget de två närmast föregående beskattningsåren för underskottsföretaget så gäller inte 40 kap. 11 § IL, d.v.s. beloppsspärren blir inte tillämplig (40 kap. 13 § första stycket andra meningen IL).

Skatterättsnämnden har i ett förhandsbesked ansett att undantagsbestämmelsen för företagsledare enbart gäller för företagsledare i fåmansföretag, eftersom företagsledarbegreppet finns definierat i bestämmelserna om fåmansföretag, 56 kap. 6 § IL (SRN 2009-05-28, 147-08/D). För att undantaget ska vara tillämpligt måste underskottsföretaget således vara ett fåmansföretag.

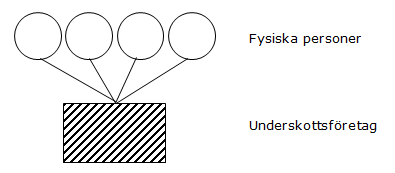

Situation 3: flera fysiska personer m.fl. förvärvar andelar med sammanlagt mer än 50 procent av rösterna

Beloppsspärren träder in vid ägarförändringar där en grupp fysiska personer m.fl. dels var och en har förvärvat andelar med minst 5 procent, dels tillsammans har förvärvat andelar med mer än 50 procent av samtliga röster i ett underskottsföretag. Förvärven ska ha skett under en period om fem beskattningsår för ett underskottsföretag. Förvärvare kan förutom en fysisk person också vara

- ett dödsbo

- en annan utländsk juridisk person än ett utländskt bolag

- ett svenskt handelsbolag i vilket en fysisk person, ett dödsbo eller en annan utländsk juridisk person än ett utländskt bolag är delägare, direkt eller genom ett eller flera handelsbolag (40 kap. 12 § IL genom hänvisning till 40 kap. 11 § IL).

Syftet med situation 3 är att samma konsekvenser som vid situation 2 ska inträffa när en mindre grupp fysiska personer m.fl. har möjlighet att samverka och tillsammans få ett bestämmande inflytande över ett underskottsföretag. I praktiken bör situation 3 i huvudsak omfatta förvärv av aktiebolag som är eller övergår till att bli fåmansföretag.

Det är bara beloppsspärren som är tillämplig vid situation 3. Inget av de rättssubjekt som omfattas av situation 3 kan ge koncernbidrag med skatterättslig verkan till underskottsföretaget, så därför behövs inte koncernbidragsspärren vid en sådan ägarförändring.

Reglernas inbyggda turordning

Vid en ägarförändring skulle förutsättningarna för att tillämpa någon av situationerna 1 och 2 kunna vara uppfyllda samtidigt som förutsättningarna för situation 3 är uppfyllda. I ett sådant fall har situation 1 och 2 företräde framför situation 3. Detta framgår av lagtextens formulering att ”I andra fall än som avses i 10 § första stycket eller 11 § ...” (40 kap. 12 § första meningen IL). Jämför även SRN 2007-02-12, se Skatteverkets rättsfallskommentar Begränsning av rätt till underskottsavdrag vid ägarförändring.

Exempel: turordning

Fyra fysiska personer förvärvar andelar med vardera 20 procent av rösterna i ett underskottsföretag. Var och en har således förvärvat mer än 5 procent av rösterna och tillsammans har de förvärvat mer än 50 procent av rösterna i företaget. En situation 3 träder in.

Om en av personerna i stället förvärvar andelar med 51 procent av rösterna och övriga tre förvärvar andelar med vardera 10 procent av rösterna i underskottsföretaget, så inträder situation 2 i stället för situation 3. Orsaken till detta är att en person ensam har förvärvat bestämmande inflytande och att situation 2 har företräde framför 3.

Närståendekretsen räknas som en person

Närstående fysiska personer räknas i det här sammanhanget som en enda person (40 kap. 12 § första stycket IL), se Närståendekretsen räknas som en person ovan under Situation 2.

Endast förvärv då företaget är ett underskottsföretag ska räknas

Skatteverket anser att det bara är förvärv av andelar i ett företag som vid tidpunkten för förvärvet är ett underskottsföretag som ska räknas samman när man beräknar om det har skett en ägarförändring enligt 40 kap. 12 § IL (Skatteverkets ställningstagande Spärregel i underskottsreglerna).

Vissa förvärv som gjorts av ett företag eller en annan juridisk person ska beaktas

Ett förvärv som har gjorts av ett företag eller en annan juridisk person och som kan kopplas till en fysisk person m.fl. som omfattas av reglerna (indirekta förvärv) räknas i vissa fall som förvärv som har gjorts av den fysiska personen m.fl. Det gäller förvärv som har gjorts av

- ett företag i vilket personen – direkt eller genom förmedling av en annan juridisk person eller av ett svenskt handelsbolag som personen har ett bestämmande inflytande över – innehar andelar med minst 5 procent av röstetalet

- en juridisk person eller ett svenskt handelsbolag som ett sådant företag som avses i punkten ovan har ett bestämmande inflytande över (40 kap. 12 § andra stycket IL).

Även om det är komplicerat så har underskottsföretaget en skyldighet att hålla reda på de förvärv som görs och tillämpa reglerna i 40 kap. 12 § IL. Detta gäller även indirekta förvärv som ska beaktas enligt 40 kap. 12 § andra stycket IL.

Exempel: indirekt förvärv

En fysisk person X och två aktiebolag, AB A och AB B, förvärvar 1/3 var av andelarna (en andel = en röst) i ett underskottsföretag. Den fysiska personen A äger minst 5 procent av röstetalet i AB A och den fysiska personen B har motsvarande ägande i AB B.

De två aktiebolagens förvärv räknas som förvärv som omfattas av 40 kap. 12 § enligt ordalydelsen i dess andra stycke. Eftersom X, AB A och AB B var och en har förvärvat andelar med minst fem procent av samtliga röster och tillsammans mer än 50 procent av samtliga röster har det skett en ägarförändring enligt lagtextens ordalydelse.

Förvärven som AB A och AB B gör skulle på samma sätt räknas som förvärv enligt bestämmelsens lydelse om A och B indirekt genom andra bolag de har bestämmande inflytande över äger minst fem procent av röstetalet i AB A respektive AB B.

Förvärv av andelar i förhållande till tidigare andelsinnehav

Vid tillämpningen av regeln i 40 kap. 12 § IL ska man i antalet förvärvade andelar inte räkna in sådana andelar som har förvärvats i förhållande till tidigare andelsinnehav vid en emission där andelsägarna haft lika rätt att förvärva andelar. Med förvärv av andel likställs avtal om rätt att förvärva andelar i ett företag och avtal om rätt att besluta i företagets angelägenheter (40 kap. 12 § tredje stycket IL).

Om någon delägare avstår från att delta i en nyemission blir effekten att det sker en förskjutning av ägarandelar i förhållande till vad som gällt tidigare. Skatteverket anser att de andelar som har förvärvats genom en emission i ett sådant fall ska ingå när man beräknar om en ägarförändring har skett enligt bestämmelsen.

Tidpunkten för en ägarförändring

Se Tidpunkten för en ägarförändring under situation 1 ovan.

Undantag vid arv, testamente, bodelning eller ändrade familjeförhållanden

Om ett förvärv har skett genom arv, testamente, bodelning eller ändrade familjeförhållanden, så räknas inte det förvärvet när man bedömer om en ägarförändring har skett enligt 40 kap. 12 § IL (40 kap. 13 § andra stycket IL).

Med ändrade familjeförhållanden avses t.ex. att delägare gifter sig med varandra, registrerar partnerskap eller får barn (prop. 1998/99:7 s. 30).

När samma aktiepost byter ägare flera gånger under en femårsperiod

Av lagtexten framgår inte vad som gäller om en och samma aktiepost byter ägare flera gånger under en femårsperiod. I samband med att reglerna fördes över till inkomstskattelagen påpekade Lagrådet att lagtextens ordalydelse ser ut att omfatta även t.ex. fall då en och samma aktiepost med mer än 10 procent av röstetalet bytt ägare mer än fem gånger under femårsperioden, trots att detta, såvitt Lagrådet förstod, inte varit avsikten med bestämmelsen (prop. 1999/2000:2 del 3 s. 449 f.).

Regeringen angav att Lagrådets antagande om avsikten med bestämmelsen var riktig, samt att det inte är helt enkelt att arbeta om bestämmelsen utan att komplicera lagtexten. Enligt regeringen talade ”sunt förnuft, liksom förarbetena” för att det är Lagrådets tolkning av bestämmelserna som ska gälla och någon ändring i lagtexten gjordes inte (prop. 1999/2000:2 del 2 s. 471).

Räknas aktieposter som redan varit med i en ägarförändring med igen under femårsperioden?

Lagtexten reglerar inte om ett förvärv av en aktiepost som vid en tidpunkt varit med i en ägarförändring enligt 40 kap. 12 § IL ska räknas med även i en senare ägarförändring enligt 40 kap. 12 § IL, där en delvis ny grupp av fysiska personer m.fl. förvärvat andelar i underskottsföretaget. Enligt Skatteverkets uppfattning bör en sådan situation bedömas enligt nedanstående exempel.

Exempel: räknas aktieposter som redan varit med i en ägarförändring med igen under femårsperioden?

Förutsättningarna är att

- aktiebolaget har funnits till även före år 1

- underskott uppkommit varje år

- A, B, C, D och E är fysiska personer

- alla aktier har samma röstvärde

- en ägarförändring enligt 40 kap. 12 § IL har inträffat under år 1 på grund av personerna A–C:s förvärv

- a)–g) i tabellen nedan avser olika ägarsituationer vid utgången av år 2.

Tabellen visar hur många procent av röstetalet respektive ägare har i underskottsföretaget år 2.

|

Ägare |

År 0 |

År 1 |

År 2 (olika ägarsituationer) |

||||||

|

a) |

b) |

c) |

d) |

e) |

f) |

g) |

|||

|

A |

− |

10 |

10 |

12 |

10 |

10 |

40 |

10 |

7 |

|

B |

− |

30 |

30 |

28 |

30 |

25 |

− |

||

|

C |

− |

12 |

12 |

12 |

12 |

12 |

12 |

||

|

D |

− |

− |

− |

− |

5 |

5 |

− |

30 |

40 |

|

E |

12 |

15 |

|||||||

|

Totalt innehav A−E som är >5 % |

52 |

52 |

52 |

57 |

52 |

52 |

52 |

62 |

|

Enligt Skatteverkets uppfattning gäller följande för år 2:

Ägarsituation a): ingen spärr träder in eftersom det inte har skett några förändringar i ägandet.

Ägarsituation b)–f): spärren träder inte in.

Ägarsituation g): spärren träder in eftersom en ny krets fysiska personer har förvärvat minst 5 procent av rösterna och tillsammans har förvärvat mer än 50 procent av rösterna.

Skatteverkets uppfattning är således att om en persons aktieförvärv i ett underskottsföretag har medfört att regeln i 40 kap. 12 § IL har tillämpats, så bör samma förvärv inte räknas med ytterligare en gång hos samma ägare när man bedömer om regeln är tillämplig vid ett senare tillfälle.

Rättsfall: en annan utländsk juridisk person än ett utländskt bolag förvärvar andelar koncerninternt i ett underskottsföretag

Högsta förvaltningsdomstolen fastställde ett förhandsbesked från Skatterättsnämnden där frågan som prövades var om 40 kap. 12 § IL är tillämplig då en annan utländsk juridisk person än ett utländskt bolag förvärvar andelar i ett underskottsföretag koncerninternt (15 procent av andelar och röstetal). Av nämndens motivering framgår att denna ansåg att det inte finns någon möjlighet att frångå bestämmelsens ordalydelse. Högsta förvaltningsdomstolen instämde i nämndens uppfattning att bestämmelsen ska tillämpas på den aktuella ägarförändringen. Domstolen ansåg också att detta kunde rättfärdigas vid en prövning mot EU-rätten.

Överlåtelsen av andelar skulle ske mellan två helägda företag inom samma koncern och förvärvaren var etablerad utanför Sverige. Högsta förvaltningsdomstolen ansåg att frågan om spärreglerna var förenliga med gemenskapsrätten skulle prövas i förhållande till etableringsfriheten. Domstolen uttalade ”Eftersom etableringsfriheten inte kan göras gällande gentemot tredjeland och då Guernsey i detta hänseende utgör tredjeland kan bestämmelserna inte anses strida mot gemenskapsrätten” (RÅ 2008 not. 84).

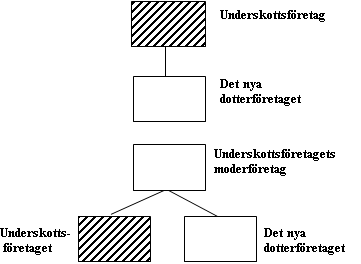

Situation 4: ett underskottsföretag eller dess moderföretag får det bestämmande inflytandet

När ett underskottsföretag eller dess moderföretag får det bestämmande inflytandet över ett annat företag blir konsekvensen att endast koncernbidragsspärren ska tillämpas. Ett s.k. koncernundantag gäller dock, vilket innebär att koncernbidragsspärren inte ska tillämpas om ägarförändringen bara berör företag som före ägarförändringen ingick i samma koncern som underskottsföretaget (40 kap. 14 § IL).

Vid situation 4 är ägarförhållandena omkastade jämfört med situation 1. Situation 4 tar sikte på att det är underskottsföretaget (eller dess moderföretag) som förvärvar ett annat företag. Situation 4 har som uppgift att förhindra att en vinst som uppkommer när man avyttrar tillgångar i det förvärvade företaget kan kvittas mot underskottet i underskottsföretaget, genom att det nya dotterföretaget (eller systerföretaget) lämnar koncernbidrag till underskottsföretaget. Som lagtexten är utformad finns dock inget krav på att det förvärvade företaget måste vara ett företag med överskott för att regeln ska bli tillämplig. Det förvärvade företaget kan vara ett underskottsföretag, vilket innebär att 40 kap. 10 § IL kan träda in samtidigt som 40 kap. 14 § IL.

Rättsfall: underskottsföretaget eller dess moderföretag bildar ett nytt företag

Högsta förvaltningsdomstolen har fastställt ett förhandsbesked från Skatterättsnämnden där nämnden ansett att en ägarförändring har skett då ett underskottsföretag har bildat ett annat företag. Underskottsföretaget har i samband med bildandet fått ett bestämmande inflytande över det nybildade företaget. Nämnden uttalade att det inte finns något undantag från regeln i det fall aktierna erhållits genom teckning och tilldelning i samband med bildandet av bolaget. Koncernbidragsspärren var därför tillämplig.

Av domen framgår att underskottsföretaget AB 1 vid bildandet av AB 2 fått 51 procent av rösterna i detta företag. Senare förvärvade AB 1 övriga andelar i AB 2. AB 1 hade fått bestämmande inflytande över AB 2 enligt regeln i 40 kap. 14 § IL redan då bolaget vid bildandet fått 51 procent av aktierna och rösterna i det andra företaget (RÅ 1998 not. 59).

Tidpunkten för en ägarförändring

Se Tidpunkten för en ägarförändring under situation 1 ovan.

Referenser på sidan

Domar & beslut

- KRNJ 2007-03-20, mål nr 4277-06 [1]

- RÅ 1998 not. 59 [1]

- RÅ 2008 not. 84 [1]

- SRN 2007-02-12 [1] [2] [3]

- SRN dnr 147-08/D [1]

Lagar & förordningar

- Inkomstskattelag (1999:1229) [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16] [17] [18]

Propositioner

- Proposition 1993/94:50 Fortsatt reformering av företagsbeskattningen [1] [2] [3]

- Proposition 1998/99:7 Koncernbeskattningsfrågor för ideella föreningar och stiftelser, m.m. [1] [2]

- Proposition 1999/00:2 Inkomstskattelagen del 2 [1]

- Proposition 1999/00:2 Inkomstskattelagen del 3 [1]

Rättsfallskommentarer

Ställningstaganden

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt