- Vägledning »

- 2021 »

- Andra ämnesområden »

- Rot- och rutarbete »

- Villkor för rot- och rutavdrag

Villkor för rot- och rutavdrag

Den som köper rot- eller rutarbete kan få skattereduktion. Vissa villkor måste vara uppfyllda både för köparen och för säljaren av tjänsten. Det är bara vissa arbeten som kan ge skattereduktion.

Uppdaterat denna sida

Grundläggande regler

Skattereduktionen för rot- och rutarbete kallas ofta för rotavdrag respektive rutavdrag men är alltså inte ett avdrag.

Rutavdrag får uppgå till max 50 procent och rotavdrag till max 30 procent av den debiterade arbetskostnaden inklusive mervärdesskatt. Skattereduktionen för rot- och rutavdrag får uppgå till sammanlagt högst 75 000 kr per person och beskattningsår, varav rotavdraget högst får uppgå till högst 50 000 kr.

Olika sätt att få rot- och rutavdrag

Det finns tre olika sätt att få rot- och rutavdrag på:

- fakturamodellen – när köparen anlitar en utförare med F-skatt

- när en anställd får rot- eller rutarbete som förmån

- när köparen anlitar en person som inte har F-skatt.

För att få rot- och rutavdrag måste något av de tre sätten användas. Det absolut vanligaste sättet är enligt fakturamodellen.

Fakturamodellen - köparen anlitar en utförare med F-skatt

Fakturamodellen innebär att köparen får sitt rot- eller rutavdrag direkt i samband med betalningen av det utförda arbetet. För att fakturamodellen ska kunna tillämpas krävs att utföraren har Fskatt. Utföraren fakturerar kunden som vanligt men gör avdrag med viss del av arbetskostnaden inklusive moms (6–9 §§ HUSFL). För rotarbete är avdraget maximalt 30 procent av den debiterade arbetskostnaden och för rutarbete är avdraget maximalt 50 procent av den debiterade arbetskostnaden (prop. 2015/16:1 s. 191) .

När arbetet är utfört och köparen har betalat sin del av arbetskostnaden kan utföraren ansöka om utbetalning av resterande del av arbetskostnaden hos Skatteverket. Skatteverket gör utbetalningen till utföraren och samtidigt tillgodoförs köparen en preliminär skattereduktion. Den preliminära skattereduktionen är förifylld i inkomstdeklarationen. När köparen lämnar sin inkomstdeklaration begär hen slutlig skattereduktion genom att underteckna deklarationen.

Om köparen har tillräckligt mycket skatt att betala påverkar skattereduktionen inte den beräknade slutskatten. Köparen har i praktiken redan fått sin skattelättnad i och med den reducerade betalningen till utföraren. Skulle köparen ha mindre skatt att betala än det belopp som den preliminära skattereduktionen uppgår till resulterar det i en tillkommande post vid beräkningen av slutskatten, se rubriken Skattereduktionens storlek.

Även för rot- och rutarbete som utförs i eller på bostäder som ligger inom EES-området och Schweiz tillämpas fakturamodellen. Om arbetet utomlands har utförts av en näringsidkare som inte bedriver näringsverksamhet i Sverige ska utföraren i stället för F-skatt ha ett intyg eller liknande (skuldfrihetsintyg) som visar att utföraren genomgår motsvarande kontroll av skatter och avgifter som den som är godkänd för F-skatt (67 kap. 17 § IL).

Fakturamodellen är inte tvingande. Det är därför viktigt, om köparen vill ha rot-eller rutavdrag på det planerade arbete, att utföraren och köparen är överens om att fakturamodellen ska tillämpas innan arbetet påbörjas. Det är inte möjligt att få rot- och rutavdrag i efterhand genom ett yrkande i inkomstdeklarationen.

När en anställd får rot- eller rutarbete som förmån

Om en arbetsgivare erbjuder sina anställda en förmån av rot- eller rutarbete beskattas de anställda för denna förmån. Förmånen värderas till marknadsvärdet, d.v.s. det pris den anställda själv skulle få betala för motsvarande tjänst. Den som får förmån av rot- eller rutarbete har rätt till rot- eller rutavdrag på den delen som avser arbetskostnad. Arbetsgivaren ska lämna uppgifter i arbetsgivardeklarationen på individnivå om både den totala förmånens värde samt den del som utgör underlag för skattereduktion för rutarbete respektive rotarbete.

Förutsättningen för skattereduktionen är att utföraren är godkänd för F-skatt eller har ett så kallat skuldfrihetsintyg, se under rubriken Utföraren ska vara godkänd för F-skatt. Uppgifterna förifylls i inkomstdeklarationen och den anställda ska godkänna dessa för att slutlig skattereduktion ska medges (67 kap. 18 § första stycket 2 IL).

Arbetsgivare ska vid beräkning av skatteavdraget beakta förmånens värde och reducera skatteavdraget med det belopp som motsvarar arbetstagarens skattereduktion. Skatteavdraget ska således reduceras med 50 procent av värdet för förmån av rutarbete och med 30 procent av värdet för rotarbete. Skatteavdraget ska dock som mest reduceras med 75 000 kr per beskattningsår (varav som mest 50 000 kr får avse rotarbete).

Skatteavdrag ska beräknas på vanligt sätt för den del av förmånen som avser annat än arbete, t.ex. resor och material.

Köparen får ingen preliminär skattereduktion när förmånsmodellen tillämpas. Slutlig skattereduktion medges vid slutskatteberäkningen. I praktiken får dock den anställda sin skattereduktion redan under beskattningsåret eftersom skatteavdraget reduceras med det belopp som motsvarar skattereduktionen. Läs mer på sidan Skattereduktion för förmån av rot- och rutarbete ska räknas in. När köparen lämnar sin inkomstdeklaration begär hen slutlig skattereduktion genom att underteckna deklarationen.

Observera att arbetsgivaren inte ska begära utbetalning för skattereduktion från Skatteverket. Inte heller det företag som utför arbetet ska begära utbetalning.

Köparen anlitar en person som inte har F-skatt

En köpare kan få rot- eller rutavdrag på ersättning för arbete som betalas ut till en fysisk person som inte bedriver näringsverksamhet och som inte har F-skatt. Personen som utför arbetet får inte heller vara skattskyldig för mervärdesskatt i fråga om verksamhet som avser rot- eller rutarbete (67 kap. 16 § IL). Skattereduktion medges motsvarande den del av de arbetsgivaravgifter som belöper på det utförda rot- eller rutarbetet.

För att få skattereduktionen ska köparen redovisa ersättningen för arbetet i en förenklad arbetsgivaredeklaration (26 kap. 4 § SFL). När Skatteverket har registrerat och godkänt skattereduktionen i arbetsgivardeklarationen medges köparen en preliminär skattereduktion. Skattereduktionen medges med samma belopp som de arbetsgivaravgifter som köparen har redovisat i den förenklade arbetsgivardeklarationen.

Den preliminära skattereduktionen är förifylld i inkomstdeklarationen. När köparen lämnar sin inkomstdeklaration begär hen slutlig skattereduktion genom att underteckna deklarationen.

Krav på köparen

Det finns vissa grundläggande krav på en köpare för att denna ska kunna få rot- eller rutavdrag.

Vem kan få rot- och rut-avdrag?

Fysiska personer som uppfyller följande krav har enligt 67 kap. 11 § IL rätt till rot- eller rutavdrag:

- Personen har fyllt 18 år vid beskattningsårets utgång.

- Personen är obegränsat skattskyldig under någon del av beskattningsåret.

- Personen

- har haft utgifter för rot- eller rutarbete, eller

- har fått förmån av rot- eller rutarbete, eller

- har redovisat ersättning för rot- eller rutarbete i en förenklad arbetsgivardeklaration.

En person som har varit obegränsat skattskyldig bara under en del av året kan få skattereduktion om hen har haft utgifter för rot- eller rutarbete någon gång under året. Utgifterna för rot- eller rutarbete behöver inte ha uppkommit under den tid som personen har varit obegränsat skattskyldig. Det görs inte heller någon fördelning av rot- eller rutavdraget med hänsyn till den tid som personen har varit obegränsat skattskyldig i Sverige.

Det finns även möjlighet för en person som är begränsat skattskyldig att få skattereduktion. En begränsat skattskyldig som enbart äger ett småhus i Sverige och av den anledningen enbart betalar kommunal fastighetsavgift eller statlig fastighetsskatt här i landet kan dock inte få rot- eller rutavdrag.

Ett dödsbo kan också få rot- och rutavdrag, men enbart för arbete som är utfört före dödsfallet.

Arbetet ska utföras i köparens hushåll

För att få rot- eller rutavdrag krävs det, förutom att arbetet i de flesta fall ska vara utfört i bostaden, att det utförda rot- eller rutarbetet ska vara hänförligt till den som begär skattereduktion eller dennes förälders hushåll (67 kap. 15 § IL). Av 15 § framgår det inte tydligt att det finns ett krav på att det utförda arbetet ska vara hänförligt till hushållet när det gäller den som har haft utgiften för arbetet. Högsta förvaltningsdomstolen har dock bedömt att det i lagtexten menas att bostaden ska finnas i köparens hushåll. Detta trots att en genitivform har försvunnit i och med en lagändring. För att få rot- eller rutavdrag måste man alltså själv bo i bostaden där arbetet utförs. En bostad som hyrs ut kan därför inte vara underlag för rot- eller rutavdrag (RÅ 2010 ref. 109).

En köpare kan ha sitt hushåll såväl i en eller flera permanentbostäder som i en eller flera fritidsbostäder.

En bostad där en eller flera personer bor permanent kan i normalfallet inte samtidigt vara en annan persons fritidsbostad.

Barn som föräldrar har underhållsskyldighet för enligt 7 kap. 1 § föräldrabalken anses tillhöra föräldrarnas hushåll även om de bor i en egen bostad. Det kan t.ex. vara barn som går gymnasiet på annan ort. Föräldrarna kan då medges rot- eller rutavdrag för arbete som sker i barnens bostad. För rätt till rotavdrag krävs att föräldern äger bostaden helt eller delvis.

Arbete som en förälder låter utföra åt barn som de inte längre har underhållsskyldighet för enligt föräldrabalken och som bor i en egen bostad kan inte anses vara utfört i förälderns hushåll och ger därför inte rot- eller rutavdrag. Detta gäller även om föräldern äger hela eller del av bostaden och ofta besöker barnet. Denna typ av vistelse i en annans persons bostad får normalt anses utgöra besök och inte boende. Se exemplet om preliminär skattereduktion som har medgetts trots att köparen inte har haft rätt till rot- eller rutavdrag.

I ett särboförhållande kan parterna inte anses ha sitt hushåll i varandras respektive bostäder. Arbete som utförs i den ena partens bostad och som betalas av den andra parten ger därför inte rätt till rot- eller rutavdrag.

Arbetet kan även utföras i en förälders hushåll

Rot- och rutavdrag kan även medges för arbete som utförs i en förälders hushåll. Föräldern ska vara bosatt i Sverige (67 kap. 15 § IL). För rotarbete gäller att den som begär skattereduktion måste äga hela eller en del av den bostad som föräldern bor i.

Med förälder avses i detta sammanhang biologiska föräldrar, adoptivföräldrar, styv- och fosterföräldrar.

Rot- och rutavdrag kan i vissa fall medges i en nyinköpt bostad

När en person har köpt en ny bostad är det inte ovanligt att man renoverar bostaden helt eller delvis innan man flyttar in. Eftersom köparen inte har flyttat in i bostaden kan köparen inte anses ha sitt hushåll i bostaden under den tid som renoveringen pågår.

Även om köparen inte kan anses ha sitt hushåll i bostaden godkänner Skatteverket att köparen får rotavdrag för det arbete som har utförts innan köparen flyttar in i den nya bostaden förutsatt att köparen har tillträde till bostaden när arbetet utförs och att köparen genast efter renoveringen flyttar in i bostaden. Om det i efterhand visar sig att köparen inte flyttar in direkt, kan köparen inte medges någon slutlig skattereduktion i inkomstdeklarationen eftersom villkoren för skattereduktion inte är uppfyllda.

Vid tidsmässigt långvariga renoveringar bör inflyttning ske senast beskattningsåret efter det att det inledande arbetet utförts. Om så inte sker kan köparen i normalfallet inte medges någon slutlig skattereduktion i inkomstdeklarationen.

Arbete i utrymmen där näringsverksamhet bedrivs

Att köparen ska ha sitt hushåll i bostaden innebär också att arbete i utrymmen där köparen eller någon annan bedriver näringsverksamhet inte kan ge rot- eller rutavdrag.

Av förarbetena framgår att eftersom syftet med rot- och rutavdraget bl.a. är att stimulera hushållen att byta ut hemarbete mot marknadsarbete bör inte arbete som utförs i en näringsverksamhet omfattas. Som exempel kan nämnas en privatperson som i sin villa driver näringsverksamhet i en viss del av villan och bor i den övriga delen. Rot- och rutavdraget omfattar bara det arbete som utförs i den del som är köparens bostad (prop. 2006/07:94 s. 46) samt på de övergripande delar av småhuset som avser tak och fasad.

Ett småhus på en lantbruksenhet kan enligt den så kallade slottsregeln räknas som näringsfastighet. Eftersom byggnaden fortsatt är taxerad som småhus kan rotavdrag medges för det arbete som utförs i de delar som disponeras för bostadsändamål. Om vissa delar används i näringsverksamhet t.ex. som café, affär eller liknande kan rotavdrag inte medges för arbete i dessa lokaler.

Exempel: rot- eller rutavdrag när näringsverksamhet bedrivs i en del av ett småhus.

Henrik äger och bor i ett småhus. Han bedriver frisersalong i en del av huset. Huset behöver renoveras och Henrik låter måla om både i köket och i frisersalongen. Han byter även tak på hela huset. Vilka arbeten kan ge rotavdrag?

Arbete med att måla om köket ger rotavdrag medan målningen i frisersalongen inte ger rotavdrag. När det gäller åtgärder på tak, fasad och liknande så är dessa inte betingade av den bedrivna verksamheten, utan är arbeten som skulle ha gett rotavdrag även om huset enbart hade använts för boende. Rotavdrag kan därför medges för takbytet.

Krav på bostaden

Med bostad menas ett utrymme som med nyttjanderätt eller äganderätt helt eller till väsentlig del används av köparen för boende, d.v.s. där köparen har sitt hushåll, inom EES-området och Schweiz. Till bostaden räknas även garage, förråd och tvättstuga (67 kap. 14 § IL). Gemensamhetsutrymmen i flerfamiljshus, exempelvis trappuppgång, räknas inte som bostad. Även fritidshus, eller lägenhet som en person hyr för kortare eller längre tid räknas som bostad. Det innebär att t.ex. städning vid tillfällig hyra en av stuga eller lägenhet kan ge rätt till skattereduktion eftersom köparen av sådant arbete får anses ha haft sitt hushåll i bostaden under hyrestiden.

Vid dubbel bosättning omfattas båda bostäderna av begreppet bostad.

Med bostad menas inte hotell, pensionat eller vandrarhem.

För rotarbete krävs dessutom att arbetet ska utföras på ett småhus, en ägarlägenhet eller en bostadsrätt som helt eller delvis ägs av den som begär rotavdrag. Se Vad räknas som rotarbete?

Vem är ägare?

Den som äger ett småhus, en ägarlägenhet eller en bostadsrätt kan få rotavdrag för arbete som utförs i bostaden. Ägare är den som har undertecknat köpe- eller gåvohandlingarna och som därmed är eller kan bli lagfaren ägare till fastigheten, eller för en bostadsrätt, medlem i bostadsrättsföreningen. Datumet för en överlåtelse kan bero på hur köpehandlingarna är utformade. Ett köpekontrakt innehåller vanligen en klausul som anger att äganderätten ska övergå till köparen först vid en senare tidpunkt. Om det finns en äganderättsklausul i köpekontraktet så är det denna klausul som avgör äganderättens övergång och inte köpekontraktets datum.

Nytt: 2021-12-15

I köpekontrakt för bostadsrätter saknas det ibland en äganderättsklausul. För att avgöra när äganderätten övergår får man då i stället se till den tidpunkt när köparen tar över rättigheter och skyldigheter gentemot bostadsrättsföreningen. Om det t.ex. avtalas att detta ska ske på tillträdesdagen så är det också på tillträdesdagen som äganderätten anses övergå.

Även i de fall som del av en fastighet ska avstyckas för att senare bilda en egen fastighet kan rotavdrag medges. Förutsättningen är att köparen eller gåvomottagaren har tillträde till bostaden och att det finns köpe- eller gåvohandlingar.

En gåva mellan makar av en fastighet blir gällande om det upprättas ett gåvobrev som uppfyller formkraven i 4 kap. jordabalken. Gåvobrevet ska registreras i äktenskapsregistret hos Skatteverket. Överlåtelsedag är dagen som gåvobrevet har upprättats.

Skatteverket anser att en person som är dold ägare inte kan medges rotavdrag.

Att vara delägare i ett dödsbo är inte att jämställa med att äga en fastighet. För att rotavdrag ska kunna medges krävs att det har skett ett arvskifte, att sökanden har tillskiftats fastigheten och att hen bor i bostaden där rotarbetet utförs. För ett dödsbo med bara en delägare (enmansdödsbo) kan rotavdrag medges dödsbodelägaren för arbete som har utförts och betalats efter det att bouppteckningen har registrerats, förutsatt att personen bor i bostaden. Skatteverket anser att för ett dödsbo med flera delägare kan rotavdrag inte medges delägare som har betalat rotarbete på en bostad som ägs av dödsboet.

Krav på utföraren

För att köparen ska få rot- eller rutavdrag ställs också vissa krav på utföraren.

Utföraren ska vara godkänd för F-skatt

När man tillämpar fakturamodellen ska utföraren vara godkänd för F-skatt när

- köparen och utföraren avtalar om arbetet, eller

- när köparen betalar arbetet till utföraren.

Detta gäller även för utländska företag som utför rot- eller rutarbete i Sverige.

Undantag: arbete utfört i en bostad utomlands

Om rot- eller rutarbetet utförs utomlands inom EES-området eller Schweiz och utföraren inte bedriver någon näringsverksamhet i Sverige krävs inte F-skatt. Utföraren ska då i stället ha ett aktuellt, gällande intyg eller någon annan handling som visar att företaget i sitt hemland genomgår motsvarande kontroll som den som är godkänd för F-skatt i Sverige, när det gäller skatter och avgifter (67 kap 17 § IL).

Undantag: utförare utan näringsverksamhet

Köparen kan också anlita en person som inte bedriver näringsverksamhet och därmed inte har F-skatt. I det fallet gäller särskilda regler, se rubriken Köparen anlitar en person som inte har F-skatt (ovan).

Utföraren får inte vara närstående till köparen

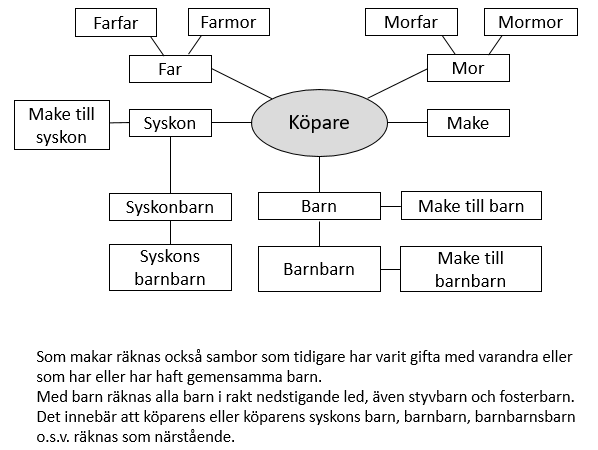

Rot- eller rutarbetet får inte rent faktiskt utföras av den fysiska person som begär skattereduktion (köparen) eller av en person som är närstående till köparen (67 kap. 15 § andra stycket IL). Vilka personer som räknas som närstående framgår av nedanstående illustration (2 kap. 20–22 §§ IL).

En styvrelation kan uppkomma på två sätt: dels när en person gifter sig med ett barns biologiska förälder, dels när en person får ett gemensamt barn med barnets förälder och samtidigt är sambo med föräldern. En styvrelation som uppkommit genom ett äktenskap, upphör när äktenskapet upplöses, antingen genom dödsfall eller genom skilsmässa. Samma gäller vid samboförhållande. För sambor utan gemensamma barn uppkommer inget styvbarnsförhållande (HFD 2014 ref. 26).

Exempel 1: närstående

Göran har ett städföretag. Han har inga anställda eller underentreprenörer utan utför alla arbeten själv. Han har nu fått två förfrågningar om arbete: dels från sin svärmor Greta, dels från sin svärson Kim (dottern Stinas man). Kan Göran utföra arbeten åt dessa personer och göra avdrag för rutavdrag?

Frågan om närstående ska alltid ses ur köparens synvinkel: Är den som fysiskt utför arbetet närstående till köparen?

För Greta är Göran make till hennes dotter. Det innebär att Göran ska ses som närstående. Göran kan alltså inte utföra arbete med rutavdrag åt Greta.

För Kim är Göran förälder till make. Eftersom släktingar till makar inte räknas med i närståendekretsen kan Göran utföra arbete med rutavdrag åt Kim.

Det har ingen betydelse vilken företagsform städföretaget har.

Exempel 2: närstående

Göran har ett städföretag. Han har fått ökad efterfrågan och anställer därför Kevin. Kevins mormors föräldrar har länge tänkt anlita städhjälp och blir nu intresserade när Kevin finns i branschen. Kan Göran fakturera Kevins mormors föräldrar och göra avdrag för rutavdrag om Kevin utför arbetet?

För Kevins mormors föräldrar är Kevin ett barnbarnsbarn. Eftersom alla i rakt nedstigande led innefattas i närståendekretsen kan Göran inte fakturera Kevins mormors föräldrar med rutavdrag. Det har ingen betydelse att det är Göran som äger företaget och att Kevin enbart är anställd. Det är den som fysiskt utför arbetet som inte får vara närstående.

Krav på arbetet

Det finns vissa grundläggande krav som gäller alla rot- och rutarbeten. För att läsa mer specifikt om vilka arbeten som ger rot- eller rutavdrag får man läsa på sidorna Vad räknas som rutarbete? och Vad räknas som rotarbete?

Underlaget får endast gälla arbetskostnaderna

Det är endast arbetskostnader som ger rätt till rot- eller rutavdrag. I underlaget till rot- eller rutavdrag får man inte räkna in utgifter för t.ex. material, utrustning och resor (67 kap. 18 § andra stycket IL). Eftersom dessa kostnader inte berättigar till skattereduktion är det lämpligt att de särskiljs från arbetskostnaden i fakturan (prop. 2008/09:178 s. 38). Detta gäller oavsett om arbetet utförs till fast pris eller på löpande räkning.

I kostnaderna för arbete ingår också utförarens vinstkostnadspålägg för själva arbetet. Däremot ingår inte vinstkostnadspålägg för t.ex. material, utrustning och resor, även om dessa pålägg läggs samman med arbetskostnadens pålägg och rubriceras som kostnader för arbete.

Vissa utförare debiterar en särskild administrativ avgift för att hantera en begäran om utbetalning enligt fakturamodellen. En sådan avgift ger inte heller rätt till rot- eller rutavdrag.

Material får inte ingå i underlaget

Inget material får ingå i underlaget. Det gäller oavsett om det är material som är inköpt för en särskild köpare eller det är material som tas från utförarens lager eller blivit över från någon annan kund. Material kan inte heller debiteras köparen till ett pris som understiger inköpspriset. Material kan dock säljas till självkostnadspris till köparen under förutsättning att vinstkostnadspålägget på arbetskostnaden inte kompenserar för detta.

I prop. 2014/15:10 s. 20 anges följande:

Husavdrag ges endast för arbetskostnader och en begäran om utbetalning ska därför endast avse utbetalning för sådana kostnader. Om en utförare begär utbetalning för arbetskostnader när kostnaderna i själva verket avser hela

eller delar av kostnaderna för t.ex. material är detta felaktigt. En begäran om utbetalning avseende annat än arbetskostnader ska vägras. Motsvarande gäller vid beskattningen om en skattskyldig begär skattereduktion för sådana kostnader. Skatteverket är således inte bundet av hur köpare och utförare i ett visst fall sinsemellan valt att rubricera en viss ersättning.

Som redovisats i avsnitt 4.1 ingår i kostnaden för arbete utförarens vinstkostnadspålägg för själva arbetet. Däremot ingår inte vinstkostnadspålägg för t.ex. material, utrustning och resor, även om sådana pålägg skulle läggas samman med arbetskostnadens pålägg och rubriceras som kostnader för arbete. Det finns däremot inte något som hindrar att en utförare t.ex. debiterar köparen för material till ett självkostnadspris eller med ett mycket lågt pålägg och bara tar ut fullt vinstkostnadspålägg för arbetet, så länge pålägget för arbetet inte är beräknat på ett sådant sätt att utföraren i själva verket kompenseras för avsaknaden av pålägg för materialet. Avsikten är inte att förhindra eller försvåra att utföraren använder sig av prissättningen som ett konkurrensmedel utan att förhindra att köparen ges skattereduktion för kostnader som rätteligen avser något annat än arbete.

Det är utföraren som vid begäran om utbetalning eller vid en kontroll av Skatteverket ska kunna visa att kostnader för material inte ingår i arbetskostnaden. Detta gäller även om köpare och utförare kommit överens om att material ska anskaffas av köparen. Om det visar sig att material till viss del ingår i underlaget till skattereduktionen får Skatteverket uppskatta en skälig arbetskostnad, se nedan i avsnittet Uppskattning av skälig arbetskostnad.

Utrustning får inte ingå i underlaget

Flyttbilar, gräv- och borrmaskiner, snöplog, traktor, gräsklippare eller liknande maskinell utrustning får inte ingå i underlaget till skattereduktion. Med gräsklippare kan jämföras markvibrator, jordfräs och liknande. Om det visar sig att utrustning till viss del ingår i underlaget till skattereduktionen får Skatteverket uppskatta en skälig arbetskostnad, se nedan under Uppskattning av skälig arbetskostnad.

Kostnader för vissa enklare handverktyg som normalt är en förutsättning för att arbetet ska kunna utföras kan dock ingå i underlaget. Med handverktyg menas verktyg som hålls med en eller två händer. Det saknar betydelse om verktygen drivs med handkraft eller är motordrivna. Det innebär att t.ex. motorsåg, cirkelsåg, skruvdragare och liknande är redskap som inte behöver särskiljas vid underlaget för skattereduktion.

Resor får inte ingå i underlaget

Inte heller resor får ingå i underlaget till skattereduktion. I de allra flesta fall har en utförare kostnader för resor till köparen eller för att köpa in material eller forsla bort avfall. Dessa resor ska anges särskilt på fakturan. Om det av utredningen framgår att utföraren omvandlat kostnader för resor till arbetskostnad kan Skatteverket uppskatta en skälig arbetskostnad där hänsyn tas till resor, se nedan Uppskattning av skälig arbetskostnad.

Uppskattning av skälig arbetskostnad

Högsta förvaltningsdomstolen har i två domar slagit fast hur arbetskostnaden ska beräknas vid rot- och rutarbete (HFD 2017 ref. 46 I och II).

I det första fallet godtog domstolen i stort sett det underlag för beräkning av skattereduktionsgrundande arbete som bolaget hade inkommit med. Varje ärende ska bedömas utifrån sina förutsättningar och domen medför inte någon förändring i Skatteverkets arbete med att kontrollera om godtagbart underlag för begärd utbetalning finns (se Skatteverkets rättsfallskommentar Arbetskostnad vid installation av värmepump).

I det andra fallet klargjorde domstolen att i de fall skattereduktionsgrundande arbete har utförts men utföraren inte har lyckats styrka den verkliga arbetskostnaden måste kostnaden uppskattas till vad som med hänsyn till omständigheterna framstår som skäligt (se Skatteverkets rättsfallskommentar Skattereduktion för rotarbete kan medges med skäligt belopp).

Denna dom medför att i de fall en utförare av rot- och rutarbete inte kan styrka den verkliga arbetskostnaden ska Skatteverket göra en uppskattning av en skälig arbetskostnad. Bedömningen får göras utifrån arbetets art och arbetad tid. Domen innebär att Skatteverket inte längre helt kan vägra utbetalning till utföraren i de fall utföraren inte kan visa något underlag som visar hur stor arbetskostnaden är av arbetets totala kostnader.

Högsta förvaltningsdomstolen har i en senare dom även klargjort att när Skatteverket uppskattar skälig arbetskostnad för rot- och rutarbete så ska den betalning för arbete som köparen har gjort till utföraren proportioneras med hänsyn till den nya fastställda arbetskostnaden i förhållande till ursprungliga fakturerad kostnad för arbete (Skatteverkets rättsfallskommentar HFD, mål nr 586-19, Skattereduktion för hushållsarbete).

Inget rot- eller rutavdrag för arbete som gett försäkringsersättning

Rot- eller rutavdrag medges inte för ett arbete där en försäkringsersättning har betalats ut (67 kap. 13 c § 2 IL). Om man i samband med att försäkringsskadan åtgärdas även utför tilläggsarbeten kan rotavdrag medges för tilläggsarbetet, så länge det inte har att göra med återställandet efter den ursprungliga skadan. Dessa tilläggsarbeten bör faktureras separat för att rot- eller rutavdrag ska kunna medges. Skatteverket anser att skattereduktion inte kan medges för åtgärder där försäkringsersättningen reducerats på grund av åldersavdrag. Om försäkringsersättningen uttryckligen endast betalats ut för material kan rot- eller rutavdrag medges för arbetskostnaden.

Inget rot- eller rutavdrag för arbete där köparen fått bidrag

Rot- eller rutavdrag medges inte för arbete där bidrag eller annat ekonomiskt stöd har lämnats från staten, en kommun eller en region. Den som fått assistansersättning kan till exempel inte få rutavdrag för det arbete som en personlig assistent utför även om arbetet i sig är sådan omsorg som ingår som rutarbete.

Inte heller den som har köpt kommunala och statliga tjänster till subventionerat pris eller självkostnadspris har rätt till rot- eller rutavdrag. Skatteverket anser dock att om kommunalägda bolag erbjuder rot- eller rutarbete till marknadsmässigt pris ger arbetskostnaden rätt till rot- eller rutavdrag.

HFD har i en dom klargjort att ett kommunalägt bolags val av prissättningsmodell inte ska diskvalificera möjligheten för kunden att få rotavdrag, om priset på det arbete som utförts på kundens tomt har varit marknadsmässigt (HFD 2019 ref. 67).

Bolaget hade i det aktuella fallet anlagt fibernät i ett villaområde och valt att dela upp anläggningsarbetet i en del som avsåg arbete på respektive kunds tomt och en del som avsåg arbete utanför tomten. De fastighetsägare som valde att ansluta sig betalade en marknadsmässig anslutningsavgift som, förutom material, avsåg det arbete som utförts på respektive kunds tomt, ett arbete som normalt ger rätt till rotavdrag.

Den omständigheten att bolaget inte har tagit betalt för det arbete som skett utanför tomtgränserna innebar enligt Högsta förvaltningsdomstolen inte att bolaget har lämnat ett ekonomiskt stöd för det arbete som bolaget har tagit betalt av kunden för.

Arbete som köps från en utförare där denne fått någon form av statsstöd, kommunalt stöd eller EU-bidrag hindrar inte att köparen kan få rot- eller rutavdrag.

Inget rotavdrag för arbete där köparen beviljats skattereduktion för grön teknik

Rotavdrag medges inte för arbete för vilket skattereduktion för installation av grön teknik beviljats. Den som till exempel låter installera solceller på sitt tak kan inte få rotavdrag för detta arbete om det redan beviljats skattereduktion enligt reglerna för installation av grön teknik. Om köparen väljer att lägga om sitt tak och byta ut hängrännor i samband med installationen av solceller så är det dock möjligt att få rotavdrag för separata arbetet på själva taket.

Krav på betalningen

För att utföraren ska kunna begära utbetalning av Skatteverket för ett rot- eller rutarbete krävs att arbetet är såväl utfört som betalt. Det ställs även vissa krav på betalningen.

Det är den dag som köparen betalar rot- eller rutarbetet som styr för vilket år som köparen kan medges skattereduktion.

Elektronisk betalning

För att få rätt till rot- och rutavdrag krävs att köparen betalar utföraren för det utförda hushållsarbetet genom en elektronisk betalning. En betalning anses vara elektronisk om den är förmedlad av en betaltjänstleverantör enligt lagen (2010:751) om betaltjänster och innehåller uppgifter om avsändare, mottagare, belopp och tidpunkt. Exempel på elektronisk betalning är betalning med kontokort, betalning med stöd av bankID och betalning med Swish (prop. 2019/20:1 s. 210).

Kravet på elektroniskt spårbar betalning innebär att det normalt inte är möjligt att få avdrag för ett rot- eller rutarbete som betalas med presentkort, check eller Bitcoin m.m. Med anledning av de nya bestämmelserna om elektronisk betalning gäller inte längre ställningstagandet Skattereduktion för husarbete - betalning med presentkort (Dnr: 131 685764-12/111).

Vem har haft utgiften för rot- eller rutarbetet?

Högsta förvaltningsdomstolen har bifallit att en utförare av rotarbete har rätt till utbetalning från Skatteverket när arbetet har betalats av en annan person än köparen. Domstolen anser att när köparna har fakturerats för arbetet är kravet på att de har haft utgifter för rot- eller rutarbete uppfyllt. Den omständigheten att fakturan har betalats av en annan än köparen och att deras mellanhavanden inte har reglerats vid tidpunkten för utförarens begäran förändrar inte den saken (Skatteverkets rättsfallskommentar om betalningen vid skattereduktion).

Högsta förvaltningsdomstolen har tidigare klargjort att även i det fall köparens bolag har betalat för rot- eller rutarbetet kan köparen ansetts ha haft en utgift (HFD 2014 ref. 79).

Skatteverket anser att med fakturerad jämställs i detta sammanhang även den som angetts på fakturan. Även den som inte har fakturerats för ett rot- eller rutarbete men som kan visa att hen har betalat för sin del av arbetet anses ha haft en utgift för rot- eller rutarbete.

Köparen ska bara betala del av arbetskostnaden

Köparen ska endast ha betalat en del av arbetskostnaden, normalt 70 procent av den debiterade arbetskostnaden för rotarbete och 50 procent av den debiterade arbetskostnaden för rutarbete. Köparens rot- eller rutavdrag, och därmed utförarens begäran om utbetalning, får uppgå till mellanskillnaden mellan den debiterade ersättningen för rot- eller rutarbete och den betalning för arbetet som köparen gjort till utföraren.

Utbetalningen till utföraren får dock högst vara

- samma belopp som köparen har betalat om det avser rutarbete (50 procent av arbetskostnaden)

- tre sjundedelar av det belopp som köparen har betalat om det avser rotarbete (30 procent av arbetskostnaden).

Exempel: köparen betalar bara en del av fakturan

Kevin har låtit utföra ett målningsarbete till en arbetskostnad av 35 000 kr (här bortses från material och resor). Rotavdraget på fakturan blir därmed 10 500 kr (30 procent av 35 000 kr). Efter rotavdrag ska Kevin betala 24 500 kr. Kevin är inte riktigt nöjd med arbetet och väljer därför att inte betala hela beloppet. Han anser att 21 000 kr är skäligt och betalar det beloppet. Hur stort belopp kan utföraren få utbetalt?

Utbetalningen till utföraren får i normalfallet uppgå till mellanskillnaden mellan den debiterade ersättningen för arbetet och den betalning som köparen har gjort. Utbetalningen begränsas dock också av villkoren ovan. Eftersom det avser ett rotarbete kan utbetalningen bli högst 9 000 kr (3/7 av 21 000). Om Kevin senare väljer att betala de ytterligare 3 500 kr som saknas till utföraren kan utföraren begära utbetalning av 1 500 kr (3/7 av 3 500).

Förlikning

Lagstiftningen om rot- och rutavdrag innehåller inte några regler om tillämpningen i de fall där utförare och köpare är i tvist med varandra. Det finns inget i sig som hindrar att fakturamodellen användas även om köparen och utföraren först efter en förlikning har kommit överens om vilket belopp som slutligen ska betalas. Förutsättningen för rot- eller rutavdrag är att de grundläggande villkoren för fakturamodellen är uppfyllda och tillämpas. Det innebär att köparen endast ska betala del av arbetet som framgår av förlikningen och att utföraren sedan kan begära utbetalning av Skatteverket på resterande del.

Exempel: förlikning har skett mellan utförare och köpare

AB Bygg utför rotarbete åt köparen Kim under 2016. De har kommit överens om ett arbete med ett pris på 100 000 kr och att rotavdrag ska medges med 30 000 kr. Materialet kommer Kim att ansvara för och bekosta helt själv. Hon blir dock inte nöjd med arbetet och betalar inte AB Bygg för det utförda arbetet. AB Bygg ansöker om stämning. Vid en förlikning kommer parterna överens om att Kim ska betala 60 000 kr till AB Bygg och att parternas mellanhavanden därmed ska anses slutligen reglerade.

Beloppet om 60 000 kr får efter förlikning anses vara det debiterade beloppet och för att Kim ska ha rätt till rotavdrag och utföraren därmed rätt till utbetalning kan Kim endast betala del av beloppet. Om betalningen sker under 2017, kan hon få rotavdrag för 2017. Det har ingen betydelse att arbetet utfördes och den ursprungliga fakturan ställdes ut 2016. Det är tidpunkten för den faktiska betalningen som har betydelse. Det innebär att om Kim betalar AB Bygg 42 000 kr (70 procent av 60 000 kr), kan AB Bygg begära utbetalning från Skatteverket med 18 000 kr (3/7 av 42 000 kr). Om Kim betalar hela beloppet till AB Bygg kan utföraren inte begära någon utbetalning från Skatteverket eftersom köparen då har betalat hela beloppet.

Factoring

Om utföraren använder ett factoringbolag kan ansökan om utbetalning hos Skatteverket inte göras förrän köparen har betalat sin del av fakturan till factoringbolaget.

Förskottsbetalning och a conto

Det saknas regler för hur förskottsbetalningar eller betalningar a conto ska hanteras i fakturamodellen. Det finns inte heller något krav på att ett arbete ska vara helt slutfört eller slutbesiktigat för att preliminär eller slutlig skattereduktion ska kunna medges. Däremot är det ett krav att den del av arbetet som ska ge rot- eller rutavdrag ska vara både utfört och betalat. A conto-betalning är närmast att betrakta som en form av delbetalning som ofta sker i förskott och där slutregleringen av betalningen kommer att ske i samband med att köparen slutbetalar det utförda arbetet.

Skatteverket anser att för att skattereduktion för rot- eller rutarbete ska kunna medges krävs att kunden vid varje betalningstillfälle enbart betalar en del av den fakturerade arbetskostnaden. Detta gäller även i de fall kunden och utföraren kommit överens om att kunden ska betala a conto eller delbetala arbetet. Arbetskostnaden bör vara uträknad och dokumenterad i varje enskild faktura. När det arbete som a conto-betalningen eller delbetalningen avser är utfört kan utföraren ansöka om utbetalning från Skatteverket.

Eftersom varje betalning har ett eget värde oavsett om betalningen sker som förskottsbetalning, a conto, delbetalning eller slutbetalning kan inget rot- eller rutavdrag medges om kunden har betalat hela den delfakturerade arbetskostnaden i förskott eller enligt a conto. Detta gäller även om en slutreglering av betalningen görs i samband med att utföraren slutfört arbetet och skickat slutfakturan.

Problem vid förskottsbetalning före ett årsskifte

Som nämnts tidigare får utföraren begära utbetalning för skattereduktion först när rot- eller rutarbetet har utförts och betalats. Utförarens begäran ska också ha kommit till Skatteverket senast den 31 januari året efter det beskattningsår då arbetet betalades (8 § HUSFL). Detta kan resultera i problem vid förskottsbetalning före ett årsskifte. Om betalningen har skett i förskott år 1 och arbetet ska utföras först år 2, krävs att arbetet utförs och utföraren ansöker om utbetalning från Skatteverket senast den 31 januari år 2. Om arbetet utförs den 1 februari eller senare kan begäran om utbetalning inte prövas.

Skattereduktionens storlek

Den sammanlagda skattereduktionen för rot- och rutarbete får uppgå till högst 75 000 kr per person och beskattningsår. Av detta får dock skattereduktion för rotarbete som högst uppgå till 50 000 kr.

Det finns ingen begränsning av skattereduktionen per bostad. Det innebär att alla som hyr eller är delägare till ett småhus, ägarlägenhet eller bostadsrätt kan få skattereduktion. Ägarandelen har inte heller någon betydelse för hur stor skattereduktionen kan bli. Observera dock att bostaden måste finnas i köparens hushåll för att denne ska kunna få skattereduktion. För att få rotavdrag krävs dessutom att köparen äger bostaden.

Exempel: flera delägare och rutavdrag

Familjen Björk hyr tillsammans ett stort sommarhus varje år. De disponerar huset från april till september. Eftersom familjen består av föräldrar och fem barn med respektive samt deras barn så är det ett flitigt utnyttjande av stugan. För att inte bråka om vem som städar slarvigt så har man bestämt att anlita en städfirma för veckostädning. Arbetskostnaden för varje städning är 2 500 kr och säsongen består av 32 veckor, sammanlagt 80 000 kr. Kan föräldrarna och de fem syskonen och deras respektive få rutavdrag för denna städning?

Om föräldrarna, syskonen och deras respektive uppfyller övriga villkor kan de få skattereduktion för sammanlagt 40 000 kr (50 procent av 80 000 kr). Eftersom de alla använder sommarhuset som en fritidsbostad får den anses ingå i deras hushåll. Det finns ingen begränsning av beloppet per bostad, men däremot per person. Observera att det är endast den som anses ha haft en utgift för rutarbetet som kan få skattereduktion.

Exempel: flera delägare och rotavdrag

Familjen Ek äger ett sommarhus tillsammans. Familjen består av föräldrar och fem barn. Föräldrarna Tage och Elsa äger vardera 25 procent och de fem barnen äger 10 procent vardera. Nu behöver taket läggas om och träpanelen samt vissa fönster bytas ut. Arbetskostnaden kommer att bli 450 000 kr. Hur stort rotavdrag kan man tillsammans få i familjen?

Om föräldrarna och syskonen uppfyller övriga villkor kan de få skattereduktion på sammanlagt 135 000 kr (30 procent av 450 000 kr). Eftersom de alla använder sommarhuset som en fritidsbostad får den anses ingå i deras hushåll. Det finns ingen begränsning av beloppet per bostad, men däremot per person. Ägarandelen har ingen betydelse. Observera att det är endast den som anses ha haft en utgift för rotarbetet som kan få skattereduktion.

Preliminär skattereduktion

En köpare ska, enligt 17 § HUSFL, löpande under året tillgodoräknas preliminär skattereduktion med

- det belopp som Skatteverket beslutat att betala ut till en utförare (fakturamodellen) under beskattningsåret

- det belopp som redovisats som arbetsgivaravgifter i en förenklad arbetsgivardeklaration för beskattningsåret.

Slutlig skattereduktion

Slutlig skattereduktionen medges i inkomstdeklarationen för köparen och uppgår till (67 kap. 19 § IL)

- belopp motsvarande den preliminära skattereduktionen enligt den s.k. fakturamodellen

- 50 procent av värdet av förmån rutarbete och 30 procent av förmån av rotarbete dvs. den del som är skattereduktionsgrundande

- belopp som motsvarar de arbetsgivaravgifter som har redovisats i en förenklad arbetsgivardeklaration och som avser rot- eller rutarbete.

Skattereduktion enligt fakturamodellen och för arbetsgivaravgifter redovisade i en förenklad arbetsgivardeklaration ger preliminär skattereduktion efterhand som begäran om utbetalning och arbetsgivardeklarationer kommer in till Skatteverket. En förmån av rot- eller rutarbete ger inte preliminär skattereduktion och medges som slutlig skattereduktion först i samband med inkomstdeklarationen. Detta innebär att om köparen redan har fått maximal preliminär skattereduktion kan ytterligare slutlig skattereduktion inte medges trots att förmånen redovisats som ett rot- eller rutarbete på kontrolluppgiften. Eftersom den anställdas skatteavdrag har reducerats med den beräknade skattereduktionen kan detta resultera i ytterligare skatt att betala.

Den slutliga skattereduktionen för rot-eller rutarbete kan aldrig bli större än summan av kommunal och statlig inkomstskatt, fastighetsskatt och fastighetsavgift. Dessutom avräknas skattereduktionerna för kommunal fastighetsskatt, sjöinkomst, allmän pensionsavgift, arbetsinkomst, sjukersättning och aktivitetsersättning, förvärvsinkomst, regional skattereduktion för boenden i vissa områden och underskott av kapital före rot- eller rutavdraget. Om skattebeloppet efter övriga skattereduktioner är lägre än den preliminära skattereduktionen kan detta resultera i ytterligare skatt att betala. Observera att skattereduktion för rot- och rutarbete inte avräknas mot allmän pensionsavgift, begravningsavgift och kyrkoavgift till Svenska kyrkan eller övriga trossamfund. Dessa avgifter ska därför alltid betalas.

Köparens ansvar

Köparen ska i sin inkomstdeklaration begära skattereduktion. Detta är principiellt viktigt eftersom det är köparen som själv är ytterst ansvarig för att uppgifterna är korrekta (prop. 2008/09:77 s. 53). Köparen ansvarar följaktligen för att de förifyllda uppgifterna i inkomstdeklarationen är korrekta och att det är fråga om ett arbete som kan ge rot- eller rutavdrag. En köpare som godkänner förifyllda uppgifter om rot- eller rutavdrag för ett arbete som inte är underlag för skattereduktion eller sådant som rätteligen avser t.ex. materialkostnader kan inte medges slutlig skattereduktion. Köparen kan också få skattetillägg.

Det är endast köparen som har vetskap om huruvida alla villkor för rot- eller rutavdraget är uppfyllda, t.ex. att köparen inte har fått försäkringsersättning eller bidrag för arbetet eller att arbetet är hänförligt till en förälders hushåll.

Skatteverket anser att det är köparen som slutligen är ansvarig för en eventuellt för hög preliminär skattereduktion. Krav på återbetalning sker i sådana fall vid beslutet om årlig beskattningen. Köparen blir återbetalningsskyldig för skillnaden mellan den preliminära skattereduktionen och den slutliga skattereduktion som har medgetts.

Exempel: när skatten inte räcker till

Tove bor i ett småhus med värdeår 2001. Hon har köpt städtjänster till ett värde av 10 000 kr och byggt om huset för en arbetskostnad (före rot) på 130 000 kr. Hon har därmed fått preliminär skattereduktion med 44 000 kr, 5 000 kr för rutarbete och 39 000 för rotarbete. Toves statliga och kommunala inkomstskatt samt fastighetsavgift uppgår till 35 000 kr och övriga skattereduktioner är avräknade. Hur stor blir hennes slutliga skattereduktion?

Tove kan få skattereduktion med högst 35 000 kr. Hon kan inte utnyttja den överskjutande delen om 9 000 kr (44 000 - 35 000). Skattereduktionen kan inte heller sparas till nästa år. Eftersom Tove har fått en preliminär skattereduktion under året med 44 000 kr men bara kan utnyttja 35 000 kr av dessa kan det resultera i ytterligare skatt att betala för henne.

Omfördelning

Personer som tillhör samma hushåll och som gemensamt har låtit utföra ett rot- eller rutarbete kan omfördela avdraget mellan sig om det visar sig att en av personerna inte kan utnyttja sin del av avdraget. Den person som övertar ett rot- eller rutavdrag måste också uppfylla villkoren för rot- eller rutavdrag. Under beskattningsåret kan köparen begära omfördelning genom att begära omprövning av sin preliminära skattereduktion. Omfördelningen kan också göras i inkomstdeklarationen i samband med begäran om slutlig skattereduktion (prop. 2008/09:77 s. 55). Om omfördelning begärs i inkomstdeklarationen är det bara den slutliga skattereduktionen som omfördelas. Den preliminära skattereduktionen ligger kvar på den överlåtande personen. Det kan innebära ytterlige skatt att betala för den överlåtande personen, medan den som får skattereduktionen tilldelad får mindre skatt att betala.

Omfördelning av skattereduktionen kan även ske mellan köpare som inte har hushållsgemenskap. Alla villkor måste då vara uppfyllda för den som skattereduktionen omfördelas till. Det är alltså möjligt att omfördela till den som hade haft rätt till skattereduktion redan vid ansökningstillfället.

Man kan inte omfördela skattereduktion för rot- och rutarbete som man fått som förmån.

Exempel: omfördelning

Leila och Ali bor i ett småhus med värdeår 2001. Huset ägs av Leila. De har tillsammans köpt städning och barnpassning till ett värde av 40 000 kr och byggt om huset för en arbetskostnad på 130 000 kr (före rot). Leila har fått preliminär skattereduktion med 49 000 kr: 10 000 kr för rutarbete och 39 000 för rotarbete. Ali har fått preliminär skattereduktion med 10 000 kr för rutarbete. Leilas statliga och kommunala skatt samt fastighetsavgift efter avdrag för övriga skattereduktioner uppgår till 38 000 kr, medan Alis motsvarande skatt uppgår till 100 000 kr Hur stor blir deras slutliga skattereduktioner? Leila kan få skattereduktion med högst 38 000 kr eftersom hennes skatt inte räcker till högre reduktion. Eftersom Ali kan utnyttja ytterligare skattereduktion kan Leila och Ali i sina inkomstdeklarationer begära omfördelning av de 10 000 kr som avser rutarbete, från Leila till Ali. Den del som avser rotarbete kan inte överföras till Ali eftersom han inte äger huset och därmed inte uppfyller villkoren för skattereduktion för rotarbete. Leila kan därför bara utnyttja 38 000 kr av de 39 000 kr som hon annars skulle ha kunnat få som slutlig skattereduktion. När Leila för över skattereduktion till Ali kan detta resulterar i ytterligare skatt att betala för hennes del, medan Ali får mindre skatt att betala.

Exempel: när preliminär skattereduktion har medgetts trots att köparen inte haft rätt till rot- eller rutavdrag

Lorena som bor i Malmö äger tillsammans med sonen David en bostadsrättslägenhet i Umeå. I lägenheten i Umeå bor David, eftersom han studerar på universitetet där. Lorena har låtit utföra reparationer av köket och badrummet i Davids bostad och för detta har Lorena fått preliminär skattereduktion med 30 000 kr. Detta belopp är förifyllt i Lorenas inkomstdeklaration och godkänns av henne i och med att hon godkänner sin deklaration.

Skatteverket gör en kontroll vid den årliga beskattningen och upptäcker att arbetet är utfört i en bostad där Lorena inte har sitt hushåll utan i stället i en bostad som sonen har sitt hushåll i. Lorena kan därför inte få slutlig skattereduktion. Den omständigheten att Lorena ofta besöker David och även använder lägenheten vid besök hos goda vänner i Umeå förändrar inte detta.

På Lorenas skatteuträkning kommer därför den preliminära skattereduktionen att läggas till samtidigt som någon slutlig skattereduktion inte kommer att dras bort. Detta resulterar i 30 000 kr mer skatt att betala än om underlaget för rotavdraget hade varit korrekt. Resultat blir detsamma som om Lorena hade betalat hela reparationsarbetet till utföraren från början.

Om det är så att även David haft utgifter för rotarbete och uppfyller övriga villkor kan rotavdraget omfördelas till honom.

Referenser på sidan

Domar & beslut

Lagar & förordningar

- Inkomstskattelag (1999:1229) [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11]

- Lag (2009:194) om förfarandet vid skattereduktion för hushållsarbete [1] [2] [3]

- Lag (2010:751) om betaltjänster [1]

- Skatteförfarandelag (2011:1244) [1]

Propositioner

- Proposition 2006/07:94 Skattelättnader för hushållstjänster, m.m. [1]

- Proposition 2008/09:77 Ett enklare system för skattereduktion för hushållsarbete [1] [2]

- Proposition 2015/16:1 Budgetpropositionen för 2016 [1]

- Proposition 2019/20:1 Budgetpropositionen för 2020 [1]

Rättsfallskommentarer

- HFD mål nr 5908-16, arbetskostnad vid installation av värmepump [1]

- HFD mål nr 675-16, skattereduktion för rotarbete kan medges med skäligt belopp [1]

- HFD, mål nr 586-19, Skattereduktion för hushållsarbete [1]

- HFD, mål nr 5893-14 – Krav på betalningen vid skattereduktion för ROT-arbete [1]

Ställningstaganden

- Husarbete enligt fakturamodellen återkrav av preliminär skattereduktion [1]

- Skattereduktion för HUS-tjänster från kommunala bolag [1]

- Skattereduktion för ROT-arbete för dödsbodelägare [1]

- Skattereduktion för husarbete - dold äganderätt [1]

- Skattereduktion för husarbete - försäkringsersättningar [1]

- Skattereduktion vid förskottsbetalning eller betalning a conto [1]

- Upphävande av ställningstagandet Skattereduktion för husarbete - betalning med presentkort, dnr 131 685764-12/111 [1]

- Vem får anses ha haft en utgift för rot- eller rutarbete? [1]

Referenser inom rot- och rutarbete

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt