Här får du information om hur man indelar mark och vilka ägoslag som används vid fastighetstaxeringen.

- Indelning av mark

- Tomtmark

- Täktmark

- Åkermark

- Betesmark

- Produktiv skogsmark med eller utan avverkningsrestriktioner

- Skogsmarksområden med små områden av andra ägoslag

- Skogsmarksområden som är mindre än 2 500 kvm

- Mark med inslag av träd och buskar

- Mark för plantskoleverksamhet och mark inom vilthägn

- Produktiv skogsmark med avverkningsrestriktioner

- Produktiv skogsmark utan avverkningsrestriktioner

- Redovisning av arealen

- Skogligt impediment

- Övrig mark

- Referenser

Indelning av mark

Vid fastighetstaxeringen ska byggnader delas in i byggnadstyper och mark delas in i ägoslag på det sätt som anges i 2 kap. 2–4 §§ FTL för att bestämma typ av taxeringsenhet. Indelningen får inte göras på grundval av tillfällig användning (2 kap. 1 § FTL).

Följande tabell ger en översikt av de ägoslag som ska användas och de indelningsgrunder som ska tillämpas enligt 2 kap. 4 § FTL.

|

Ägoslag |

Indelningsgrund |

|

Tomtmark |

Pågående och tillåten användning |

|

Täktmark |

” |

|

Åkermark |

Pågående eller lämplig användning |

|

Betesmark |

” |

|

Produktiv skogsmark med avverkningsrestriktioner |

” |

|

Produktiv skogsmark utan avverkningsrestriktioner |

” |

|

Skogligt impediment |

Markens beskaffenhet |

|

Övrig mark |

Resterande mark |

Markens användning

Egendomens användning ska normalt bestämmas vara den som pågår vid taxeringsårets ingång, vid den s.k. beskaffenhetstidpunkten (1 kap. 6 § FTL). Undantagsvis ska tillåten eller lämplig användning läggas till grund för indelningen. Detta gäller tomtmark och åkermark. Med indelningsgrunden ”tillåten användning” menas sådan användning som är möjlig med hänsyn till den gällande detaljplanen, genom täkttillstånd enligt miljöbalken (MB) eller tidigare naturvårdslagen eller motsvarande. Med ”lämplig användning” menas sådan användning som är lämplig från fastighetsekonomisk synpunkt.

Vattenfastigheter och täktmark för ytvatten

Mark som är vattentäckt ska indelas i ägoslag endast om den är täktmark, t.ex. en ytvattentäkt (2 kap. 4 § första stycket FTL).

Skatteverket anser att vattenfastigheter (fastigheter utan landareal), som inte utgör täktmark, ska inte åsättas något markvärde. Detta gäller även om det finns en byggrätt på fastigheten.

Saneringsbyggnad eller byggnad av ringa värde ska inte påverka indelningen av mark

Indelningen av mark får inte påverkas av att det finns en byggnad som ska rivas (saneringsbyggnad) på marken, eller av att det finns en byggnad eller byggnader på marken, vars sammanlagda taxeringsvärde inte uppgår till 50 000 kr (2 kap. 4 § första stycket FTL).

En saneringsbyggnad saknar ofta värde och utgör en belastning för fastigheten. Så är dock normalt inte fallet om byggnadsmaterialet från den rivna byggnaden kan återanvändas. Saneringsbyggnaden kan också föranleda en återuppföranderätt, vilket ska beaktas när marken värderas.

Mark som är bebyggd med en saneringsbyggnad ska betraktas som obebyggd på grund av regeln i 2 kap. 4 § FTL om att en saneringsbyggnad inte har någon inverkan vid klassificeringen.

Om det finns s.k. återuppföranderätt av en byggnad som har ett värde på under 50 000 kr, bör byggnadens värde grundas på en alternativ beräkning av byggnadsvärdet när man bedömer hur marken ska indelas (Skatteverkets ställningstagande Återuppföranderätt vid indelning av tomtmark).

Tillfällig användning

Det kan inträffa att den användning som pågår måste bedömas vara tillfällig och att den därför enligt 2 kap. 1 § FTL inte ska ligga till grund för klassificeringen av egendomen. Marken där den tillfälliga byggnaden står ska t.ex. inte klassificeras som tomtmark av den anledningen.

Tomtmark

Med tomtmark avses mark som upptas av småhus, ägarlägenhet, hyreshus, kraftverksbyggnad, industribyggnad, specialbyggnad eller övrig byggnad. Med tomtmark avses även trädgård, parkeringsplats, upplagsplats, kommunikationsutrymme m.m., som ligger i anslutning till någon av de nämnda byggnaderna.

Mark till en fastighet som är bebyggd med ett småhus, hyreshus, kraftverksbyggnad, industribyggnad, specialbyggnad eller övrig byggnad, ska i sin helhet utgöra tomtmark.

Mark till en fastighet som är obebyggd

Samma sak som angivits ovan gäller också för mark till en obebyggd fastighet som har bildats för byggnadsändamål under de senaste två åren. Om fastigheten har bildats längre tillbaka i tiden ska marken utgöra tomtmark endast om det är uppenbart att den får bebyggas. Med att marken (utanför detaljplan) uppenbart får bebyggas avses att det finns ett bygglov eller förhandsbesked.

I övriga fall ska obebyggd mark endast anses som tomtmark om marken enligt detaljplanen utgör kvartersmark för enskilt bebyggande, och om det inte är uppenbart att bebyggelsen inte ska genomföras. Detsamma gäller om det finns giltigt bygglov eller tillstånd enligt ett förhandsbesked för småhus, ägarlägenhet, hyreshus, kraftverksbyggnad, industribyggnad, specialbyggnad eller övrig byggnad (2 kap. 4 § andra stycket FTL).

Mark till en fastighet som upptas av bl. a. en industribyggnad bör inte indelas i ägoslaget tomtmark, om byggnaden är belägen på täktområdet och används för att utnyttja täkten (SKV A 2022:19).

Huvudregeln för tomtmark

Enligt huvudregeln ska mark indelas som tomtmark om den är bebyggd med småhus, hyreshus, kraftverksbyggnad, industribyggnad, specialbyggnad eller övrig byggnad, d.v.s. med byggnader som inte är ekonomibyggnader (2 kap. 4 § FTL).

I huvudsak ska följande mark indelas som tomtmark:

- Tomt som är bebyggd med annan byggnad än ekonomibyggnad eller byggnad som används för att utnyttja en täkt, om byggnaderna sammanlagt är värda minst 50 000 kr, alternativt att byggnaderna får ett sådant värde vid en beräkning utifrån en återuppföranderätt.

- Obebyggd tomt som avstyckats eller bildats genom någon annan fastighetsbildning för byggnadsändamål under de senaste två åren.

- Obebyggd tomt med giltigt bygglov eller där det finns ett förhandsbesked enligt plan- och bygglagen (PBL) 2010:900.

- Tomtmark som utgör en självständig fastighet, om den enligt detaljplanen är avsedd för bebyggelse och det inte är uppenbart att bebyggelse inte kommer att ske.

- Mark som senast fem år före taxeringsåret var bebyggd med någon annan byggnad än en ekonomibyggnad.

Tomt och tomtplatser

All tomtmark delas upp i bebyggelseenheter som kallas tomter. Någon skillnad mellan begreppen tomt och tomtplats finns inte numera, vilket det gjorde tidigare i fråga om tomt inom stadsplanen och tomtplats utom stadsplanen. Med tomt avses således ett område som är bebyggt eller som avses att bebyggas med en eller flera byggnader som tillsammans är avsedda att användas för ett ändamål. En tomt omfattar förutom byggnadsplats även gårdsplan, trädgård, parkeringsplats, upplagsplats o.s.v. som hör till bebyggelsen.

Indelning av ett kvarter i tomter kan ske genom att man upprättar en fastighetsplan, en åtgärd som är fri från fastighetsbildningen. En tomt kan vara en självständig fastighet, en del av en sådan eller bestå av flera fastigheter eller fastighetsdelar.

2-hektarsregeln

Mark till en fastighet som är bebyggd med småhus, ägarlägenhet, hyreshus, kraftverksbyggnad, industribyggnad, specialbyggnad eller övrig byggnad, ska i sin helhet utgöra tomtmark om fastigheten ligger i ett ägoskifte och har en total areal som inte överstiger 2 ha. Detta gäller inte om fastighetens mark till någon del ska taxeras tillsammans med någon annan egendom enligt reglerna i 4 kap. FTL (2 kap. 4 § andra stycket FTL).

Enligt huvudregeln ska mark till en fastighet som är bebyggd med någon annan typ av byggnad än ekonomibyggnad utgöra tomtmark. Om det finns andra ägoslag än enbart tomtmark som hör till fastigheten, måste förutsättningarna för fastighetens belägenhet och storlek vara uppfyllda för att huvudregeln ska tillämpas.

Förutsättningarna för att den aktuella marken ska indelas som tomtmark är att den fastighet som marken hör till

- ligger i ett ägoskifte (ett geografiskt sammanhållet markområde)

- inte är större än 2 ha.

Fastighetens totala areal får inte överstiga 2 ha för att 2-hektarsregeln ska tillämpas. Det är fastighetens totalareal enligt fastighetsregistret som avses.

En enskild andel i samfälld mark som är delägarförvaltad kan ses som ett ägoskifte som tillhör den delägande fastigheten. I ett sådant fall hör fler än ett ägoskifte till fastigheten.

Undantag från 2-hektarsregeln då fastigheten ska samtaxeras

För att mark ska taxeras som tomtmark enligt 2-hektarsregeln gäller enligt 2 kap. 4 § FTL att ingen del av den fastighet som marken hör till ska samtaxeras med egendom som tillhör en annan fastighet enligt 4 kap. FTL.

De regler i 4 kap. FTL som blir aktuella vid lantbrukstaxeringen är 4 kap. 5 § första stycket 7 FTL och 4 kap. 5 § andra stycket FTL. Av reglerna framgår att en taxeringsenhet ska omfatta byggnadstyper och ägoslag enligt vissa kombinationer, om inget annat sägs i andra och tredje styckena. Dessa kombinationer får också en beteckning för typ av taxeringsenhet.

Ekonomibyggnad, åkermark, betesmark, produktiv skogsmark med eller utan avverkningsrestriktioner och skogligt impediment utgör en taxeringsenhetstyp och betecknas lantbruksenhet (4 kap. 5 § första stycket 7 FTL). Om någon del av den fastighet (registerfastighet i ett ägoskifte och inte större än 2 ha) som den aktuella marken hör till ska taxeras tillsammans med egendom (ägoslag) enligt ovan på en annan fastighet, så gäller inte förutsättningarna i 2 kap. 4 § FTL för indelning som tomtmark.

Vidare ska småhus med tomtmark för en sådan byggnad som ligger på en registerfastighet med åkermark, betesmark, produktiv skogsmark med eller utan avverkningsrestriktioner eller skogligt impediment, ingå i den lantbruksenhet som omfattar sådan mark (4 kap. 5 § andra stycket FTL). Detta gäller då förutsättningarna i 2-hektarsregeln inte är uppfyllda.

Avrundningsregler för att redovisa arealen

När man ska bedöma om 2-hektarsregeln ska tillämpas så ska fastighetens totala areal bestämmas till den totalareal som är angiven i fastighetsregistret. Då det gäller de ägoslag som ska redovisas i fastighetstaxeringsbesluten ska däremot arealredovisningsreglerna i 20 kap. 5 § FTL beaktas.

I besluten ska taxeringsenhetens totala, enskilt innehavda landareal anges. För en lantbruksenhet ska den anges i hela hektar och för övriga enheter i kvadratmeter (20 kap. 5 § första stycket FTL).

Totalarealen för en lantbruksenhet ska delas upp på olika ägoslag. Om åkermark har delats in i flera värderingsenheter ska arealen anges för varje sådan enhet. Arealen för ägoslag eller värderingsenhet ska avrundas till hela hektar genom matematisk avrundning (5 § SKVFS 2022:4). Enligt värderingsreglerna ska dessa ägoslag också värderas per hela hektar. Areal som understiger 0,5 ha ska inte redovisas särskilt (20 kap. 5 § andra stycket FTL).

För tomtmark som ligger på en lantbruksenhet ska arealen anges i såväl hektar som kvadratmeter (20 kap. 5 § tredje stycket FTL). Värderingen av tomtmarken och klassificeringen av värdefaktorn storlek sker dock endast i kvadratmeter.

Till följd av avrundningsreglerna kan en fastighet, vars totalareal enligt fastighetsregistret överstiger 2 ha, ha en sammanlagd areal för de olika ägoslagen som understiger 2 ha i fastighetstaxeringsbeslutet.

Även när man bedömer om fastighetens mark ska samtaxeras med egendom på en annan fastighet kan avrundningsreglerna ha betydelse.

Stödschema för 2-hektarsregeln

Som ett kompletterande stöd när man tillämpar 2-hektarsregeln kan följande schema med frågeställningar användas. Schemat avser en fastighet som är bebyggd med småhus:

|

Frågeställning |

Svar |

Indelas som |

|

1) Finns det på fastigheten någon del som utgör lantbruksmark - åker, bete, skog med eller utan avverkningsrestriktion eller skogsimpediment? |

Nej |

Se fråga 4 |

|

Ja |

Se fråga 2 |

|

|

2) Är fastigheten med lantbruksmark större än 2 ha eller ligger den i mer än 1 ägoskifte? |

Ja |

Lantbruksenhet |

|

Nej |

Se fråga 3 |

|

|

3) Ska mark på fastigheten (i ett ägoskifte och mindre än 2 ha) samtaxeras med lantbruksmark som tillhör annan fastighet? |

Ja |

Lantbruksenhet |

|

Nej |

Se fråga 4 |

|

|

4) Finns det samfälld mark* som tillhör fastigheten och som utgör lantbruksmark? |

Nej |

Småhusenhet |

|

Ja (delägarförvaltad) |

Lantbruksenhet |

*En andel i en samfällighet utgör ett rättsligt tillbehör till den delägande fastigheten. En enskild andel i samfälld mark som är delägarförvaltad kan därmed ses som ett ägoskifte som tillhör den enskilda fastigheten.

Om den samfällda marken utgörs av lantbruksmark (åker, bete, skog med eller utan avverkningsrestriktioner eller skogsimpediment) så anses den delägande fastigheten även omfatta lantbruksmark, eftersom en enskild andel i sådan samfälld mark tillhör den delägande fastigheten. Det innebär att en del av fastigheten utgörs av lantbruksmark och fastigheten ska därmed indelas som en lantbruksenhet.

Exempel på hur 2-hektarsregeln tillämpas

Mot bakgrund av avrundningsreglerna i 20 kap. 5 § FTL samt de lagrum som gäller när man ska respektive inte ska tillämpa 2-hektarsregeln, så kan följande exempel lämnas.

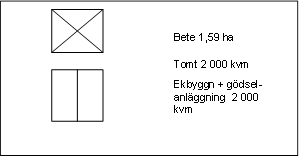

Exempel: en fastighet om totalt 19 900 kvm (1 ägoskifte)

Småhuset har ett värde på mer än 50 000 kr. Ekonomibyggnaden har ett värde om 250 000 kr. Ägaren äger inte någon annan fastighet i kommunen. Fastigheten ligger i ett ägoskifte. Undantagsregeln i 2 kap. 4 § FTL om samtaxering enligt 4 kap. 3 § FTL ska därför inte tillämpas, utan det blir i stället 2-hektarsregeln som ska tillämpas. En S-enhet bildas för all mark inklusive bostadshuset. En L-enhet bildas för ekonomibyggnaden.

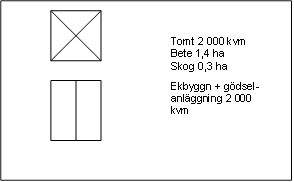

Exempel: en fastighet om totalt 21 000 kvm (1 ägoskifte)

Småhuset har ett värde på mer än 50 000 kr. Ekonomibyggnaden har ett värde om 250 000 kr. Eftersom arealen i detta exempel överstiger 2 ha ska 2-hektarsregeln inte tillämpas. Taxering ska ske enligt 4 kap. 5 § FTL. En L-enhet bildas för hela fastigheten med värderingsenheter för bostadhus, tomt 2 000 kvm, ekonomibyggnad och 1 ha bete. Under övrig mark och tomtareal ska inget redovisas.

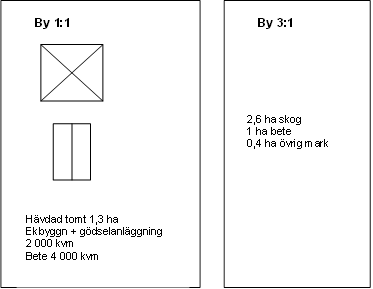

Exempel: två fastigheter om 19 000 kvm + 40 000 kvm (4 ha)

Två fastigheter har samma ägare. Småhuset har ett värde på mer än 50 000 kr. Ekonomibyggnaden har ett värde om 250 000 kr. 2-hektarsregeln ska inte tillämpas på By 1:1 p.g.a. undantagsregeln i 2 kap. 4 § FTL som anger samtaxering enligt 4 kap. 3 § FTL på det sätt som beskrivs i 4 kap. 5 § andra stycket FTL. Att betesmarksarealen understiger 5 001 kvm saknar betydelse. Fastigheterna bildar en sammanföring. En L-enhet bildas med värderingsenheter för ekonomibyggnad, bostadhus, tomt som är 13 000 kvm, 1 ha bete, 3 ha skog. Under övrig mark och tomtareal redovisas 2 ha.

Om betesmarken saknas på By 1:1 blir fastigheten en S-enhet. Fastigheten By 3:1 blir en L-enhet inklusive ekonomibyggnaden som finns på By 1:1.

Exempel: en fastighet om totalt 21 000 kvm (1 ägoskifte)

Småhuset har ett värde på mer än 50 000 kr. Ekonomibyggnaden har ett värde om 250 000 kr. Fastighetens totalareal överstiger 2 ha. Taxering sker enligt 4 kap. 5 § FTL. Det har ingen betydelse att ett taxeringsvärde (delvärde) inte kan åsättas för betesmarken. En L-enhet bildas med värderingsenheter för ekonomibyggnad, bostadshus, tomt 16 000 kvm. Under övrig mark och tomtareal redovisas 2 ha.

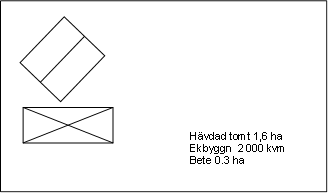

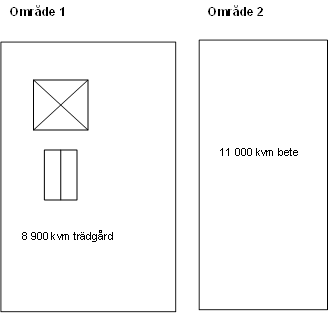

Exempel: en fastighet om totalt 19 900 kvm (2 ägoskiften)

Småhuset har ett värde på mer än 50 000 kr. Fastigheten är under 2 ha, men är uppdelad i två områden. 2-hektarsregeln i 2 kap. 4 § FTL ska därmed inte tillämpas. En L-enhet bildas enligt 4 kap. 3 § FTL, på det sätt som beskrivs i 4 kap. 5 § FTL, med värderingsenheter för bostadhus, tomt 8 900 kvm och 1 ha betesmark. Under övrig mark och tomtareal redovisas 1 ha.

Täktmark

Med täktmark avses mark där ett täkttillstånd gäller enligt 9 kap. miljöbalken, enligt förordningen (1998:899) om miljöfarlig verksamhet och hälsoskydd eller enligt lagen (1998:812) med särskilda bestämmelser om vattenverksamhet. Ett täkttillstånd jämställs med pågående täkt vid indelningen. Om det finns en byggnad som används för att kunna utnyttja täkten på täktområdet, är det inget hinder för att marken indelas som täktmark (2 kap. 4 § FTL).

Pågående täkt

Med pågående täkt avses även en täkt som man fört bort material från ett flertal gånger under de fem år som föregått taxeringsåret, om det inte är uppenbart att täkten är nedlagd. Vid en pågående täkt bör man med täktmark avse ett område där omfattningen av brytvärda fyndigheter uppskattas till minst tio gånger normalårsuttaget. Detta förutsätter dock att uttaget överstiger 1 000 kbm och att den återstående fyndigheten omfattar minst 10 000 kbm (SKV A 2022:19). Ett klart exempel på när en täkt får anses nedlagd är när det saknas brytvärda material.

Byggnader på en täkt

På en täktmark kan det finnas byggnader av alla byggnadstyper. För sådana byggnader ska man avskilja tomtmark som en särskild värderingsenhet, om byggnaden inte ska användas för att utnyttja täkten.

Exempel på byggnader som används för att utnyttja täkten är krossverk, sorteringsverk, vissa lagringsfickor, maskinhallar och liknande för driftens omedelbara behov. Kontor och liknande byggnader samt bostadsbyggnader för ägare eller anställda anses inte vara byggnader som används för att utnyttja täkten.

Åkermark

Med åkermark avses mark som används för eller som är lämplig att använda för växtodling eller bete, och som är lämplig att plöja (2 kap. 4 § FTL).

Som åkermark indelas även mark som används för fältmässiga odlingar av köksväxter, frukt och bär.

Växtodling, bete och betesvallar

Med växtodling eller bete avses även betesvallar som anlagts på åkermark och som ingår i växtföljden. Detta gäller även då en ny vall sås in, utan någon mellanliggande odling av någon annan gröda. Med åkermark avses även mark som tidigare använts till växtodling eller bete, men som nu ligger helt eller i huvudsak outnyttjad. Förutsättningen är att marken med hänsyn till läge, beskaffenhet och övriga omständigheter är lämplig till växtodling eller bete och är lämplig att plöja.

Betesmark som redovisas som åkermark

Om man är tveksam till om mark som används till bete ska hänföras till åkermark eller betesmark, kan man ställa sig frågan vad som skulle hända om lantbrukaren övergick till kreaturslös drift. Om betesmarken i så fall skulle kunna plöjas och användas för t.ex. spannmålsodling, bör marken redovisas som åkermark.

Mark för plantskoleverksamhet och energiskog

Med åkermark avses normalt även mark som används för plantskoleverksamhet och mark med energiskog. Med energiskog avses här träd och buskar som skördas med 3–5 års mellanrum samt mark som, efter ett antal skördar, förväntas plöjas upp på nytt (SKV A 2022:19).

Redovisning av arealen

Arealen åkermark ska redovisas i hela hektar. Areal inom en taxeringsenhet som understiger 0,5 ha ska inte redovisas särskilt (20 kap. 5 § FTL).

Betesmark

Med betesmark avses mark som används för eller som är lämplig att använda för bete och som inte är lämplig att plöja (2 kap. 4 § FTL).

Med betesmark avses mångåriga slåtter- och betesvallar som man inte avser att plöja på nytt. Detta gäller även mindre eller oregelbundna markområden som är belägna inom betesmark som tidigare använts som åker, men som inte längre plöjs.

Med betesmark avses vidare mark som tidigare använts för växtodling eller bete men som nu ligger helt eller i huvudsak outnyttjad. Förutsättningen är att marken med hänsyn till läge, beskaffenhet och övriga omständigheter är lämplig till bete men inte är lämplig att plöja.

Med betesmark avses även mark som bör hållas öppen av naturvårds- eller kulturminnesvårdsskäl i stället för att användas för virkesproduktion.

Mark med inslag av träd, buskar och sly

Mark som en längre tid inte varit föremål för slåtter eller bete och där träd-, busk- eller slyvegetation har börjat tränga in, bör inte anses som betesmark (SKV A 2022:19).

Om marken däremot används som betesmark och det växer maximalt 60 träd per hektar mark kan man få EU-stöd som betesmark. Denna mark skulle ju ofta kunna indelas som produktiv skogsmark då marken kan producera i genomsnitt minst en kubikmeter virke om året per hektar. Eftersom marken i första hand utnyttjas för bete bör den dock i detta fall indelas som betesmark.

Mark som inte duger som bete ska inte indelas som betesmark.

Redovisning av arealen

Arealen betesmark ska redovisas i hela hektar. Areal som inom en taxeringsenhet understiger 0,5 ha ska inte redovisas särskilt (20 kap. 5 § FTL).

Produktiv skogsmark med eller utan avverkningsrestriktioner

Från och med taxeringen av lantbruksenheter AFT 2017 indelas produktiv skogsmark i två nya ägoslag – med respektive utan avverkningsrestriktioner.

Med produktiv skogsmark avses skogsmark som enligt vedertagna bedömningsgrunder kan producera i genomsnitt minst 1 kbm virke per hektar och år (2 kap. 4 § FTL).

Definitionen av produktiv skogsmark i 2 kap. 4 § FTL överensstämmer med definitionen av ägoslagen i 2 § i skogsvårdslagen (1979:429).

Med vedertagna bedömningsgrunder för skoglig produktionsförmåga menas den produktion som är möjlig med lämpligt trädslag och lämplig skötsel utifrån de allmänt använda boniteringsmetoderna. Här ska ingen hänsyn tas till möjlig produktionsökning genom markförbättring.

Mark som är helt eller i huvudsak outnyttjad och som med hänsyn till läge, beskaffenhet och övriga omständigheter inte är lämplig för växtodling eller bete, räknas i allmänhet som produktiv skogsmark (med eller utan avverkningsrestriktioner).

Skogsmarksområden med små områden av andra ägoslag

Med produktiv skogsmark bör avses små områden med andra ägoslag om de är mindre än 200 kvadratmeter och belägna helt inom produktiv skogsmark (SKV A 2022:19).

Regeln gäller således för de två ägoslagen - produktiv skogsmark med respektive utan avverkningsrestriktioner - i förhållande till övriga ägoslag.

Skogsmarksområden som är mindre än 2 500 kvm

Med produktiv skogsmark bör inte avses områden understigande 2 500 kvadratmeter skogsmark belägna inom helt annat ägoslag (SKV A 2022:19).

Regeln gäller således för de två ägoslagen - produktiv skogsmark med respektive utan avverkningsrestriktioner - i förhållande till övriga ägoslag.

Mark med inslag av träd och buskar

Med produktiv skogsmark (med eller utan avverkningsrestriktioner) avses även mark som tidigare använts för bete, men som under en längre tid inte varit föremål för slåtter eller bete, och där träd-, busk- eller slyvegetation börjat tränga in (SKV A 2022:19).

Mark för plantskoleverksamhet och mark inom vilthägn

Till produktiv skogsmark (med eller utan avverkningsrestriktioner) hänförs inte mark som används för plantskole- och fröplantageverksamhet, och inte heller mark som används för odling av s.k. pyntegrönt (granris för dekoration).

Mark inom vilthägn bör i allmänhet anses som produktiv skogsmark (med eller utan avverkningsrestriktioner), om det inte är åker- eller betesmark.

Produktiv skogsmark med avverkningsrestriktioner

Till ägoslaget produktiv skogsmark med avverkningsrestriktioner räknas produktiva skogsmarksområden som omfattas av naturreservatsföreskrifter eller biotopsskydd. Med avverkningsrestriktioner avses skogsmark med (2 kap. 4 § FTL):

- avverkningsförbud,

- krav på överhållning,

- maximering av hyggesstorlek eller virkesuttag,

- barrskogsförbud

Skogsmarksområden med naturreservatsföreskrifter som innebär mindre intrång i skogsskötseln ska istället indelas som produktiv skogsmark utan avverkningsrestriktioner. Exempel på sådana restriktioner är (SKV A 2022:18):

- permanent kvarlämnande av fröträd (träd som säkerställer en föryngring av skogsbeståndet)

- krav på viss lövinblandning och

- begränsning i metodval för skogsvård och drivning (fällning, kvistning, kapning, mätning och transport).

Produktiv skogsmark utan avverkningsrestriktioner

Till ägoslaget produktiv skogsmark utan avverkningsrestriktioner räknas produktiva skogsmarksområden som inte omfattas av sådana avverkningsrestriktioner som anges i 2 kap. 4 § FTL, d.v.s. områden som inte omfattas av avverkningsförbud, krav på överhållning, maximering av hyggesstorlek, virkesuttag eller barrskogsförbud.

Redovisning av arealen

Arealen produktiv skogsmark (med eller utan avverkningsrestriktioner) ska redovisas i hela hektar. Areal som inom en taxeringsenhet understiger 0,5 ha ska inte redovisas särskilt (20 kap. 5 § FTL).

Skogligt impediment

Med skogligt impediment avses improduktiv skogsmark, d.v.s. skogsmark som producerar mindre än 1 kbm (skog) per hektar och år samt träd- och buskmark (2 kap. 4 § FTL). Med skogsmark samt träd- och buskmark avses detsamma som anges i 2 och 2 a §§ skogsvårdslagen (1979:429).

Till skogligt impediment hänför man således bl.a. nedlagda grustag och torvtäkter, om produktionsförmågan för den produktiva skogsmarken inte uppnås.

Ett slutavverkat skogsområde där det inte finns något virkesförråd för stunden utgör ALDRIG skogligt impediment. Det kommer inom några år växa skog på denna mark igen då marken uppenbarligen har förmåga att producera avverkningsbar skog.

Våtmarker i anslutning till skogsmark

Med skogligt impediment avses även våtmarker om dessa ligger insprängda eller i anslutning till produktiv skogsmark (SKV A 2022:19). Våtmark som inte ligger i anslutning till produktiv skogsmark (med eller utan avverkningsrestriktioner) ska indelas som övrig mark.

Mindre områden med skogligt impediment

Små områden med skogligt impediment som är mindre än 200 kvm och helt belägna inom ett markområde med produktiv skogsmark (med eller utan avverkningsrestriktioner) anses också utgöra produktiv skogsmark (SKV A 2022:19).

Redovisning av arealen

Arealen skogligt impediment ska redovisas i hela hektar. Areal som inom en taxeringsenhet understiger 0,5 ha ska inte redovisas särskilt (20 kap. 5 § FTL).

Övrig mark

Med övrig mark avses mark som inte utgör något av ägoslagen tomtmark, täktmark, åkermark, betesmark, produktiv skogsmark med eller utan avverkningsrestriktioner eller skogligt impediment (2 kap. 4 § FTL).

Som övrig mark indelas oftast

- mark som inom detaljplanen är avsedd för allmän plats

- iordningställda och upplåtna allmänna platser, främst vägar och annan mark för allmänt kommunikationsändamål

- begravningsplatser

- militära övningsfält som inte används för något annat ändamål, t.ex. skogsproduktion

- mark för kanaler, järnvägar och andra vägar

- områden för flygfält

- hamnområden

- idrottsplatser, skidbackar, golfbanor och obebyggda delar av campingplatser

- kalfjäll, klippor

- kraftledningsgator i skogsmark och i skogligt impediment

- mark för ekonomibyggnad

- impediment i anslutning till jordbruksmark, t.ex. vägar och öppna diken, brukningshinder

-

skogsmarksområden som understiger 2 500 kvm och som är helt belägna inom ett annat ägoslag.

I uppräkningen förekommer mark som, om den är bebyggd med en byggnad, normalt kommer att indelas som tomtmark till byggnaden.

Referenser på sidan

Allmänna råd

- Skatteverkets allmänna råd om de allmänna grunderna för taxeringen och värdesättningen fr.o.m. 2023 års fastighetstaxering [1] [2] [3] [4] [5] [6] [7] [8] [9]

- Skatteverkets allmänna råd om riktvärdeangivelser och grunderna för taxeringen och värdesättningen av lantbruksenheter vid 2023 års allmänna fastighetstaxering [1]

Föreskrifter

- Skatteverkets föreskrifter om allmänna taxeringsregler vid allmän och särskild fastighetstaxering 2023; [1]

Lagar & förordningar

- Fastighetstaxeringslag (1979:1152) [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16] [17] [18] [19] [20] [21] [22] [23] [24] [25] [26] [27] [28] [29] [30] [31] [32] [33] [34] [35] [36] [37] [38] [39] [40] [41] [42] [43] [44] [45] [46]

- Lag (1998:812) med särskilda bestämmelser om vattenverksamhet [1] [2]

- Miljöbalk (1998:808) [1]

- Plan- och bygglag (2010:900) [1]

- Skogsvårdslag (1979:429) [1] [2]

Ställningstaganden

Referenser inom fastighetstaxering

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt