Exemplen behandlar återföring av värdeminskningsavdrag och förbättrande reparationer och underhåll samt beräkning av kapitalvinst vid avyttring av näringsfastigheter.

- Återföringar och beräkning av kapitalvinst vid avyttring av näringsfastigheter

- Exempel: kapitalvinstberäkning med återföring

- Exempel: kapitalvinstberäkning av omkostnadsbelopp samt återföring, vid värdenedgång

- Exempel: kapitalvinstberäkning då avskrivning gjorts mot ersättningsfond, avyttring av ursprungsfastighet

- Exempel: kapitalvinstberäkning då avskrivning gjorts mot ersättningsfond, avyttring av ersättningsfastighet

- Referenser

Återföringar och beräkning av kapitalvinst vid avyttring av näringsfastigheter

I inkomstslaget kapital ska 90 procent av kapitalvinsten på en näringsfastighet tas upp. Uppkommer det en kapitalförlust är 63 procent av förlusten avdragsgill (45 kap. 33 § IL). Detta gäller för fysiska personer och dödsbon. För juridiska personer utom dödsbon, där redovisning sker i inkomstslaget näringsverksamhet, är hela vinsten skattepliktig respektive hela förlusten avdragsgill.

Till skillnad från vad som gäller för privatbostadsfastigheter, dras utgifterna för reparation och underhåll för näringsfastigheter av vid den löpande inkomstbeskattningen. Dessa utgifter är därför i princip inte avdragsgilla vid kapitalvinstbeskattningen. För vissa utgifter får omedelbart avdrag inte göras därför att de täcks av statliga räntebidrag eller avser andelshus. Utgifter för förbättrande reparationer och underhåll som återförs till beskattning i näringsverksamheten på grund av återföringsreglerna får inräknas i omkostnadsbeloppet (45 kap. 13 § IL).

Utgifter för ny-, till- eller ombyggnad för näringsfastigheter ska läggas upp på en avskrivningsplan. Samma sak gäller för utgifter för reparation och underhåll som inte är direkt avdragsgilla då de avser andelshus eller byggnadsarbeten med statliga räntebidrag. Utgifterna är avdragsgilla vid den löpande inkomstbeskattningen i form av värdeminskningsavdrag. Eftersom medgivna värdeminskningsavdrag ska återföras som intäkt i näringsverksamheten i samband med avyttring, är dessa utgifter avdragsgilla vid kapitalvinstberäkningen (jfr 45 kap. 11 § IL).

Värdenedgång

Har fastigheten verkligen gått ned i värde, ska i motsvarande mån återföring inte göras av värdeminskningsavdrag. I stället ska omkostnadsbeloppet minskas med de belopp som inte ska återföras (26 kap. 5 § IL och 45 kap. 16 § IL).

Andelshus

För ägare av andelshus finns begränsningar i avdragsrätten under innehavet för reparationer och underhåll (19 kap. 3 § IL). Vid kapitalvinstberäkningen får omkostnadsbeloppet ökas med den del av utgifterna som inte har kunnat dras av tidigare (45 kap. 14 § IL).

Byggnadsarbeten med statliga räntebidrag

När statligt räntebidrag beviljats får utgifter för reparation och underhåll dras av omedelbart bara till den del dessa utgifter tillsammans med utgifterna för ombyggnad överstiger den godkända eller beräknade utgiften (19 kap. 24–25 §§ IL). Till den del utgifterna för sådana reparationer och sådant underhåll inte kunnat dras av omedelbart föreligger i stället avdragsrätt vid kapitalvinstberäkningen (45 kap. 14 § IL).

Ersättning för inventarier

Om försäljningspriset inkluderar ersättning för mark- eller byggnadsinventarier, ska denna ersättning inte tas med vid beräkning av kapitalvinsten. I sådant fall får utgifter som hänför sig till sådana tillgångar inte räknas in i omkostnadsbeloppet (45 kap. 10 § IL).

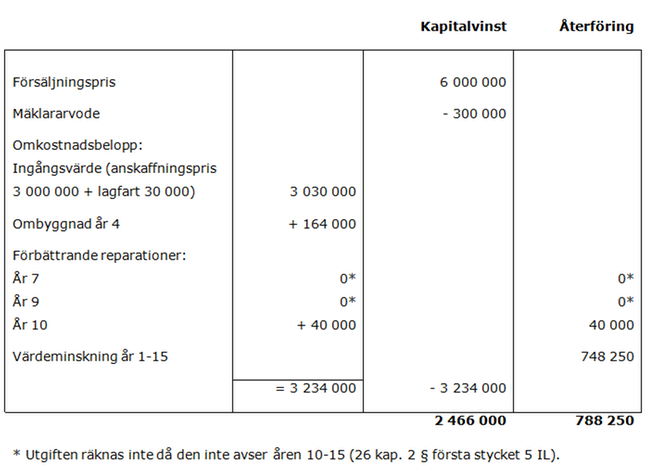

Exempel: kapitalvinstberäkning med återföring

Arne säljer sin näringsfastighet år 15 för 6 000 000 kr. Han köpte fastigheten år 1 för 3 000 000 kr.

Utgifter:

- Lagfart år 1: 30 000 kr.

- Ombyggnad år 4: 164 000 kr.

- Förbättrande reparationer år 7: 300 000 kr.

- Förbättrande reparationer år 9: 50 000 kr.

- Förbättrande reparationer år 10: 40 000 kr.

- Mäklararvode år 15: 300 000 kr.

Värdeminskning:

- År 1-15: 748 250 kr.

Kapitalvinsten blir 2 466 000 kr, varav 90 % eller 2 219 400 kr är skattepliktig del (45 kap. 33 § IL). 788 250 kr ska tas upp till beskattning i näringsverksamhet.

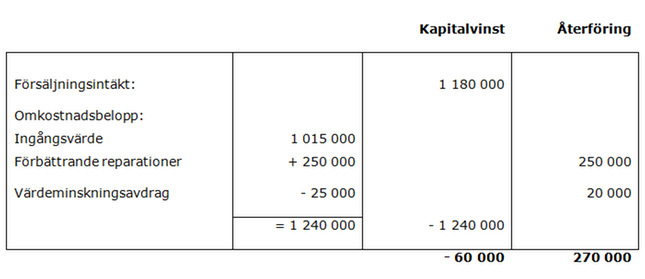

Exempel: kapitalvinstberäkning av omkostnadsbelopp samt återföring, vid värdenedgång

Förutsättningar:

- Eva köpte en näringsfastighet år 1 för 1 000 000 kr.

- Lagfartskostnad: 15 000 kr.

- Fastigheten såldes år 4 för 1 240 000 kr.

- Mäklararvode: 60 000 kr.

Avdrag under innehavstiden:

- Förbättrande reparationer och underhåll: 250 000 kr.

- Värdeminskning på byggnaden: 45 000 kr.

Försäljningsintäkten (försäljningspriset – mäklararvodet) beräknas till 1 240 000 kr – 60 000 kr = 1 180 000 kr.

Återföring av 250 000 kr i näringsverksamhet enligt 26 kap. 2 § första stycket 5 IL innebär att utgiften behandlas som en förbättringsutgift (45 kap. 13 § IL).

Omkostnadsbeloppet enligt 26 kap. 5 § IL (ingångsvärdet [anskaffningspriset + omkostnad för köpet] + förbättrande reparationer och underhåll) beräknas till 1 015 000 (1 000 000 + 15 000) + 250 000 = 1 265 000 kr. När omkostnadsbeloppet beräknas enligt denna bestämmelse ska inte värdeminskningsavdraget beaktas (26 kap. 5 § tredje stycket IL).

Vid denna beräkning understiger försäljningspriset (1 240 000) omkostnadsbeloppet (1 265 000) med 25 000 kr. Detta belopp ska minska de värdeminskningsavdrag som ska återföras. Återföringen blir då 20 000 kr (45 000 – 25 000). De värdeminskningsavdrag som inte återförs reducerar i stället omkostnadsbeloppet med 25 000 kr (45 kap. 16 § IL).

Kapitalförlusten på 60 000 kr kvoteras (63 procent av förlusten dras av) till 37 800 kr (45 kap. 33 § IL).

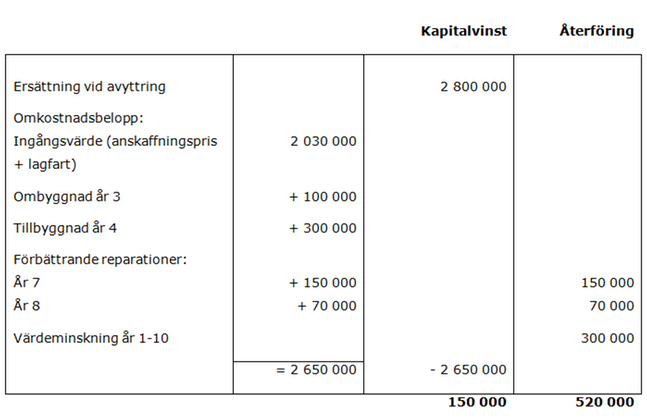

Exempel: kapitalvinstberäkning då avskrivning gjorts mot ersättningsfond, avyttring av ursprungsfastighet

Förutsättningar:

- Linda köpte år 1 näringsfastighet nr 1 för 2 000 000 kr.

- Ersättning vid expropriation år 10: 2 800 000 kr.

Utgifter:

- Lagfart år 1: 30 000 kr.

- Ombyggnad år 3: 100 000 kr.

- Tillbyggnad år 4: 300 000 kr.

Förbättrande reparationer:

- År 7: 150 000 kr.

- År 8: 70 000 kr.

Värdeminskning:

- Värdeminskningsavdrag år 1-10: 300 000 kr.

Avsättning till ersättningsfonder får göras i inkomstslaget näringsverksamhet (13 kap. 6 § och 31 kap. 5 § IL). Till ersättningsfonder avsätts kapitalvinsten 150 000 kr och återförda belopp 520 000 kr, sammanlagt 670 000 kr (31 kap. 7 § IL).

Skatteverket anser att vid avyttring av en bebyggd fastighet ska avsättning göras till ersättningsfond för byggnader och markanläggningar samt ersättningsfond för mark. Kapitalvinsten på 150 000 kr ska fördelas på dessa två fonder. Antag att 100 000 kr hänförs till ersättningsfonden för byggnader och markanläggningar och att 50 000 kr hänförs till ersättningsfonden för mark. Återförda belopp på 520 000 kr hänförs till ersättningsfonden för byggnader och markanläggningar. Ersättningsfonden för byggnader och markanläggningar blir då sammanlagt 620 000 kr.

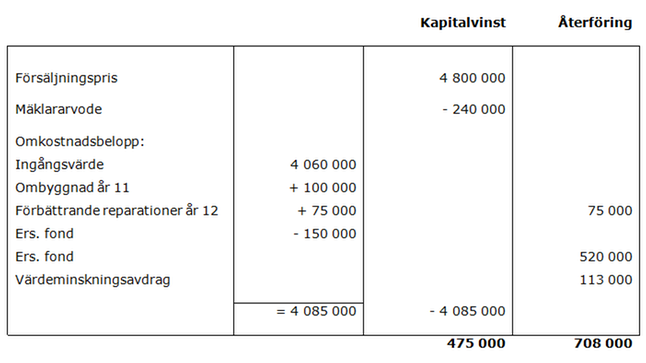

Exempel: kapitalvinstberäkning då avskrivning gjorts mot ersättningsfond, avyttring av ersättningsfastighet

Förutsättningar:

- Linda köpte år 11 näringsfastighet nr 2 för 4 000 000 kr.

- När fastigheten förvärvas tas ersättningsfonderna i anspråk med 670 000 kr, varav ersättningsfonden för byggnader och markanläggningar på 620 000 kr skrivs av mot byggnader (31 kap. 11 § IL) och ersättningsfonden för mark på 50 000 kr tas i anspråk för anskaffning av mark (31 kap. 12 § IL).

- Fastigheten säljs år 13 för 4 800 000 kr.

Utgifter:

- Lagfart år 11: 60 000 kr.

- Ombyggnad år 11: 100 000 kr.

- Förbättrande reparationer år 12: 75 000 kr.

- Mäklararvode år 13: 240 000 kr.

Värdeminskning:

- Värdeminskningsavdrag år 11-13: 113 000 kr.

Vid beräkningen av belopp som ska återföras ska den del som motsvarar återföringen vid avyttring av ursprungsfastigheten läggas till, d.v.s. 520 000 kr (26 kap. 4 § IL).

Anskaffningsutgiften ska minskas med återstående del av det ianspråktagna beloppet. I detta fall motsvarar det kapitalvinsten för ursprungsfastigheten, d.v.s. 150 000 kr (45 kap. 17 och 18 §§ IL). 100 000 kr kommer från ersättningsfonden för byggnader och markanläggningar och 50 000 kr från ersättningsfonden för mark.

På detta sätt beskattas slutligen hela avsättningen till ersättningsfonder, 670 000 kr (150 000 + 520 000).

Skattepliktig kapitalvinst blir 427 500 kr, d.v.s. 90 % av 475 000 kr (45 kap. 33 § IL).

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt