OBS: Detta är utgåva 2015.1. Visa senaste utgåvan.

- Vägledning »

- 2015 »

- Inkomstskatt »

- Kapital »

- Bostäder »

- Fastigheter »

- Privatbostadsfastighet »

- Avyttring och andra överlåtelser »

- Fastighetsreglering, klyvning och inlösen

Fastighetsreglering, klyvning och inlösen

Överlåtelse av mark genom fastighetsreglering, klyvning eller inlösen ses som avyttring. De vanliga reglerna för kapitalvinstberäkningen finns på sidan Kapitalvinstberäkning.

Kapitalvinstberäkning

Med avyttring av fastighet jämställs överföring av mark eller andel i samfällighet genom fastighetsreglering (5 kap. fastighetsbildningslagen, FBL) och uppdelning i lotter genom klyvning (11 kap. FBL). Detta gäller om överföringen eller uppdelningen sker mot ersättning helt eller delvis i pengar. Detsamma gäller avstående av mark genom inlösen (8 kap. FBL).

Kapitalvinstreglerna för fastighet träder alltså i princip i funktion så snart som kontant ersättning ges ut vid marköverföring. Vinst som uppkommit vid inlösen beskattas alltid oavsett ersättningens storlek. Har den ersättning i pengar som en skattskyldig fått vid en fastighetsreglering eller en klyvning inte överstigit 5 000 kr, är ingen del av kapitalvinsten skattepliktig (45 kap. 5 § första stycket IL).

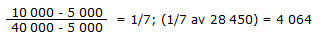

Om ersättningen i pengar överstiger 5 000 kr, tas endast så stor del av hela kapitalvinsten upp, som ersättningen i pengar, minskad med 5 000 kr, utgör av den totala ersättningen, minskad med 5 000 kr. Större belopp än som motsvarar den del av ersättningen i pengar som överstiger 5 000 kr tas inte upp (45 kap. 5 § andra stycket IL).

Bestämmelsens hänvisning till att viss del av kapitalvinsten ”tas upp” innebär att sedan den kvotering har gjorts av kapitalvinsten som följer av 45 kap. 33 § IL, så ska beskattning ske av en kvotdel av den skattepliktiga vinsten med beaktande av en frigräns på 5 000 kr. För tillämpningen av 33 § krävs alltså uppgift om den avstådda marken härrör från en privatbostadsfastighet eller en näringsfastighet.

Frigränsen på 5 000 kr gäller per delägare i fastigheten och gränsen på 5 000 kr ska tillämpas särskilt för varje förrättning oberoende av om den berör en eller flera taxeringsenheter.

Fastighetsreglering

Skatteverket anser att vid överföring av fastighet genom fastighetsreglering enligt 5 kap får omkostnadsbeloppet för den del av fastigheten som genom fastighetsregleringen överförts till annan minskas med det omkostnadsbelopp som konsumerats vid avyttringen. Återstående del av omkostnadsbeloppet, för den del av fastigheten som genom fastighetsregleringen överförts till annan, fördelas på mark, byggnader, skog och produktiv skogsmark samt naturtillgångar som man fått genom fastighetsregleringen. Fördelningen görs utifrån marknadsvärdena. Denna fördelning av omkostnadsbeloppet utgör sedan anskaffningsvärde för respektive tillgång och bildar underlag för värdeminskningsavdrag (Skatteverkets ställningstagande Värdeminskningsavdrag i samband med fastighetsreglering).

Exempel: fastighetsreglering

A avstår mark från näringsdelen av en lantbruksenhet. Marken uppskattas ha ett värde av 40 000 kr. I vederlaget får han dels mark uppskattad till 30 000 kr, dels pengar till ett belopp av 10 000 kr.

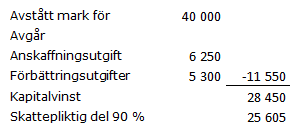

Vi antar att av köpeskillingen för A:s inköp av fastigheten kan 6 250 kr hänföras till den avstådda marken. Anskaffningsutgiften är alltså 6 250 kr. A har dessutom haft förbättringsutgifter för markområdet med 5 300 kr.

Kapitalvinsten beräknas då på följande sätt:

På kontantersättningen belöpande andel

A ska alltså ta upp en kapitalvinst om 4 064 kr av den kontantersättning om 10 000 kr som han fått vid fastighetsregleringen. Av kapitalvinsten om 4 064 kr är 90 % skattepliktigt dvs. 3 658 kr.

Den mark som A gjort sig av med i exemplet hade ett totalt omkostnadsbelopp på 11 550 kr. A har i utbyte fått ny mark för 30 000 kr och kontant ersättning med 10 000 kr. Vid en framtida beräkning av fastighetens omkostnadsbelopp, får A inte tillgodoföra sig hela 11 550 kr, eftersom en del har konsumerats vid denna vinstberäkning. Omkostnadsbeloppet för den mark som avyttrats och som konsumerats ska anses motsvara så stor del som den kontanta ersättningen utgör av hela ersättningen för marken (45 kap. 25 § tredje stycket IL). A ska reducera omkostnadsbeloppet för fastigheten med 2 888 kr (10 000/40 000 x 11 550).

Klyvning

Skatteverket anser att vid uppdelning i lotter genom klyvning enligt 11 kap. FBL får omkostnadsbeloppet för fastigheten minskas med det omkostnadsbelopp som konsumerats vid avyttringen. Återstående del av omkostnadsbeloppet fördelas på mark, byggnader, skog och produktiv skogsmark samt naturtillgångar som man fått genom klyvningen. Fördelningen görs utifrån marknadsvärdena. Denna fördelning av omkostnadsbeloppet utgör sedan anskaffningsvärde för respektive tillgång och bildar underlag för värdeminskningsavdrag (Skatteverkets ställningstagande Värdeminskningsavdrag i samband med klyvning).