OBS: Detta är utgåva 2015.6. Sidan är avslutad 2023.

- Vägledning »

- 2015 »

- Mervärdesskatt »

- Redovisning av utgående och ingående skatt »

- Bokföring av mervärdesskatt »

- Bokföring på olika mervärdesskattekonton

Bokföring på olika mervärdesskattekonton

Bokföring av utgående och ingående skatt ska ske i enlighet med reglerna i BFL.

- Bokföringsskyldighet

- BFNAR 2013:2

- BAS-kontoplanen

- Mervärdesskattekonton

- Verksamhet som medför skattskyldighet eller rätt till återbetalning

- Verksamhet som inte medför skattskyldighet eller rätt till återbetalning

- Blandad verksamhet

- Förskott och a conto

- Skattekonto

- Faktureringsmetoden

- Bokslutsmetoden

- Referenser

Bokföringsskyldighet

Företag som är bokföringsskyldiga enligt BFL ska löpande bokföra alla affärshändelser, se till att det finns verifikationer för bokföringsposterna och avsluta den löpande bokföringen med en årsredovisning eller ett årsbokslut.

Mervärdesskatt ska normalt redovisas enligt faktureringsmetoden eller enligt bokslutsmetoden. I vissa fall gäller dock speciella regler.

BFNAR 2013:2

Bokföringsnämnden har tagit fram allmänna råd med tillhörande vägledning om bokföring (BFNAR 2013:2). Där finns bestämmelser om löpande bokföring, verifikationer, arkivering av räkenskapsinformation m.m.

BAS-kontoplanen

Affärshändelserna ska bokföras så att de kan presenteras i registreringsordning (grundbokföring) och i systematisk ordning (huvudbokföring) (5 kap. 1 § BFL). Ett bokföringsskyldigt företag måste därför ha en för företaget ändamålsenlig kontoplan, men det finns inte något krav på att ett företag måste använda en viss kontoplan. Den kontoplan som är standard i Sverige är dock BAS-kontoplanen. BAS-kontoplanen uppdateras årligen och den innehåller ett omfattande kontosystem för bokföring som anpassats till gällande regler för redovisning av mervärdesskatt.

Olika BAS-kontoplaner kan kostnadsfritt laddas hem från webbplatsen www.bas.se. På nämnda webbplats finns också kopplingstabeller mellan olika BAS-konton och koder i SRU-schemat.

Mervärdesskattekonton

I bokföringen används normalt tre mervärdesskattekonton:

- konto för utgående skatt

- konto för ingående skatt

- konto för mervärdesskatteredovisning.

Vid bokslutsmetoden kan ytterligare konton förekomma för att särskilja mervärdesskatt på fordringar och skulder vid räkenskapsårets utgång.

Verksamhet som medför skattskyldighet eller rätt till återbetalning

Av inkomstskattelagen (IL) framgår att utgående skatt inte ska tas upp som intäkt och att ingående skatt, som är avdragsgill i mervärdesskatteredovisningen, inte utgör avdragsgill kostnad vid inkomstbeskattningen (15 kap. 6 § och 16 kap. 16 § IL).

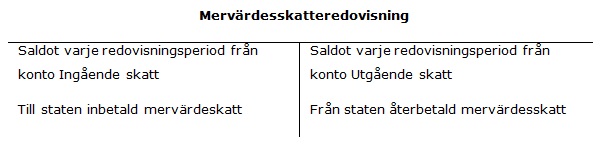

Mervärdesskatten ska alltså normalt bokföras så att den inte påverkar resultatet. Detta uppnås genom att utgående skatt och avdragsgill ingående skatt samlas upp på ett eller flera mervärdesskattekonton. Vid redovisningsperiodens slut förs saldot på respektive konto för utgående och ingående skatt över till ett redovisningskonto. Saldot på detta konto motsvarar det belopp som ska betalas till eller återfås från staten. Följden blir alltså att inkomster och utgifter bokförs exklusive mervärdesskatt på intäkts- och kostnadskonton.

Verksamhet som inte medför skattskyldighet eller rätt till återbetalning

Den som bedriver verksamhet som inte medför skattskyldighet eller rätt till återbetalning ska däremot bokföra den mervärdesskatt på förvärven för verksamheten som en kostnad eller föra den till ett avskrivningsunderlag.

Mervärdesskatten kommer därigenom att påverka inkomstbeskattningen.

Blandad verksamhet

Vid blandad verksamhet bör bokföringen ske så att endast avdragsgill ingående skatt bokförs på mervärdesskattekonton.

Förskott och a conto

Mervärdesskatt på sådana förskotts- och a conto-fakturor som inte avser bygg- eller anläggningstjänster är avdragsgill först i samband med betalning av fakturan. Mervärdesskatt på sådana fakturor bokförs därför vanligtvis på ett konto för vilande mervärdesskatt till dess betalning skett.

Skattekonto

I Bokföringsnämndens uttalande BFN U 97:2 behandlas konsekvenser för bokföringen med anledning av skattekontot.

För bokföringsskyldiga juridiska personer som är skattesubjekt ska det av räkenskaperna framgå vilka transaktioner som påverkat skattekontot och om det finns en fordran eller skuld i förhållande till Skatteverket. I bokföringen kan detta visas genom ett avräkningskonto. Ett sådant avräkningskonto ska alltid stämma överens med skattekontot hos Skatteverket. För fysiska personer (enskilda näringsidkare) kan dock inte bokföringen stämma överens med saldot på skattekontot. Detta beror på att skattekontot både omfattar privata och rörelserelaterade poster medan endast rörelserelaterade poster ska tas med i bokföringen.

Faktureringsmetoden

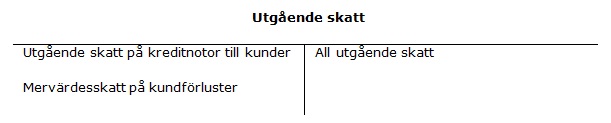

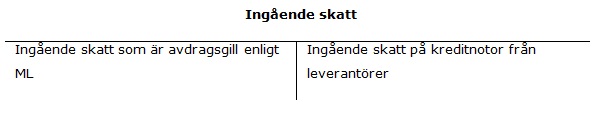

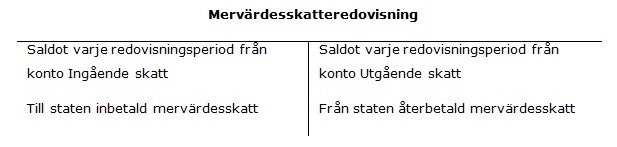

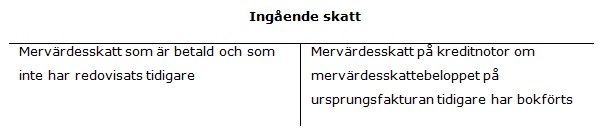

Vid faktureringsmetoden sker löpande eller periodisk bokföring av fakturor på konton. Följande schematiska bild åskådliggör detta.

Bokslutsmetoden

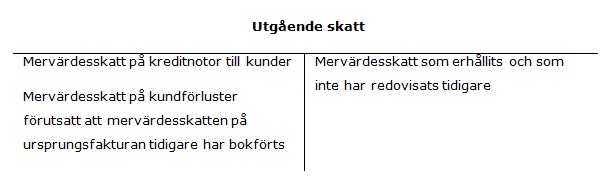

Vid bokslutmetoden bokförs under löpande räkenskapsår endast kontanta in- och utbetalningar. Först vid räkenskapsårets utgång bokförs obetalda fakturor. Följande schematiska bild åskådliggör detta.

För att undvika risk för dubbelbokföring av mervärdesskatt på fakturor som vid räkenskapsårets utgång är obetalda är det vanligt att företag hanterar dessa enligt särskilda rutiner, t.ex. genom att markera på fakturorna att mervärdesskatten är redovisad. Mervärdesskatten bokförs därefter på kontona för utgående skatt respektive ingående skatt. När en sådan faktura betalas ska bokföring göras så att redovisningen av mervärdesskatt inte påverkas.