OBS: Detta är utgåva 2023.16. Visa senaste utgåvan.

- Vägledning »

- 2023 »

- Andra skatter & avgifter »

- Riskskatt för kreditinstitut

Riskskatt för kreditinstitut

Fr.o.m. den 1 januari 2022 har det införts en riskskatt för kreditinstitut. Svenska kreditinstitut och utländska kreditinstitut som bedriver verksamhet från en filial i Sverige är skattskyldiga om summan av deras skulder vid beskattningsårets ingång överstiger ett gränsvärde. För kreditinstitut som ingår i en koncern sker en beräkning av de sammanlagda skulderna. Gränsvärdet för år 2022 är 150 miljarder kronor. Skattesatsen är 0,05 procent.

Vad är riskskatt för kreditinstitut?

Fr.o.m. den 1 januari 2022 har det införts en riskskatt för kreditinstitut. Skatten regleras i lagen (2021:1256) om riskskatt för kreditinstitut. Lagen trädde i kraft den 1 januari 2022 och tillämpas första gången på beskattningsår som börjar efter den 31 december 2021.

Skälet till att riskskatten införs är att finansiella kriser är kostsamma och kan ge upphov till dels direkta kostnader för samhället när staten måste stärka den finansiella stabiliteten med skattemedel, dels indirekta kostnader till följd av att den ekonomiska konjunkturen viker och de offentliga finanserna försämras. Därför anser regeringen att beskattningen behöver ökas av stora kreditinstitut som riskerar att orsaka väsentliga indirekta kostnader vid en finansiell kris för samhället (prop. 2021/22:26 s. 26 f.).

Underlaget för riskskatten är kreditinstitutets skulder och skatten är därför inte en inkomstskatt.

Förfarandet vid beskattningen regleras i skatteförfarandelagen (10 § lagen om riskskatt för kreditinstitut) och även om riskskatten inte är en inkomstskatt följer den samma förfarande. Det innebär t.ex. att riskskatten redovisas i inkomstdeklarationen och att den omfattas av och fastställs genom beslut om slutlig skatt.

Riskskatten är en särskild skatt som är avdragsgill vid inkomstbeskattningen enligt 16 kap. 17 § IL (prop. 2021/22:26 s. 68).

Begrepp och definitioner

Ord och uttryck som används i lagen om riskskatt för kreditinstitut har samma betydelse och tillämpningsområde som i inkomstskattelagen om inte annat anges i lagtexten (2 § lagen om riskskatt för kreditinstitut).

I lagen om riskskatt för kreditinstitut menas med koncern, en koncern av sådant slag som anges i 1 kap. 4 § ÅRL (3 § lagen om riskskatt för kreditinstitut). Uttrycket ”av sådant slag” innebär att även utländska koncerner omfattas om företagen upprätthåller förbindelser mellan varandra motsvarande vad som anges i årsredovisningslagen (prop. 2021/22:26 s. 81). Till exempel kommer två svenska kreditinstitut som ägs till 100 procent av ett och samma utländska företag att anses ingå i samma koncern.

Kreditinstitut

Det är bara kreditinstitut som kan vara skattskyldiga till riskskatt. Begreppet kreditinstitut definieras dock inte i lagen om riskskatt för kreditinstitut utan i inkomstskattelagen. Där anges att med kreditinstitut avses svensk bank och svenskt kreditmarknadsföretag samt utländskt bankföretag och utländskt kreditföretag enligt lagen (2004:297) om bank- och finansieringsrörelse (2 kap. 4 a § IL).

Med bank avses i lagen om bank- och finansieringsrörelse, LBF, bankaktiebolag, sparbank och medlemsbank (1 kap. 5 § 2 LBF). Dessa företagsformer definieras sedan som ett aktiebolag som har fått tillstånd att driva bankrörelse, ett företag som avses i sparbankslagen (1987:619) respektive en ekonomisk förening som har fått tillstånd att driva bankrörelse (1 kap. 5 § 3, 17 och 16 LBF).

Med kreditmarknadsföretag avses i LBF kreditmarknadsbolag och kreditmarknadsförening (1 kap. 5 § 14 LBF). Dessa företagsformer definieras sedan som ett aktiebolag respektive en ekonomisk förening som har fått tillstånd att driva finansieringsrörelse (1 kap. 5 § 12 och 13 LBF).

Med utländskt kreditinstitut avses ett utländskt bankföretag och ett utländskt kreditföretag (1 kap. 5 § 21 LBF). Med utländskt bankföretag respektive kreditföretag avses utländska företag som i hemlandet har tillstånd att driva bankrörelse respektive finansieringsrörelse (1 kap. 5 § 19 och 20 LBF).

Vem är skattskyldig?

Ett svenskt kreditinstitut är skattskyldigt till riskskatt om summan av kreditinstitutets skulder vid beskattningsårets ingång överstiger ett gränsvärde (4 § första stycket lagen om riskskatt för kreditinstitut).

Även ett utländskt kreditinstitut är skattskyldigt om summan av dess skulder vid beskattningsårets ingång överstiger gränsvärdet. Här är dock en begränsning på så sätt att det ska vara fråga om skulder hänförliga till verksamhet som kreditinstitutet bedriver från en filial i Sverige (4 § andra stycket lagen om riskskatt för kreditinstitut). Skyldigheten att registrera filial för utländska kreditinstitut som bedriver verksamhet i Sverige regleras i 4 kap. LBF.

Till skillnad från vad som gäller vid inkomstbeskattningen är det inte verksamhet som bedrivs från ett fast driftställe som utgör grund för det utländska företagets skattskyldighet till riskskatt utan verksamhet som bedrivs från en filial. Ett utländskt kreditinstitut ska ha registrerat en filial för att få bedriva sådan verksamhet som omfattas av riskskatten.

Vid beräkningen av om ett kreditinstituts skulder överstiger gränsvärdet ska inte avsättningar eller obeskattade reserver beaktas (4 § tredje stycket lagen om riskskatt för kreditinstitut).

Gränsvärdet

För att svenska och utländska kreditinstitut ska vara skattskyldiga måste skulderna vid beskattningsårets ingång överstiga gränsvärdet. Gränsvärdet uppgår till 166 miljarder kronor för beskattningsår som påbörjas under år 2023 (1 § förordningen [2022:1587] om gränsvärde för riskskatt för kreditinstitut för beskattningsår som påbörjas under 2023).

För beskattningsår som påbörjades under år 2022 uppgick gränsvärdet till 150 miljarder kronor (5 § lagen om riskskatt för kreditinstitut).

Kreditinstitut som ingår i en koncern

Om kreditinstitutet ingår i en koncern med flera kreditinstitut ska de ingående kreditinstitutens sammanlagda skulder vid ingången av kreditinstitutets beskattningsår beaktas vid bedömningen av skattskyldigheten. För ett utländskt kreditinstitut som ingår i koncernen är det bara skulder hänförliga till verksamhet som kreditinstitutet bedriver från en filial i Sverige som beaktas vid beräkningen av de sammanlagda skulderna (6 § första stycket lagen om riskskatt för kreditinstitut). I en koncern kan det finnas både företag som är kreditinstitut och företag som inte omfattas av definitionen. Det är bara skulderna i de företag som är kreditinstitut som ska beaktas när man gör den sammanlagda beräkningen.

Vid beräkningen av om koncernens sammanlagda skulder överstiger gränsbeloppet ska inte avsättningar och obeskattade reserver beaktas (6 § andra stycket lagen om riskskatt för kreditinstitut).

Vid beräkningen av de sammanlagda skulderna ska inte heller följande skulder beaktas enligt 6 § andra stycket lagen om riskskatt för kreditinstitut:

- Skulder till ett svenskt kreditinstitut som ingår i samma koncern som kreditinstitutet.

- Skulder till ett utländskt kreditinstitut som ingår i samma koncern som kreditinstitutet, till den del de fordringar som motsvarar skulderna är hänförliga till verksamhet som det utländska kreditinstitutet bedriver från en filial i Sverige.

Exempel: koncerninterna skulder som ska ingå i underlaget

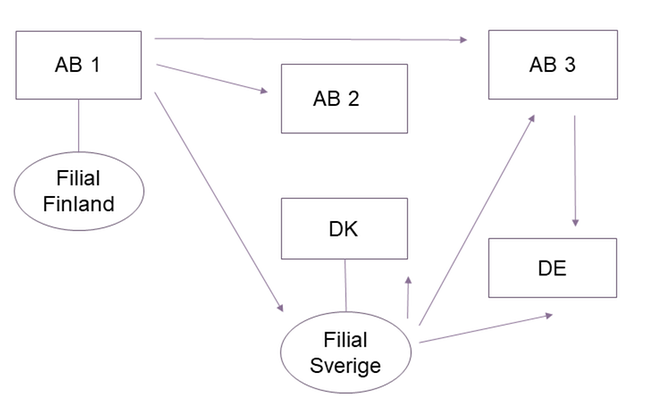

Samtliga företag på bilden nedan ingår i samma koncern. De svenska företagen AB 1 och AB 3 är kreditinstitut medan det svenska företaget AB 2 bedriver annan verksamhet. AB 1 bedriver verksamhet såväl i Sverige som genom en filial i Finland. DK är ett danskt kreditinstitut som bedriver verksamhet såväl i Danmark som genom en filial i Sverige. DE är ett tyskt kreditinstitut som bedriver verksamhet i Tyskland.

AB 1 har skulder till AB 2, AB 3 och till DK där skulden är hänförlig till verksamheten som bedrivs i den svenska filialen.

AB 3 har en skuld till DE.

I verksamheten i DK:s svenska filial finns skulder till DK:s huvudkontor, AB 3 och DE.

Vilka skulder inom koncernen ska ingå respektive inte ingå i den sammanlagda beräkningen av gränsvärdet?

Enbart skulder i svenska kreditinstitut och skulder hänförliga till verksamheten i utländska kreditinstituts filial i Sverige ska ingå i beräkningen. Därför är det bara skulderna hos AB 1, AB 3 och DK:s filial som beaktas. Men vid beräkningen av dessa företags sammanlagda skulder undantas skulder till borgenärer som också kan bli skattskyldiga för riskskatt om de sammanlagda skulderna överskrider gränsvärdet.

Vid beräkningen av summan av AB 1:s skulder ska både skulder hänförliga till verksamheten i Sverige och verksamheten i filialen i Finland ingå. I beräkningen ska inte skulden till AB 3 ingå och inte heller skulden som är hänförlig till DK:s filial. Däremot ska skulden till AB 2 ingå.

Vid beräkningen av summan av AB 3:s skulder ska skulden till DE ingå.

Vid beräkningen av summan av skulderna hänförliga till DK:s filial ska inte skulden till AB 3 ingå. Däremot ska skulderna till DK:s huvudkontor och till DE ingå.

Förhållandena vid beskattningsårets ingång avgör

Det är skuldernas storlek vid beskattningsårets ingång som ligger till grund för beräkningen av gränsvärdet. Som utgångspunkt ska företag i en koncern ha samma beskattningsår. Men även om de inte skulle ha det ska skulderna hos andra kreditinstitut i koncernen vid beskattningsårets ingång beaktas när man bedömer ett kreditinstituts skattskyldighet (prop. 2021/22:26 s. 43).

Eftersom förhållandena vid beskattningsårets ingång är avgörande för skattskyldigheten saknar det betydelse om det sker förändringar i skuldnivån senare under beskattningsåret. Det saknar också betydelse om det sker förändringar i koncernen både vad det gäller skuldernas storlek och vilka företag som ingår i koncernen. Ett kreditinstitut som inte når upp till gränsvärdet blir inte skattskyldigt om det under året förvärvas in i en koncern vars skulder överskrider gränsvärdet. Ett kreditinstitut som ingår i en koncern vars skulder överskrider gränsvärdet kommer att vara skattskyldigt för hela beskattningsåret även om det säljs till en koncern vars skulder ligger under gränsvärdet (prop. 2021/22:26 s. 43).

Årsredovisning eller årsbokslut ligger till grund för beräkningen av skulderna

När man bedömer skattskyldigheten bör i normala fall de förhållanden som redovisats i kreditinstitutets balansräkning i årsredovisningen för föregående beskattningsår kunna läggas till grund för bedömningen. För utländska kreditinstitut som bedriver verksamhet genom en filial i Sverige och som inte omfattas av krav på att upprätta årsredovisning, kan man i stället göra bedömningen utifrån de förhållanden som redovisats i det upprättade årsbokslutet avseende filialen i Sverige (prop. 2021/22:26 s. 42).

Man bedömer vad som är skulder, avsättningar och obeskattade reserver utifrån hur sådana poster har redovisats i kreditinstitutets räkenskaper enligt god redovisningssed. En post på balansräkningens passivsida som inte är eget kapital, avsättning eller obeskattad reserv och som enligt god redovisningssed ska redovisas som en skuld ska beaktas när man bedömer skattskyldigheten. Även skulder såsom periodiseringar i form av upplupna kostnader och förutbetalda intäkter ska ingå i underlaget. Det värde som en skuld ska tas upp till i redovisningen kan skilja sig från skuldens nominella värde. Då ska det värde som skulden har tagits upp till i årsredovisningen eller årsbokslutet enligt god redovisningssed användas vid bedömningen och inte skuldens nominella belopp. Om god redovisningssed ger olika möjligheter för hur en post ska klassificeras ska den valda redovisningen ligga till grund för bedömningen av skattskyldigheten (prop. 2021/22:26 s. 42).

Även när det gäller ett utländskt kreditinstituts filial i Sverige är det redovisningen i räkenskaperna som avgör storleken på skulderna. Om man väljer att inte behålla årets resultat som eget kapital utan för över resultatet till huvudkontoret och i stället tar upp ett lån från huvudkontoret ska skulden beaktas när man bedömer om kreditinstitutet är skattskyldigt (prop. 2021/22:26 s. 44). Vid inkomstbeskattningen av ett fast driftställe kan man vid vinstallokeringen behöva avvika från redovisningen och fördela kapitalet mellan s.k. fritt kapital och räntebärande skulder i syfte att beräkna ett armlängdsmässigt avdrag för ränta. Den inkomstskattemässiga allokeringen av fritt kapital saknar betydelse när det gäller bedömningen av skattskyldigheten för riskskatten.

Årlig uppräkning av gränsvärdet

För att inte gränsvärdet ska urholkas av förändringar i penningvärdet ska det räknas upp årligen med hänsyn till förändringar i prisbasbeloppet samt ett tillägg med två procentenheter. Regeringen ska före november månads utgång fastställa det gränsvärde som ska gälla för beskattningsår som påbörjas under det påföljande året (5 § tredje stycket lagen om riskskatt för kreditinstitut).

Hur uppräkningen av gränsvärdet ska gå till regleras i 5 § andra och fjärde styckena lagen om riskskatt för kreditinstitut. Ett exempel på en sådan beräkning finns i prop. 2021/22:26 s. 41.

Beskattningsunderlaget

Om kreditinstitutets skulder överstiger gränsvärdet (i förekommande fall med beaktande av koncernens skulder) är kreditinstitutet skattskyldigt. Beräkningen av beskattningsunderlaget görs i stora delar på samma sätt som beräkningen av gränsvärdet (7 § lagen om riskskatt för kreditinstitut). Det innebär att

- för svenska kreditinstitut består beskattningsunderlaget av summan av kreditinstitutets skulder vid beskattningsårets ingång

- för utländska kreditinstitut med en filial i Sverige består beskattningsunderlaget av summan av skulderna vid beskattningsårets ingång som är hänförliga till verksamheten i filialen.

Avsättningar och obeskattade reserver ska inte beaktas.

Man ska inte heller beakta

- skulder till ett svenskt kreditinstitut som ingår i samma koncern som kreditinstitutet

- skulder till ett utländskt kreditinstitut som ingår i samma koncern till den del de fordringar som motsvarar skulderna är hänförliga till verksamhet som det utländska kreditinstitutet bedriver från en filial i Sverige.

Men till skillnad från beräkningen av gränsvärdet ska inte heller skulder som avses i 21 kap. 15 § 2 a, 2 b, 3 a och 3 b lagen (2015:1016) om resolution beaktas. De skulder som anges i de uppräknade punkterna i 15 § är

- övriga primärkapitalinstrument

- supplementärkapitalinstrument

- andra efterställda skulder än de relevanta kapitalinstrumenten (d.v.s. övriga primärkapitalinstrument och supplementärkapitalinstrument)

- skuldinstrument som inte är derivat eller innefattar derivat och vars ursprungliga löptid är minst ett år, om borgenärens rätt till betalning enligt 18 § första stycket andra meningen förmånsrättslagen (1970:979) för en fordran som är hänförlig till ett sådant instrument framgår av det fordringsavtal och, i förekommande fall, prospekt som avser emissionen av instrumentet.

Reglerna om vilka koncerninterna skulder som ska beaktas innebär att skulder till ett svenskt kreditinstitut i samma koncern inte ska ingå i beskattningsunderlaget, däremot ska skulder till ett utländskt kreditinstitut utan verksamhet i Sverige ingå i underlaget. Om det utländska kreditinstitutet betalar en utländsk skatt som motsvarar riskskatten kan det svenska kreditinstitutet få nedsättning av sin riskskatt genom avräkning för det utländska kreditinstitutets skatt.

Justering i förhållande till beskattningsårets längd

Om beskattningsåret har omfattat en längre eller kortare tid än tolv månader ska beskattningsunderlaget justeras proportionellt i förhållande till beskattningsårets längd (8 § lagen om riskskatt för kreditinstitut).

Skattesats

Riskskatt ska betalas med 0,05 procent av beskattningsunderlaget (9 § lagen om riskskatt för kreditinstitut).

För beskattningsår som börjar efter den 31 december 2022 är skattesatsen 0,06 procent (lagen [2021:1257] om ändring i lagen om riskskatt för kreditinstitut).

Referenser på sidan

Lagar & förordningar

- Inkomstskattelag (1999:1229) [1] [2]

- Lag (2004:297) om bank- och finansieringsrörelse [1] [2] [3] [4] [5] [6] [7]

- Lag (2015:1016) om resolution [1]

- Lag (2021:1256) om riskskatt för kreditinstitut [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14]

- Årsredovisningslag (1995:1554) [1]