OBS: Detta är utgåva 2023.9. Visa senaste utgåvan.

Beskickningar, diplomater, EU, internationella organisationer, väpnade styrkor m.fl. måste lämna ett intyg till säljaren så att säljaren kan styrka skattefriheten.

Säljaren måste ha ett intyg som styrker skattefriheten

Säljaren ska styrka skattefriheten vid leverans av varor eller tillhandahållande av tjänster till beskickningar, konsulat, diplomater, EU-organ, internationella organisationer och väpnade styrkor m.fl. i ett annat EU-land genom att i sina räkenskaper ha ett intyg från köparen. Intyget ska vara utfärdat av behörig myndighet i det EU-land där köparen är stationerad och motsvara det intyg som Utrikesdepartementet utfärdar enligt nedan (9 § MF). Intyget ska därmed styrka köparens status och intyga att leveransen eller tillhandahållandet uppfyller förutsättningarna för skattefrihet i stationeringslandet. Det finns inte något krav på att intyget ska vara på svenska.

Skattefrihet ska kunna ges direkt i samband med försäljningen. Om intyget måste kompletteras eller om det ställs ut efter köpet kan säljaren med stöd av intyget betala tillbaka skatten till köparen.

Det bör särskilt observeras att tillhandahållande av tjänster till exempelvis beskickningar och konsulat inte undantas från skatteplikt och att svensk mervärdesskatt därmed ska tas ut om tjänsterna tillhandahålls inom landet, d.v.s. om Sverige är beskattningsland för transaktionen enligt 6 kap. ML. Däremot kan en beskickning eller ett konsulat m.fl. i vissa fall få skattebefrielse genom en rätt till återbetalning av mervärdesskatt.

Intyg om transport ut ur landet om köparen ombesörjer varutransporten

Varorna måste transporteras ut ur Sverige för att säljarens leverans av varor ska undantas från skatteplikt enligt bestämmelserna om undantag som likställs med export. Är det köparen som ska transportera ut varorna ska säljaren i sina räkenskaper ha ett intyg som köparen har utfärdat och som visar att köparen har för avsikt att föra ut varorna från Sverige till ett annat EU-land i nära anslutning till leveransen (10 § MF).

Det finns ingen särskild tidsram för när transporten måste genomföras. Avsikten ska vara att transporten ska ske inom rimlig tid. Vad som avses med rimlig tid får avgöras från fall till fall.

Intyg till utländska beskickningar m.fl. stationerade i Sverige

Utrikesdepartementet ska skriva ut ett intyg om befrielse från mervärdesskatt åt utländska beskickningar m.fl. som är stationerade i Sverige och som vill köpa varor eller tjänster skattefritt från ett annat EU-land (4 a § förordningen [1994:224] om återbetalning av mervärdesskatt och vissa punktskatter till hjälporganisationer, utländska beskickningar m.fl.).

För att Utrikesdepartementet ska kunna skriva ut ett sådant intyg krävs det att köparen skulle haft rätt till återbetalning av ingående skatt enligt någon av bestämmelserna i 14 kap. 60–66 §§ ML eller enligt 64 kap. 6 § SFL vid motsvarande förvärv i Sverige. Se nedan hur intyget ser ut.

Intyg vid köp av motorfordon

Utrikesdepartementet ska på begäran skriva ut ett intyg om befrielse från mervärdesskatt till den utländska beskickning m.fl. som vill köpa ett motorfordon skattefritt här i Sverige. Köparen ska lämna intyget till säljaren för att styrka att förutsättningarna för undantaget från skatteplikt är uppfyllda. Säljaren ska lämna en kopia av intyget och en kopia av fakturan till Skatteverket (10 kap. 78 § ML och 14 § MF).

Utrikesdepartementet ska på begäran även utfärda ett sådant intyg till utländska beskickningar m.fl. som skattefritt vill köpa ett motorfordon från ett annat EU-land. Det gäller under förutsättning att motsvarande leverans i Sverige skulle varit undantaget från skatteplikt enligt 10 kap. 78 § ML (4 a § andra stycket förordningen [1994:224] om återbetalning av mervärdesskatt och vissa punktskatter till hjälporganisationer, utländska beskickningar m.fl.).

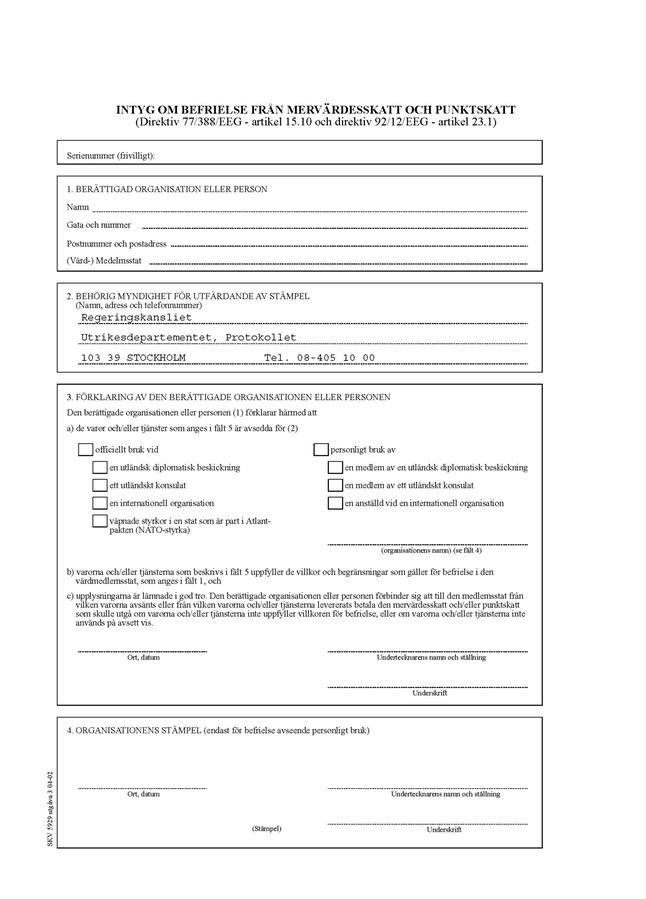

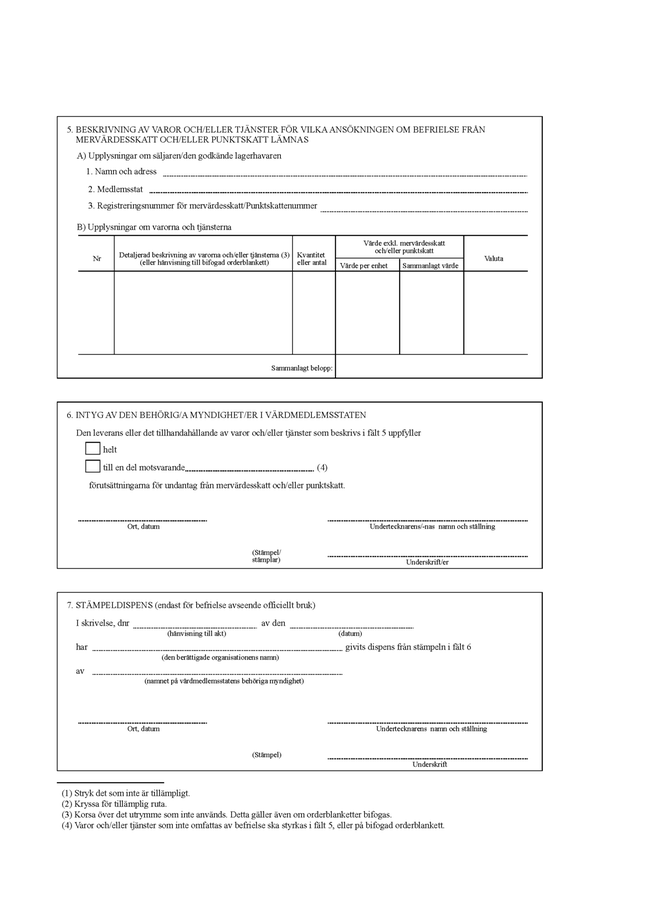

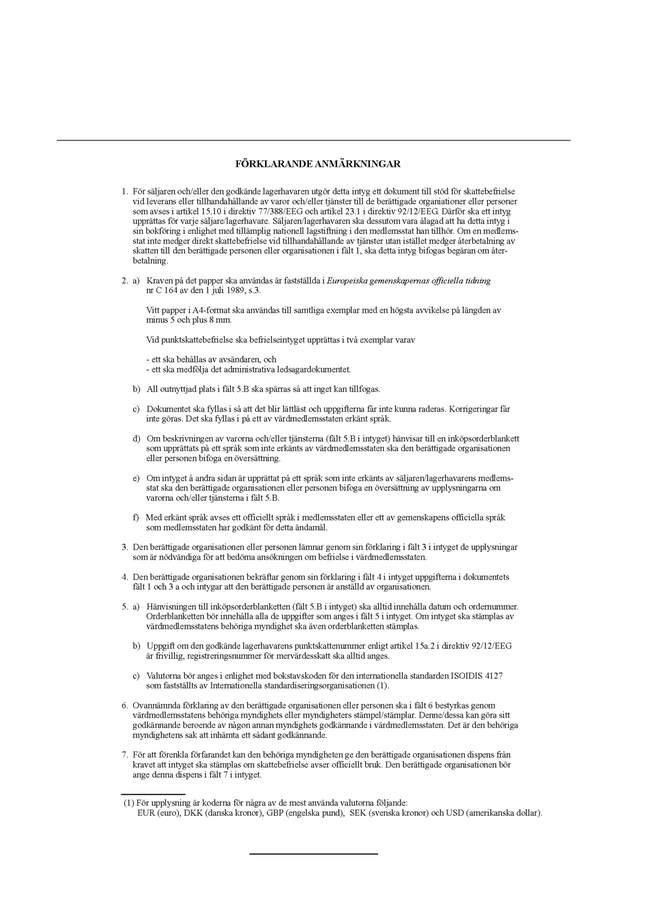

Hur ser intyget som Utrikesdepartementet utfärdar ut?

Det intyg som Utrikesdepartementet utfärdar motsvarar det formulär som fastställts för tillämpning av artikel 151 i mervärdesskattedirektivet (jfr artikel 51 i rådets genomförandeförordning [EU] nr 282/2011). Intyget gäller även punktskatter och har fastställts i bilaga II till rådets genomförandeförordning (EU) nr 282/2011.

Intyget ska stämplas av Utrikesdepartementet. Utrikesdepartementet får dock ge dispens från kravet på att intyget ska utfärdas med stämpel om betydande inköp görs av varor eller tjänster som är avsedda för officiellt bruk för ett sådant internationellt organ som avses i 4 § lagen (1976:661) om immunitet och privilegier i vissa fall (4 a § fjärde stycket förordningen [1994:224] om återbetalning av mervärdesskatt och vissa punktskatter till hjälporganisationer, utländska beskickningar m.fl.).

Intyget finns på svenska och är tillgängligt hos Utrikesdepartementet. Blanketten har beteckningen SKV 5929.

Bild på intyget:

Referenser på sidan

EU-författningar

- RÅDETS DIREKTIV 2006/112/EG av den 28 november 2006 om ett gemensamt system för mervärdesskatt [1]

- RÅDETS GENOMFÖRANDEFÖRORDNING (EU) nr 282/2011 om fastställande av tillämpningsföreskrifter för direktiv 2006/112/EG om ett gemensamt system för mervärdesskatt (omarbetning) [1]