- Vägledning »

- 2015 »

- Inkomstskatt »

- Beräkna skatten »

- Undvika internationell dubbelbeskattning »

- Avräkna utländsk skatt »

- Sätta ned skatt på lågbeskattade inkomster (CFC-inkomster)

Sätta ned skatt på lågbeskattade inkomster (CFC-inkomster)

Här finns information om avräkning av utländsk skatt mot statlig och kommunal inkomstskatt på utländska lågbeskattade inkomster (utländska inkomster som har CFC-beskattats).

Vem har rätt till avräkning?

Delägare i en utländsk juridisk person med lågbeskattade inkomster (CFC-bolag) beskattas för den utländska juridiska personens lågbeskattade inkomster (CFC-inkomst) enligt 39 a kap. 13 § inkomstskattelagen, se Handledning för beskattning av inkomst 2014 (SKV 399), del 1, avsnitt 46.5. Delägaren kan medges avräkning med de utländska skatter som CFC-bolaget har betalat på den CFC-inkomst som delägaren beskattas för i Sverige (4 kap. 1 § AvrL).

Vilket år ska avräkning medges?

Avräkning medges det år som CFC-inkomsten har ingått i underlaget för beskattningen här i Sverige (4 kap. 3 § andra stycket AvrL).

Högsta belopp som kan avräknas

Avräkning medges med det lägsta av följande belopp:

- den utländska skatt som är hänförlig till delägarens andel av den CFC-inkomst som delägaren beskattats för (4 kap. 2 § första stycket AvrL)

- spärrbeloppet som är en beräkning av delägarens svenska skatt på CFC-inkomsten (4 kap. 2 § andra stycket AvrL).

Spärrbeloppet

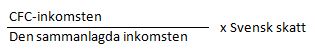

Spärrbeloppet uttrycks som ett bråktal där täljaren är CFC-inkomsten och nämnaren är den sammanlagda inkomsten, som multipliceras med den svenska statliga och kommunala inkomstskatten.

Vid beräkningen av spärrbeloppet gäller det som anges i 2 kap. 10 § AvrL i de delar som är tillämpliga (4 kap. 2 § andra stycket AvrL). Om den skattskyldige är delägare i flera CFC-bolag sker en gemensam spärrbeloppsberäkning för alla CFC-inkomsterna. Om den skattskyldige både har CFC-inkomster och andra utländska inkomster görs två spärrbeloppsberäkningar, en för CFC-inkomsterna och en för de andra utländska inkomsterna (prop. 2003/04:10 s. 95).

Avräkningsordning

Avräkning av den utländska skatten sker i första hand från den statliga inkomstskatten och i andra hand från den kommunala inkomstskatten (4 kap. 3 § AvrL).

Carry forward

Ett carry forward-belopp uppkommer om avräkning inte kan medges med hela den utländska skatten som är hänförlig till CFC-inkomsten på grund av att skatten överstiger spärrbeloppet det beskattningsår som avräkningen ska ske. Det året medges då avräkning med spärrbeloppet och den överskjutande delen av det årets utländska skatt blir ett carry forward-belopp (4 kap. 4 § första stycket AvrL).

Skatteverket beslutar inte om carry forward-belopp

HFD har slagit fast att carry forward-belopp enligt 10 a § AvPL bestäms till sin storlek först det år de utnyttjas (RÅ 2010 not. 90). Samma princip gäller gör carry forward-belopp enligt avräkningslagen. Skatteverket fastställer därför inte ett carry forward-belopp utan tar ställning till beloppets storlek det år avräkning begärs.

Avräkning av carry forward-belopp

För att carry forward ska kunna avräknas krävs att delägaren begär avräkning av carry forward-beloppet (4 kap. 4 § AvrL).

Delägaren måste kunna visa storleken på carry forward-beloppet för att avräkning ska kunna medges. Ett skäligt belopp kan därför inte utgöra ett carry forward-belopp (1 kap. 6 § AvrL).

Avräkning för carry forward-belopp kan medges under fem beskattningsår efter det beskattningsår då den i utlandet lågbeskattade inkomsten var medtagen till beskattning (4 kap. 4 § första stycket AvrL).

Avräkning av carry forward medges inte med högre belopp än det aktuella årets spärrbelopp (4 kap. 4 § andra stycket AvrL).

Om en person ett visst år begär avräkning för utländsk skatt som är hänförlig till olika år, ska utländsk skatt hänförlig till tidigare år avräknas före skatt som är hänförlig till senare år. Äldst skatt avräknas alltså först (4 kap. 4 § andra stycket AvrL).

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt