- Vägledning »

- Vem ska lämna uppgifter? (OBS! Sidan ska tas bort vid publicering av de nya sidorna)

Vem ska lämna uppgifter? (OBS! Sidan ska tas bort vid publicering av de nya sidorna)

Rådgivare – och i vissa fall användare – är skyldiga att lämna uppgifter om rapporteringspliktiga arrangemang.

- Rådgivare

- Vem ska anses som rådgivare?

- Vad menas med en uppgiftsskyldig rådgivare?

- Exempel på vad som omfattas och inte omfattas av definitionen av rådgivare och rådgivning

- Den första kategorin rådgivare

- Den andra kategorin av rådgivare

- Uppgiftsskyldighet i mer än en medlemsstat – rådgivare

- Flera uppgiftsskyldiga rådgivare

- Ingen personlig uppgiftsskyldighet för anställda

- Informationsskyldighet för advokater m.fl.

- Användare

- Referenser

Rådgivare

Det är bara uppgiftsskyldiga rådgivare som ska lämna uppgifter om rapporteringspliktiga arrangemang i Sverige. Begreppet rådgivare omfattar inte alla rådgivningssituationer utan har begränsats i viss mån, läs mer om vad som menas med rådgivare nedan. För att vara rådgivare måste en person dessutom ha en viss anknytning till Sverige.

Vem ska anses som rådgivare?

Rådgivare delas in i två olika kategorier (33 b kap. 6 § SFL). Den första kategorin rådgivare är personer som

- utformar

- marknadsför

- organiserar, eller

- tillhandahåller ett rapporteringspliktigt arrangemang för genomförande, eller

- har hand om genomförandet.

Den andra kategorin rådgivare är personer som vet eller skäligen kan förväntas veta att de har åtagit sig att, direkt eller genom andra personer bidra till att göra ovanstående.

Att marknadsföra ett arrangemang innebär att göra reklam för ett arrangemang i syfte att öka efterfrågan av arrangemanget (prop. 2019/20:74 s. 50). Vad som menas med att utforma och tillhandahålla ett rapporteringspliktigt arrangemang beskrivs närmare under respektive rubrik nedan.

För att en person ska anses vara rådgivare krävs dessutom att personen (33 b kap. 7 § SFL)

- har hemvist i en medlemsstat,

- tillhandahåller tjänster avseende arrangemanget från ett fast driftställe i en medlemsstat,

- är registrerad i eller lyder under lagstiftningen i en medlemsstat, eller

- tillhör en bransch- eller yrkesorganisation för juridiska rådgivare, skatterådgivare eller konsulter i en medlemsstat.

Minst en av anknytningspunkterna ska vara uppfyllda för att en person ska kunna omfattas av begreppet rådgivare (prop. 2019/20:74 s. 53).

Vad menas med en uppgiftsskyldig rådgivare?

Begreppet uppgiftsskyldig rådgivare har valts för att peka ut de rådgivare som är uppgiftsskyldiga enligt svensk rätt (prop. 2019/20:74 s. 53). För att vara en sådan rådgivare krävs att personen har en viss anknytning till Sverige (33 b kap. 8 § SFL). Det är samma anknytningspunkter som gör att en person är en rådgivare som också gör att denna är en i Sverige uppgiftsskyldig rådgivare. Detta innebär att en rådgivare är en i Sverige uppgiftsskyldig rådgivare om rådgivaren uppfyller någon av anknytningspunkterna i 33 b kap. 7 § 1-4 SFL.

En rådgivare som har en starkare anknytning till en annan medlemsstat än till Sverige enligt den turordning som följer av anknytningspunkterna i 33 b kap. 7 § SFL är inte uppgiftsskyldig i Sverige, utan i den andra medlemsstaten (33 b kap. 8 § SFL). Om en rådgivare inte är uppgiftsskyldig i Sverige utan i en annan medlemsstat ska uppgifter inte lämnas i Sverige utan i den andra medlemsstaten utifrån den medlemsstatens regler.

En rådgivare som är uppgiftsskyldig i Sverige är skyldig att lämna uppgifter i Sverige för alla rapporteringspliktiga gränsöverskridande arrangemang. Detta oavsett om det gränsöverskridande inslaget rör Sverige och ett annat land eller en annan medlemsstat och ett annat land (inte Sverige). Definitionen av vad som är ett gränsöverskridande arrangemang finns i 5 § RAL och tar sikte på deltagarna och deras hemvist. För att avgöra om ett arrangemang är gränsöverskridande måste en bedömning göras i varje enskilt fall.

Exempel: en rådgivare har starkare anknytning till annan medlemsstat

Företag A, registrerat i medlemsstat A, har ett fast driftställe i Sverige. Det svenska fasta driftstället tillhandahåller rådgivning som i sin helhet utförs från det fasta driftstället gentemot dess svenska kunder i Sverige (det finns ingen koppling till det utländska huvudkontoret). Rådgivaren (företag A) är inte uppgiftsskyldig i Sverige eftersom rådgivaren har en starkare anknytning till medlemsstat A enligt föreskrivna anknytningspunkter i 33 b kap. 7 § SFL. Detta eftersom första anknytningspunkten är hemvist.

Särskilt om handelsbolag och andra delägarbeskattade företag

Skatteverket anser att om ett svenskt handelsbolag eller en i utlandet delägarbeskattad juridisk person är rådgivare saknar delägarnas hemvist betydelse vid bedömningen av i vilket land uppgifter ska lämnas. Det är i stället förekomsten av fast driftställe, registrering eller tillhörighet till en bransch- eller yrkesorganisation som avgör i vilket land ett delägarbeskattat företag ska lämna uppgifter. Uppgifter ska lämnas i den EU-medlemsstat dit rådgivaren har starkast anknytning (Skatteverkets ställningstagande DAC 6 – uppgiftsskyldighet när ett delägarbeskattat företag är rådgivare).

Det är handelsbolaget respektive den i utlandet delägarbeskattade juridiska personen som är uppgiftsskyldig och inte delägaren.

Exempel: svenskt handelsbolag med två amerikanska delägare

Ett svenskt handelsbolag (HB) bedriver sin verksamhet i USA och har två amerikanska delägare (A och B) som båda har hemvist i USA. HB har utformat ett rapporteringspliktigt arrangemang. Eftersom HB är registrerat i Sverige är HB en uppgiftsskyldig rådgivare som ska lämna uppgifter i Sverige.

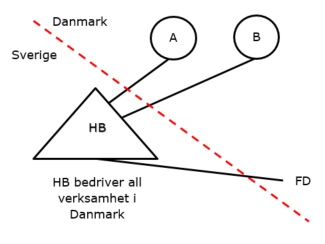

Exempel: svenskt handelsbolag med två danska delägare

Ett svenskt handelsbolag (HB) bedriver sin verksamhet från fast driftställe i Danmark och har två danska delägare (A och B) som båda har hemvist i Danmark. HB har utformat ett rapporteringspliktigt arrangemang. HB har visserligen anknytning till Sverige genom att vara registrerat här men HB har starkare anknytning till Danmark eftersom HB bedriver verksamhet från fast driftställe där och tillhandahåller tjänster avseende arrangemanget därifrån. Uppgifter ska därför bara lämnas i Danmark.

Exempel: en i utlandet delägarbeskattad juridisk person med en svensk och en tysk delägare

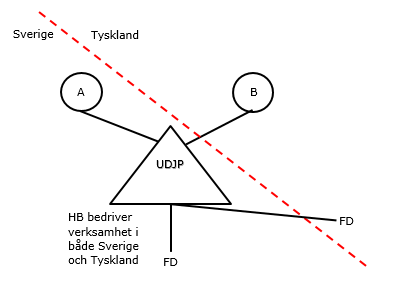

En i utlandet delägarbeskattad juridisk person (UDJP) har en svensk delägare (A) med hemvist i Sverige och en tysk delägare (B) med hemvist i Tyskland. UDJP bedriver verksamhet från fast driftställe i både Sverige och Tyskland. A och B har inom ramen för UDJP:s verksamhet gemensamt utformat ett rapporteringspliktigt arrangemang.

Eftersom UDJP tillhandahåller tjänster avseende arrangemanget från fast driftställe i både Sverige och Tyskland har UDJP lika stark anknytning till Sverige som till Tyskland enligt anknytningspunkterna i 33 b kap. 7 § SFL. UDJP är därmed en uppgiftsskyldig rådgivare som ska lämna uppgifter i Sverige. Det saknar betydelse i vilket land UDJP är registrerat eftersom anknytningen genom fast driftställe är starkare. Om uppgifter om arrangemanget redan har lämnats i Tyskland behöver uppgifter inte lämnas i Sverige. Skulle A inte vara inblandad i arrangemanget uppkommer ingen uppgiftsskyldighet för UDJP i Sverige eftersom tjänsterna avseende arrangemanget måste tillhandahållas från det fasta driftstället i Sverige för att UDJP ska anses vara rådgivare.

Primär uppgiftsskyldighet, användare, uppgiftsskyldighet i mer en än medlemsstat m.m.

Det är i första hand de uppgiftsskyldiga rådgivarna som ska lämna uppgifter i Sverige men uppgiftsskyldigheten kan ibland gå över på en användare. Om en uppgiftsskyldig rådgivare är förhindrad att lämna uppgifter om ett rapporteringspliktigt arrangemang på grund av advokatsekretessen har en sådan rådgivare en informationsskyldighet.

En rådgivare kan vara uppgiftsskyldig i mer än en medlemsstat, läs mer om detta under rubriken Uppgiftsskyldighet i mer än en medlemsstat – rådgivare nedan.

Läs mer om när det finns flera uppgiftsskyldiga rådgivare.

När har ett arrangemang tillhandahållits?

För anpassade arrangemang överensstämmer uttrycket ”tillhandahålla” i 33 b kap. 6 § SFL med betydelsen av begreppet ”tillgängligt” i 33 b kap. 19 § 1 SFL som tidpunkt för när en rådgivare ska lämna uppgifter om ett rapporteringspliktigt arrangemang. Den tidpunkt som utlöser uppgiftsskyldigheten blir alltså normalt när en rådgivare tillhandahåller arrangemanget till en klient (prop. 2019/20:74 s. 217).

Måste samtliga delar av ett arrangemang ha utformats?

För att en rådgivare ska anses ha utformat ett arrangemang är det inte nödvändigt att denna har utformat samtliga delar i arrangemanget. Det kan räcka att personen i fråga har utformat vissa delar, om dessa delar är av avgörande betydelse för att syftet med arrangemanget ska kunna uppnås (prop. 2019/20:74 s. 49).

Exempel på vad som omfattas och inte omfattas av definitionen av rådgivare och rådgivning

Nedan listas exempel på vad som räknas och inte räknas som rådgivare och rådgivning.

Deklarationsmedhjälpare

Att en person som är behjälplig med att upprätta någon annans deklaration - som i och för sig innefattar ett gränsöverskridande arrangemang - utan att lämna råd om, ändra eller göra tillägg i, kvalitetssäkra eller ens uppmärksamma arrangemanget är inte en rådgivare.

Bollplank

En person omfattas inte av definitionen av rådgivare om denna bara har agerat som ett s.k. bollplank åt en annan person. Det kan t.ex. vara vanligt att inom en koncern diskutera frågor mellan koncernföretagen. I denna situation ska i stället det koncernföretag som genomför arrangemanget lämna uppgifterna i egenskap av användare (prop. 2019/20:74 s. 209).

Samtalspartner

Även när det gäller aktörer i rådgivningsbranschen kan det förekomma att de stämmer av och diskuterar frågor med varandra. En sådan samtalspartner omfattas inte av definitionen av rådgivare. Bestämmelserna blir alltså inte tillämpliga enbart för att någon har diskuterat en fråga med någon annan, eller för att någon annan har tillfrågats om vad gällande rätt eller koncernens policy innebär i ett visst avseende (prop. 2019/20:74 s. 209).

Råd från någon med specifik kompetens

Om någon vänder sig till en person med specifik kompetens på ett visst område i syfte att få råd eller hjälp för att själv kunna tillhandahålla eller genomföra ett rapporteringspliktigt arrangemang är det rådgivning, särskilt om personen tar betalt för sina tjänster. Detsamma gäller om ett koncernföretag instruerar ett annat koncernföretag att genomföra ett rapporteringspliktigt arrangemang (prop. 2019/20:74 s. 209).

Allmänna svar om gällande rätt

En konsult som enbart svarar på en fråga om gällande rätt utan att känna till i vilket syfte svaret ska användas, är inte en rådgivare (prop. 2019/20:74 s. 210).

Utlåtanden om redan genomförda arrangemang

Ett utlåtande om de rättsliga effekterna av ett redan genomfört arrangemang är inte rådgivning (prop. 2019/20:74 s. 210).

Second opinions

Rådgivning kan ske genom s.k. second opinion som kanske endast består i att rådgivaren avråder en klient från att genomföra ett rapporteringspliktigt arrangemang, som t.ex. tagits fram av en annan rådgivare. En sådan rådgivning bör inte omfattas av bestämmelserna, eftersom rådgivaren inte utformar, marknadsför, organiserar eller tillgängliggör rapporteringspliktiga gränsöverskridande arrangemang för genomförande eller har hand om genomförandet (prop. 2019/20:74 s. 48).

Ändringar och tillägg i ett arrangemang

Om rådgivaren föreslår ändringar i eller gör tillägg till ett redan befintligt arrangemang bör personen anses som rådgivare. Att ett arrangemang har ändrats eller att tillägg har gjorts till ett befintligt arrangemang medför att ett nytt arrangemang uppstår (prop. 2019/20:74 s. 48).

Kvalitetssäkring

En rådgivare kan agera som en kvalitetssäkrare åt en annan rådgivare, utan att göra ändringar eller tillägg i arrangemanget. Personen kan t.ex. kontrollera arrangemanget innan det ska presenteras för en klient eller marknadsföras mot kund. Den kvalitetssäkrande rådgivarens insats torde, trots att ingen ändring eller tillägg görs, vara av en sådan betydelse för arrangemangets utformning eller tillhandahållande att rådgivaren bedöms kunna omfattas av den andra kategorin rådgivare, d.v.s. en rådgivare som åtagit sig att tillhandahålla hjälp, bistånd eller rådgivning (prop. 2019/20:74 s. 48).

Den första kategorin rådgivare

Med den första kategorin rådgivare avses en person som utformar, marknadsför, organiserar eller som tillhandahåller rapporteringspliktiga gränsöverskridande arrangemang för genomförande eller som har hand om genomförandet (33 b kap. 6 § första stycket SFL).

Den första kategorin rådgivare omfattar exempelvis

- revisions- och advokatbyråer samt oberoende skatterådgivningsbyråer

- företag som utformar ett arrangemang som ska genomföras av ett annat företag inom samma koncern.

Ett företag som utformar ett arrangemang för egen användning bör dock inte anses som rådgivare utan som användare (prop. 2019/20:74 s. 49).

Den andra kategorin av rådgivare

Den andra kategorin av rådgivare avser, enligt 33 b kap. 6 § andra stycket SFL, en person som vet eller skäligen förväntas veta att den åtagit sig att, direkt eller genom andra personer,

- bidra till att utforma

- marknadsföra

- organisera, eller

- tillhandahålla ett rapporteringspliktigt gränsöverskridande arrangemang för genomförande, eller

- har hand om ett genomförande.

Denna andra kategori av rådgivare är alltså behjälplig genom bistånd eller råd, med att utforma, marknadsföra, organisera, tillgängliggöra för genomförande, eller ha hand om genomförandet av ett rapporteringspliktigt arrangemang (prop. 2019/20:74 s. 50).

Den andra kategorin av rådgivare kan inte agera självständigt, eftersom det krävs att denna har åtagit sig att vara någon annan behjälplig, oavsett om detta är en annan rådgivare eller en användare (prop. 2019/20:74 s. 50).

Bestämmelsen om den andra kategorin rådgivare behövs för att kringgåenden av uppgiftsskyldigheten av rapporteringspliktiga arrangemang ska försvåras och är framför allt till för att fånga in de rådgivare som har tillräcklig kunskap och kännedom om ett rapporteringspliktigt arrangemang, utan att för den delen tillhöra den första kategorin rådgivare (prop. 2019/20:74 s. 50).

Exempel på rådgivare i den andra kategorin kan t.ex. vara

- bolagsjurister eller en skatteavdelning som ger råd avseende ett rapporteringspliktigt gränsöverskridande arrangemang till ett annat företag inom en koncern

- banker.

Läs mer om när en bank kan vara en rådgivare.

När kan en bank anses vara en rådgivare?

Som framgår ovan är ett exempel på en aktör som skulle kunna omfattas av den andra kategorin rådgivare en bank som bidrar med sina tjänster, t.ex. genom att öppna bankkonton eller bevilja lån. För att banken ska omfattas av bestämmelsen krävs även att en banktjänsteman vet eller skäligen kan förväntas veta att banken har åtagit sig att, direkt eller genom andra personer, bidra till att utforma, marknadsföra, organisera eller tillhandahålla ett rapporteringspliktigt arrangemang för genomförande, eller att ha hand om ett genomförande. Att banken endast bistår med att öppna ett bankkonto eller bevilja ett lån, utan att ha tillgång till ytterligare information om arrangemanget, bör alltså inte medföra att banken faller in under definitionen av rådgivare (prop. 2019/20:74 s. 51).

Om en bank ska anses vara rådgivare eller inte beror på vilken kompetens och kunskap den person har som är behjälplig inom banken. Vidare krävs att den som är behjälplig med att öppna bankkontot eller att bevilja lånet även vet eller skäligen kan förväntas veta att denna har åtagit sig att bistå vid t.ex. organiseringen eller förvaltningen av ett rapporteringspliktigt arrangemang, d.v.s. att bankkontot eller lånet ingår i ett rapporteringspliktigt arrangemang.

Det finns inte något krav på att en person som är behjälplig med bistånd eller råd ska efterfråga information för att kunna göra en bedömning av om personen omfattas av lagstiftningen. Däremot ska personen använda den information som finns tillgänglig hos t.ex. en bank eller ett finansiellt institut vid bedömningen. Information som kan finnas tillgänglig kan t.ex. vara information som samlats in inom ramen för kundkännedomsförfarandet enligt penningtvättsregelverket. Personen i fråga ska även ha den kunskap och kompetens som behövs för att, utifrån den information som finns tillgänglig, kunna bedöma om den tjänst som tillhandahålls ingår i ett rapporteringspliktigt arrangemang (prop. 2019/20:74 s. 51).

En person som arbetar på en banks juristavdelning bör ha den relevanta sakkunskap och förståelse som krävs för att veta om denne åtagit sig att vara behjälplig vid ett genomförande av ett rapporteringspliktigt arrangemang. Det krävs dock att denna person har tillgång till relevant fakta och omständigheter för att göra bedömningen om hjälpen som banken bistår med avser ett rapporteringspliktigt arrangemang (prop. 2019/20:74 s. 51).

Vanligtvis torde inte rutinmässiga banktransaktioner, såsom överföring av pengar, tillhandahållande av depåkonton eller dylikt, medföra att banken ska ses som en rådgivare eftersom dessa rutintransaktioner av sin natur normalt inte innehåller sådana upplysningar som medför att banktjänstemannen vet eller skäligen borde veta att tillhandahållandet är en del av ett rapporteringspliktigt arrangemang (prop. 2019/20:74 s. 51).

Exempel: ett finansiellt institut som bara genomför en banköverföring är inte en rådgivare

Det finansiella institutet A, med hemvist i Sverige, har gjort utlandsbetalningar till länder som inte omfattas av CRS, DAC 2 eller liknande informationsutbytesavtal. Det kännetecken som kan aktualiseras är kännetecknet om automatiskt utbyte av upplysningar om finansiella konton i 21 § RAL. A tillhandahåller inga skatterådgivningstjänster utan de betalningar som gjorts är utbetalningar från Sverige till personer och deras konton i ett land som inte omfattas av CRS, DAC 2 eller liknande informationsutbytesavtal. Betalningarna avser t.ex. försäkringsutbetalningar, pensioner eller är vanliga bankutbetalningar. A känner inte till om det finns ett arrangemang eller om det i så fall har till syfte att kringgå det automatiska utbytet av uppgifter om finansiella konton. Ett finansiellt institut som A, vars enda roll består i att genomföra en banköverföring till ett land som inte omfattas av regelverket om CRS, DAC 2 eller avtal med motsvarande innehåll, är inte en rådgivare. A är därför inte uppgiftsskyldig i Sverige för sådana banköverföringar.

Uppgiftsskyldighet i mer än en medlemsstat – rådgivare

Om en rådgivare är skyldig att lämna upplysningar till de behöriga myndigheterna i mer än en medlemsstat och har lika stark anknytning till någon annan medlemsstat som till Sverige, behöver uppgifter om ett rapporteringspliktigt arrangemang inte lämnas till Skatteverket om motsvarande uppgifter redan har lämnats till den behöriga myndigheten i den andra medlemsstaten (33 b kap. 11 § SFL). Anknytningens styrka avgörs i den ordning som föreskrivs för anknytningspunkterna för när en person är rådgivare i 33 b kap. 7 § SFL.

Om den uppgiftsskyldiga uppger att denna är befriad från uppgiftsskyldighet i Sverige genom att uppgifter om arrangemanget har lämnats i en annan medlemsstat, bör bevisbördan för ett sådant påstående ligga på den uppgiftsskyldiga (prop. 2019/20:74 s. 64).

Exempel: en rådgivare har lika stark anknytning till annan medlemsstat som till Sverige

A AB har hemvist i Sverige. A AB har, enligt den interna lagstiftningen i medlemsstat B, också hemvist i medlemsstat B. A AB har tillhandahållit ett rapporteringspliktigt arrangemang och har talat om att A AB lämnat föreskrivna uppgifter om arrangemanget till den behöriga myndigheten i medlemsstat B. Bolaget har lika stark anknytning till Sverige som till medlemsstat B eftersom den första anknytningspunkten i 33 b kap. 7 § SFL är hemvist. Den uppgiftsskyldiga rådgivaren (A AB) uppger att bolaget lämnat uppgifterna i medlemsstat B. Om föreskrivna uppgifter har lämnats i medlemsstat B skulle A AB vara befriat från uppgiftsskyldighet i Sverige, men det är bolaget som har bevisbördan för ett sådant påstående.

Flera uppgiftsskyldiga rådgivare

En uppgiftsskyldig rådgivare behöver, enligt 33 b kap. 12 § SFL, inte lämna uppgifter till Skatteverket om ett rapporteringspliktigt arrangemang om en annan rådgivare redan har lämnat

- föreskrivna uppgifter till Skatteverket eller

- motsvarande uppgifter till en behörig myndighet i någon annan medlemsstat.

Om den andra rådgivaren inte har lämnat föreskrivna uppgifter kvarstår uppgiftsskyldigheten för den i Sverige uppgiftsskyldiga rådgivaren (prop. 2019/20:74 s. 212).

Ingen personlig uppgiftsskyldighet för anställda

Även om det är den fysiska personen, eller en grupp av personer, på en revisionsbyrå, advokatbyrå eller företag som tar fram ett rapporteringspliktigt arrangemang gör de detta inom ramen för sin anställning eller sitt uppdrag hos byrån eller företaget. En anställd bör inte ha någon personlig uppgiftsskyldighet avseende ett arrangemang som han eller hon lämnat rådgivning om inom ramen för sin anställning. Skyldigheten ligger i stället hos arbetsgivaren (prop. 2019/20:74 s. 49). Det är den som klienten har ett avtalsförhållande med som omfattas av uppgiftsskyldigheten (prop. 2019/20:74 s. 207).

Informationsskyldighet för advokater m.fl.

Rådgivaren ska i varje enskilt fall göra en prövning av om tystnadsplikten gäller för de uppgifter som ska lämnas (jfr prop. 2019/20:74 s. 216).

Den rådgivare som inte är förhindrad av tystnadplikten är skyldig att rapportera samtliga uppgifter om arrangemanget. Ett exempel på detta är om klienten samtycker till att en advokat eller advokatbyrå lämnar uppgifterna. I ett sådant fall är alltså advokaten eller advokatbyrån skyldig att lämna uppgifterna och ansvarar för att så sker (prop. 2019/20:74 s. 216).

Om en uppgiftsskyldig rådgivare är förhindrad att lämna uppgifter om ett rapporteringspliktigt arrangemang på grund av tystnadsplikten för advokater, ska rådgivaren snarast informera samtliga andra rådgivare avseende arrangemanget om rådgivarens skyldighet att lämna uppgifter (33 b kap. 22 § första stycket SFL). Om det inte finns någon annan rådgivare som är skyldig att lämna uppgifterna om det rapporteringspliktiga arrangemanget eller om samtliga andra rådgivare är förhindrade att lämna uppgifterna på grund av tystnadsplikten för advokater eller motsvarande regler i någon annan medlemsstat, ska den uppgiftsskyldiga rådgivaren i stället informera användaren av arrangemanget om användarens skyldighet att lämna uppgifter (33 b kap. 22 § andra stycket SFL).

Uppgiftsskyldigheten som vilar på användaren enligt 33 b kap. 13-15 §§ SFL är emellertid inte beroende av att användaren får sådan information som avses i 33 b kap. 22 § andra stycket SFL (prop. 2019/20:74 s. 220).

Användare

Med användare menas, enligt 33 b kap. 9 § SFL, en person som

- tillhandahålls ett rapporteringspliktigt arrangemang

- har ett rapporteringspliktigt arrangemang som är klart för genomförande, eller

- har påbörjat genomförandet av ett rapporteringspliktigt arrangemang.

Även ett delägarbeskattat subjekt, såsom ett handelsbolag eller motsvarande utländsk delägarbeskattad juridisk person, kan vara en användare (prop. 2019/20:74 s. 61).

Kan en filial eller ett fast driftställe vara en användare?

En filial eller ett fast driftställe kan inte vara en ”person” i den mening som avses i 7 § lagen (2012:843) om administrativt samarbete inom Europeiska unionen i fråga om beskattning. Det innebär i sin tur att en filial eller ett fast driftställe inte heller kan vara en användare i den mening som avses i 33 b kap. 9 § SFL.

Definitionen av vem som är en användare hänvisar till definitionen av vem som är en person i 33 b kap. 5 § SFL. Det är samma definition som finns i 7 § lagen (2012:843) om administrativt samarbete inom Europeiska unionen i fråga om beskattning. En filial är inget eget rättssubjekt utan är en del av det utländska företaget och är därmed underkastad lagstiftningen i det utländska företagets hemland (prop. 1955:87 s. 54). En filial är inte heller en sammanslutning av personer. Från ett svenskt perspektiv har filialen inget eget aktiekapital, utan dess tillgångar och skulder är en del av det utländska företagets totala förmögenhetsmassa. En filial kan alltså inte äga eller förvalta tillgångar utan det är det företag som har filialen som är den juridiska person som äger tillgångarna. Detsamma gäller för det skatterättsliga begreppet fast driftställe. I Sverige kan ett utländskt företag med filial eller fast driftsställe i Sverige få ett svenskt organisationsnummer, men filialen eller det fasta driftstället är ändå inte en separat person utan en del av det utländska företaget. Motsvarande gäller för svenska företag med verksamhet utomlands. En filial eller ett fast driftställe kan därmed inte vara en användare i den mening som avses i 33 b kap. 9 § SFL.

När övergår uppgiftsskyldigheten på användaren?

Det finns två situationer där uppgiftsskyldigheten övergår på användaren (33 b kap. 13 § SFL). Dessa situationer är när

- det inte finns någon rådgivare, eller

- samtliga rådgivare är förhindrade att lämna fullständiga uppgifter om arrangemanget på grund av tystnadsplikten för advokater, eller liknande bestämmelser om tystnadsplikt i en annan medlemsstat.

Första punkten omfattar dels de fall då en rådgivare överhuvudtaget inte har varit inkopplad, t.ex. när ett arrangemang är framtaget internt inom ett företag, dels de fall då användaren har tagit hjälp av en aktör som saknar anknytning till EU och således inte omfattas av definitionen av rådgivare (prop. 2019/20:74 s. 212).

I andra punkten regleras de fall då samtliga rådgivare helt eller delvis är befriade från skyldigheten att lämna uppgifter (i Sverige eller i ett annat EU-land) på grund av tystnadsplikten för advokater eller liknande utländska regler (prop. 2019/20:74 s. 212).

Det angivna gäller om användaren har anknytning till Sverige och anknytningen inte är starkare till någon annan medlemsstat (prop. 2019/20:74 s. 59) där användaren enligt följande turordning

- har sin skatterättsliga hemvist

- har ett fast driftställe som gynnas av arrangemanget

- har inkomster eller genererar vinster, eller

- bedriver verksamhet (33 b kap. 13 § SFL).

Bestämmelsen innebär därmed att uppgiftsskyldigheten i en viss medlemsstat styrs av hur stark anknytning en användare har till medlemsstaten. Som huvudregel ska alltså en uppgiftsskyldig användare lämna uppgifter till den medlemsstat där användaren har sin skatterättsliga hemvist.

En användare kan vara uppgiftsskyldig i mer än en medlemsstat, läs mer om detta under rubriken Uppgiftsskyldighet i mer än en medlemsstat – användare nedan.

Läs mer om när det finns flera uppgiftsskyldiga användare.

Uppgiftsskyldighet i mer än en medlemsstat – användare

Om en användare är skyldig att lämna uppgifter om ett rapporteringspliktigt arrangemang både till Skatteverket och till en behörig myndighet i någon annan medlemsstat, behöver uppgifter inte lämnas till Skatteverket om motsvarande uppgifter redan har lämnats i den andra medlemsstaten (33 b kap. 14 § SFL).

I enlighet med allmänna principer om bevisbördans placering måste användaren kunna visa att uppgifterna har lämnats i en annan medlemsstat (prop. 2019/20:74 s. 213).

Flera uppgiftsskyldiga användare

Om det finns flera användare som ska lämna uppgifter behöver andra användare, än användare som har kommit överens om tillhandahållandet av arrangemanget med en rådgivare, inte lämna uppgifter, om en sådan användare har lämnat föreskrivna uppgifter till Skatteverket eller motsvarande uppgifter till en behörig myndighet i någon annan medlemsstat (33 b kap. 15 § SFL). Om ingen användare har kommit överens om tillhandahållandet av arrangemanget med en rådgivare, behöver en användare inte lämna uppgifter om en användare som har hand om genomförandet av arrangemanget har lämnat föreskrivna uppgifter (prop. 2019/20:74 s. 65).

Referenser på sidan

Lagar & förordningar

- Lag (2012:843) om administrativt samarbete inom Europeiska unionen i fråga om beskattning [1]

- Lag (2020:434) om rapporteringspliktiga arrangemang [1]

- Skatteförfarandelag (2011:1244) [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16] [17] [18] [19] [20] [21] [22] [23] [24] [25] [26]

Propositioner

- Proposition 2019/20:74 Genomförande av EU:s direktiv om automatiskt utbyte av upplysningar som rör rapporteringspliktiga gränsöverskridande arrangemang [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16] [17] [18] [19] [20] [21] [22] [23] [24] [25] [26] [27] [28] [29] [30] [31] [32] [33] [34]

Ställningstaganden

- DAC 6 – uppgiftsskyldighet när ett delägarbeskattat företag är rådgivare [1]

Referenser inom förvaltningsrätt & förfarande

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt