- Vägledning »

- 2020 »

- Skattetillägg »

- Vid skönsbeskattning »

- Beräkna skattetillägg »

- Varken deklaration eller andra uppgifter har lämnats

Varken deklaration eller andra uppgifter har lämnats

Om en uppgiftsskyldig varken har lämnat någon deklaration eller andra uppgifter ska Skatteverket besluta om skönsbeskattning och ta ut skattetillägg.

När en deklaration inte har lämnats fattar Skatteverket ett beslut om skönsbeskattning

Om den uppgiftsskyldiga inte har lämnat någon deklaration ska Skatteverket fatta ett skönsbeskattningsbeslut (57 kap. 1 § SFL). Vid ett beslut om skönsbeskattning ska skattetillägg tas ut (49 kap. 6 § SFL).

En förutsättning för att Skatteverket ska kunna fatta ett skönsbeskattningsbeslut när en inkomstdeklaration saknas är att Skatteverket först sänt ut ett föreläggande att lämna deklaration till den uppgiftsskyldiga (57 kap. 2 § SFL).

Procentsatser och underlag

Skattetillägg ska tas ut med 40 procent på slutlig skatt och med 20 procent på annan skatt vid skönsbeskattning (49 kap. 15 § första stycket SFL).

När den uppgiftsskyldiga varken har lämnat en deklaration eller några andra inte muntliga uppgifter till ledning för sin beskattning blir bestämmelsen i 49 kap. 15 § andra stycket SFL om beräkning av skattetillägg vid oriktig uppgift inte tillämplig. Detta innebär att det i dessa fall aldrig blir aktuellt att ta ut skattetillägg med några andra procentsatser än 40 respektive 20 procent.

Observera att skattetillägg inte ska tas ut om det undandragna beloppet är obetydligt.

När det finns avstämningsuppgifter

I underlaget för skattetillägg ingår inte skatt som har bestämts enligt de avstämningsuppgifter som varit tillgängliga för Skatteverket (49 kap. 15 § första stycket 1 b SFL). Med uttrycket bestämts avses att avstämningsuppgifterna är så tydliga att det kan läggas till grund för beskattningen direkt utan utredning. I de fall det krävs en utredning för att beskatta enligt avstämningsuppgifter ska undantaget i 49 kap. 15 § första stycket 1b SFL inte tillämpas

För att skattetillägg inte ska tas ut krävs även att materialet ska ha varit tillgängligt för Skatteverket inom ett år från utgången av beskattningsåret (49 kap. 15 § första stycket 1 b SFL).

Vad som utgör avstämningsuppgifter framgår av 49 kap. 10 d § SFL.

Uppgifter från den deklarationsskyldiga

Bestämmelsen i 49 kap. 15 § första stycket 1 a SFL att skattetillägg inte ska tas ut på skatt som är hänförlig till uppgifter som den uppgiftsskyldiga själv har lämnat blir inte tillämplig när den uppgiftsskyldiga inte lämnat några uppgifter.

Exempel: inkomstdeklaration har inte lämnats

En uppgiftsskyldig har trots ett föreläggande att lämna deklaration inte lämnat inkomstdeklaration eller några andra uppgifter till ledning för beskattningen. Skatteverket skönsbeskattar hen och uppskattar inkomsterna till 200 000 kr i tjänst, varav 70 000 kr enligt uppgifter (individuppgifter) i lämnade arbetsgivardeklarationer. Den ”rena” skönsbeskattningen uppgår alltså till 130 000 kr. På underlaget 70 000 kr ska något skattetillägg inte tas ut eftersom skönsbeskattningen kan bestämmas enligt avstämningsuppgifter (individuppgifter i lämnade arbetsgivardeklarationer). Skattetillägget på resterande belopp (130 000 kr) beräknas med 40 procent.

Exempel: arbetsgivardeklaration har inte lämnats

Ett bolag, som är arbetsgivare, har inte lämnat någon arbetsgivardeklaration för den sista redovisningsperioden för det aktuella beskattningsåret och inte heller i övrigt lämnat några uppgifter till ledning för beskattningen. I januari året efter beskattningsåret lämnar bolaget kontrolluppgifter för de anställda och av kontrolluppgifterna framgår det att bolaget borde ha redovisat arbetsgivaravgifter med sammanlagt 266 000 kr och avdragen skatt med sammanlagt 296 000 kr för det föregående beskattningsåret.

I arbetsgivardeklarationerna för beskattningsårets elva första perioder har bolaget redovisat arbetsgivaravgifter med 220 000 kr och avdragen skatt med 263 000 kr. På grund av den uteblivna arbetsgivardeklarationen skönsbeskattas bolaget den sista redovisningsperioden. Arbetsgivaravgifterna bestäms till 46 000 kr och avdragen skatt till 33 000 kr. De lämnade kontrolluppgifterna är avstämningsuppgifter och arbetsgivaravgifterna och avdragen skatt kan bestämmas med ledning av dessa varför skattetillägg inte ska tas ut.

Föregående års underskott av näringsverksamhet eller tjänst

Om en skönsbeskattning på grund av att en inkomstdeklaration inte har lämnats innebär att ett underskott i näringsverksamhet eller tjänst som fastställts vid ett tidigare år utnyttjas helt eller delvis, ska skattetillägget beräknas på en fjärdedel av det utnyttjade underskottet (49 kap. 16 § andra stycket SFL).

Exempel: föregående års underskott

En uppgiftsskyldig som inte har lämnat någon inkomstdeklaration skönsbeskattas för inkomst av näringsverksamhet med 100 000 kr efter avdrag för avsättning till egenavgifter. Eftersom föregående års underskott på 40 000 ska beaktas blir den skönsmässigt uppskattade höjningen 140 000 kr.

Skattetillägg tas ut dels på överskottet 100 000 kr, dels på en fjärdedel av det ”inrullade” underskott om 40 000 kr som utnyttjas, d.v.s. 10 000 kr.

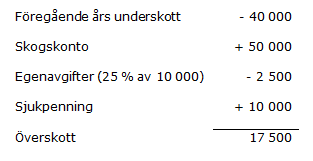

Exempel: föregående års underskott och det finns kontrolluppgifter

Förutsättningarna är desamma som i exemplet ovan med den skillnaden att den uppgiftsskyldiga enligt avstämningsuppgifter har tagit ut 50 000 kr från skogskonto (kontrolluppgift) och fått 10 000 kr i sjukpenning på grund av annat förvärvsarbete (individuppgifter lämnade i arbetsgivardeklarationer). Eftersom inkomsterna enligt avstämningsuppgifterna kan läggas till grund för beskattningen utan utredning ska något skattetillägg inte beräknas för dessa inkomster. Avdrag för avsättning för egenavgifter får inte göras från sjukpenning. Det är därför till den uppgiftsskyldigas fördel om uttaget från skogskontot justeras först och sjukpenningen därefter i enlighet med följande:

Den skatt som skattetillägget ska beräknas på utgörs av skillnaden mellan skatten på det uppskattade beloppet 100 000 kr och skatten på 17 500 kr.

Ska skattetillägget tas bort om deklaration kommer in?

Skattetillägget ska undanröjas om en deklaration kommer in till Skatteverket eller till en allmän förvaltningsdomstol inom vissa tidsfrister (49 kap. 7 § första stycket SFL). Om en deklaration kommer in efter nämnda tidsfrister och deklarationen innebär att Skatteverket beslutar att sänka skatten ska skattetillägget räknas om utifrån den sänkta skatten.

Om deklarationen kommer in kort efter tidsfristen och skatten kan bestämmas i enlighet med lämnade uppgifter kan det finnas skäl att medge delvis befrielse.

Kompletterande innehåll

- Skattetillägg vid omprövning av skönsbeskattningsbeslut.

Referenser inom skattetillägg

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt