- Vägledning »

- 2021 »

- Inkomstskatt »

- Näringsverksamhet »

- Särskilt om vissa skattesubjekt »

- Tonnagebeskattning »

- Den löpande beskattningen »

- Beräkna tonnageinkomsten

Beräkna tonnageinkomsten

Tonnageinkomst är sådan inkomst av kvalificerad rederiverksamhet som tas upp till beskattning av företag som är föremål för tonnagebeskattning. Man kan inte göra avdrag från tonnageinkomsten.

Tonnageinkomst

Tonnagebeskattning innebär att det skattemässiga resultatet för den kvalificerade rederiverksamheten utgörs av en schablonmässigt framräknad tonnageinkomst. Den beräknas genom att inkomsterna för alla fartyg läggs samman och summan blir tonnageinkomsten (39 b kap. 9 § IL).

För varje kvalificerat fartyg som ingår i den kvalificerade rederiverksamheten ska en inkomst baserad på fartygets nettodräktighet beräknas. Inkomsten beräknas per påbörjat dygn som företaget äger heller hyr in fartyget (39 b kap. 8 § IL).

För att räkna ut inkomsten multiplicerar man olika delar av fartygets nettodräktighet med vissa procentsatser av prisbasbeloppet. Med prisbasbeloppet avses det prisbasbelopp enligt 2 kap. 6 och 7 §§ socialförsäkringsbalken som gällde för det kalenderår då beskattningsåret gick ut (2 kap. 27 § IL). Tabellen nedan listar vilken procentsats som ska användas utifrån de olika delarna av fartygets nettodräktighet.

|

Fartygets nettodräktighet |

multipliceras med |

|

som överstiger 0 men inte 1 000 |

0,000214 procent av prisbasbeloppet |

|

som överstiger 1 000 men inte 10 000 |

0,000159 procent av prisbasbeloppet |

|

som överstiger 10 000 men inte 25 000 |

0,000103 procent av prisbasbeloppet |

|

som överstiger 25 000 |

0,000055 procent av prisbasbeloppet |

Se även de tre exemplen på hur man beräknar tonnageinkomsten nedan.

Om ett fartyg ägs eller hyrs in av flera företag så fördelas inkomsten som har beräknats per påbörjat dygn mellan företagen efter deras andel i fartyget (39 b kap. 8 § andra stycket IL).

Vad menas med nettodräktighet?

Nettodräktighet är ett mått för de utrymmen som finns tillgängliga i fartyget för intjänande av frakt (under däck) och biljettintäkter. Nettodräktighet definieras i förordningen (1994:1162) om skeppsmätning (prop.2015/16:127 s. 62).

Exempel på beräkning av tonnageinkomst

I förarbetena ges exempel på hur tonnageinkomsten ska beräknas under olika förutsättningar (prop. 2015/16:127 s. 63-64).

Exempel 1: beräkning av tonnageinkomsten för ett ägt fartyg

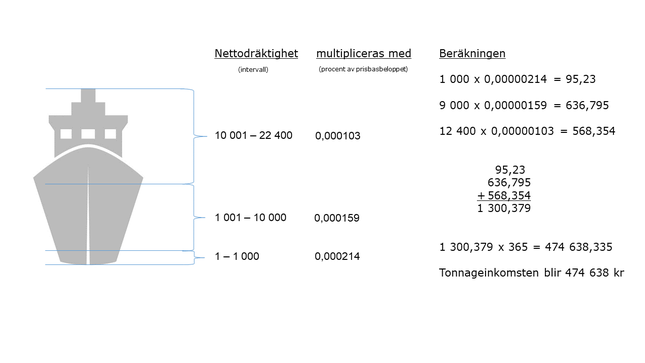

Företag A som är godkänt för tonnagebeskattning äger ett kvalificerat fartyg som har en nettodräktighet på 22 400. Företaget har ägt fartyget under hela beskattningsåret (365 dygn). Prisbasbeloppet är 44 500 kr.

Inkomsten per intervall beräknas enligt följande:

- (1 000 x 0,00000214 x 44 500 kr) = 95,23 kr

- (9 000 x 0,00000159 x 44 500 kr) = 636,795 kr

- (12 400 x 0,00000103 x 44 500 kr) = 568,354 kr

Inkomsten per dygn beräknas genom att de tal som har räknats fram för respektive intervall läggs samman. Inkomsten per dygn är därmed 1 300,379 kr (95,23 + 636,795 + 568,354). Eftersom företag A har ägt fartyget under hela året multipliceras den beräknade inkomsten per dygn med 365. Inkomsten för hela beskattningsåret är avrundat 474 638 kr (1300,379 x 365).

Exemplet illustreras nedan.

Exempel 2: beräkning av tonnageinkomst för flera företag som tonnagebeskattas

Vi utgår ifrån exempel 1 ovan och att företag A under hela beskattningsåret har hyrt ut fartyget med besättning till företag B, som i sin tur hyr ut fartyget med besättning till företag C. C använder fartyget för transport av gods eller passagerare till sjöss (sjötransport). Alla tre företagen bedriver kvalificerad rederiverksamhet och är godkända för tonnagebeskattning. Alla tre företagen ska därför ta upp en inkomst baserad på fartygets nettodräktighet vid beräkningen av inkomsten av den kvalificerade rederiverksamheten. Den framräknade inkomsten för fartyget, (474 638 kr) ska tas upp till beskattning i sin helhet hos alla tre företagen.

Exempel 3: beräkning av tonnageinkomst för flera företag som tillsammans äger eller hyr ett fartyg

Vi utgår från exempel 1 ovan och att företag A säljer en del av fartyget till företag D, som från 1 november äger halva fartyget. Företagen ingår inte i samma koncern.

Företag D är inte godkänt för tonnagebeskattning. Både företag A och D har kalenderår som räkenskapsår och som beskattningsår. Företag A kommer att ha ägt hela fartyget under 304 dygn och hälften av fartyget under 61 dygn. Inkomsten baserad på fartygets nettodräktighet har beräknats till 1 300,379 kr per dygn. För perioden 1 januari t.o.m. den 31 oktober beräknas företag A:s inkomst från fartyget till 395 315 kr (1 300,379 x 304). För perioden 1 november till 31 december ska endast en så stor andel av inkomsten per dygn tas upp som motsvarar företag A:s andel i fartyget, d.v.s. 50 procent. Det innebär att företag A:s inkomst från fartyget under perioden 1 november till 31 december är 39 662 kr (1 300,379 / 2 x 61). Inkomsten för företag A är totalt för hela beskattningsåret 434 977 kr (395 315 kr + 39 662 kr). Någon tonnageinkomst behöver inte beräknas för företag D eftersom företag D beskattas konventionellt.

Avdrag

Tonnageinkomsten ska tas upp som intäkt. Från intäkten får avdrag inte göras (39 b kap. 10 § IL). Det innebär att man inte får göra avdrag för till exempel utgifter för förvärvande och bibehållande av inkomster och värdeminskningsavdrag på fartyg och andra inventarier som ingår i den kvalificerade rederiverksamheten. Inventarierna får inte heller ingå i avskrivningsunderlaget för inventarier (18 kap. 13 a § IL).

Vidare får inte värdeminskningsavdrag göras på byggnader och markanläggningar som ingår i den verksamhet som ska tonnagebeskattas. Detsamma gäller avdrag för avsättningar till periodiseringsfond, lämnade koncernbidrag m.m. När man beräknar resultatet av näringsverksamheten kan man inte heller minska intäkten med kostnadsposter som är hänförliga till eventuell annan näringsverksamhet som företaget bedriver. Företag som är godkända för tonnagebeskattning kommer på så sätt alltid att ha ett överskott av näringsverksamhet som minst motsvarar tonnageinkomsten (prop. 2015/16:127 s. 64).

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt