- Vägledning »

- 2023 »

- Punktskatter & trafikskatter »

- Fordonsskatt »

- Skatteklasser: traktorer, motorredskap och tunga terrängvagnar

Skatteklasser: traktorer, motorredskap och tunga terrängvagnar

Fordonsslagen är indelade i skatteklasserna I och II. Vissa motorredskap tillhör inte någon skatteklass.

- Vad avgör skatteklassen för traktorer?

- Traktorer skatteklass I

- Traktorer skatteklass II

- Motorredskap

- Motorredskap skatteklass I

- Motorredskap skatteklass II

- Motorredskap som varken tillhör skatteklass I eller skatteklass II

- Tung terrängvagn skatteklass I

- Tung terrängvagn skatteklass II

- Kompletterande information

- Referenser

Vad avgör skatteklassen för traktorer?

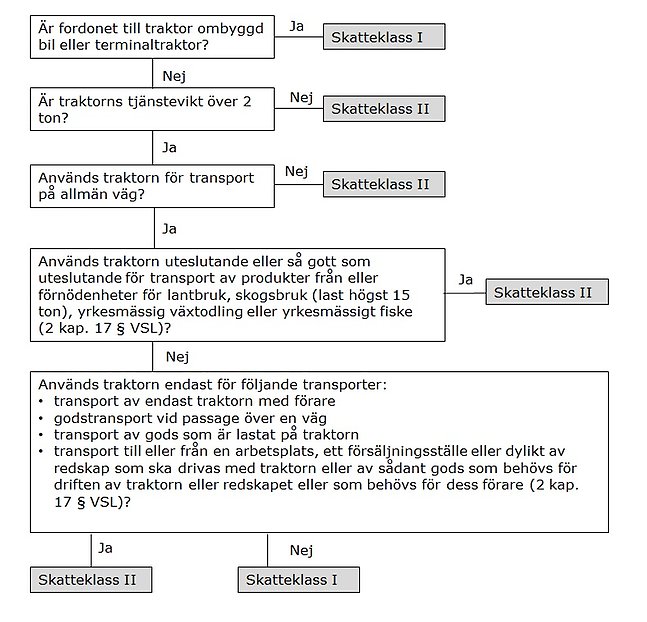

Vilken skatteklass en traktor tillhör beror på följande omständigheter:

- tjänstevikten

- användningssättet

- om traktorn är en ombyggd bil eller en s.k. terminaltraktor.

Figur: Så avgör du skatteklassen för en traktor

Traktorer skatteklass I

Följande traktorer hör till skatteklass I.

Traktorer med tjänstevikt över 2 ton

Traktorer som har en tjänstevikt över 2 ton och som används för transport på andra vägar än enskilda tillhör skatteklass I (2 kap. 16 § 1 VSL). Undantag från den huvudregeln finns för bl.a. traktorer som används i jordbruk, läs nedan under Traktorer skatteklass II.

Traktorer som är ombyggda bilar

Traktorer som är ombyggda bilar tillhör skatteklass I (2 kap. 16 § 4 VSL).

Traktorer som är specialkonstruerade dragfordon

Traktorer som är särskilt konstruerade för att användas för på- och avlastning av påhängsvagnar inom hamn- och terminalområden eller andra liknande områden tillhör skatteklass I (2 kap. 16 § 5 VSL). Dessa traktorer är specialkonstruerade dragfordon som används för att bl.a. dra påhängsvagnar till och från båtar inom hamnområden.

Traktorer skatteklass II

Följande traktorer tillhör skatteklass II.

Traktorer för transport av produkter och förnödenheter

Traktorer som avses i 2 kap. 16 § 1 VSL och som används uteslutande eller så gott som uteslutande för transport av produkter från eller förnödenheter för lantbruk, skogsbruk, yrkesmässig växtodling eller yrkesmässigt fiske tillhör skatteklass II (2 kap. 17 § första stycket 1 VSL). Andra transporter får utföras i endast ringa omfattning. 10 procent av den totala körtiden kan anses som ringa omfattning, d.v.s. så gott som uteslutande (prop. 1986/87:50 s. 18 och 28).

Exempel på denna typ av produkter:

|

Från lantbruk: |

mjölk, djur, spannmål, potatis, betor, hö, halm |

|

Från skogsbruk: |

ved, timmer |

|

Från yrkesmässig växtodling: |

grönsaker, frukt, bär, plantskoleblommor, frön |

|

Från yrkesfiske: |

Fisk |

För att räknas som produkter får dessa inte vara bearbetade i någon större utsträckning än vad som normalt sker på fältet eller i skogen, ombord på fartyget eller i växthuset eller plantskolan.

Exempel på förnödenheter är utsäde, plantor, foder, gödsel och fiskeredskap.

För traktorer i skogsbruk gäller att den sammanlagda lasten inte får överstiga 15 ton.

Traktorer för andra transporter

Traktorer som avses i 2 kap. 16 § 1 VSL tillhör skatteklass II om transporterna är begränsade till följande:

- Transport av endast traktorn med förare. Traktorn måste alltså köras utan last och utan att någon passagerare åker med. Som sådan transport räknas också om traktorn kör med släpvagnen tom.

- Godstransporter vid passage över en väg.

- Transport av gods som är lastat på traktorn. Här avses t.ex. gods i grävskopan eller behållare som är monterad på traktorn.

- Transport vid färd till eller från en arbetsplats, ett försäljningsställe eller liknande av redskap som ska drivas med traktorn eller av sådant gods som behövs för driften av traktorn eller redskapet eller som föraren behöver. Det kan exempelvis vara en kalkspridare som sprider kalk när den dras av traktorn. Med gods som föraren behöver avses t.ex. en personbil som tas med på en släpvagn och som föraren ska använda för hemtransport. Som gods som föraren behöver räknas däremot inte t.ex. en grävmaskin som används av föraren på arbetsplatsen.

Traktorer som inte tillhör skatteklass I

Traktorer som inte tillhör skatteklass I tillhör skatteklass II (2 kap. 17 § andra stycket 1 VSL).

Detta innebär att det måste finnas legalt stöd för att en traktor ska hänföras till skatteklass I och bli beskattad. Om det inte finns något sådant stöd tillhör traktorn skatteklass II (prop. 2005/06:65 s. 119).

Tillfällig användning i skatteklass I

En traktor skatteklass II får tillfälligt användas på sådant sätt som avses för traktor skatteklass I. Den tillfälliga användningen får vara högst 15 dagar vid varje tillfälle och bör medges för högst tre tillfällen per år. Vid den tillfälliga användningen beskattas traktorn i skatteklass I (2 kap. 18 § första och tredje stycket VSL).

Motorredskap

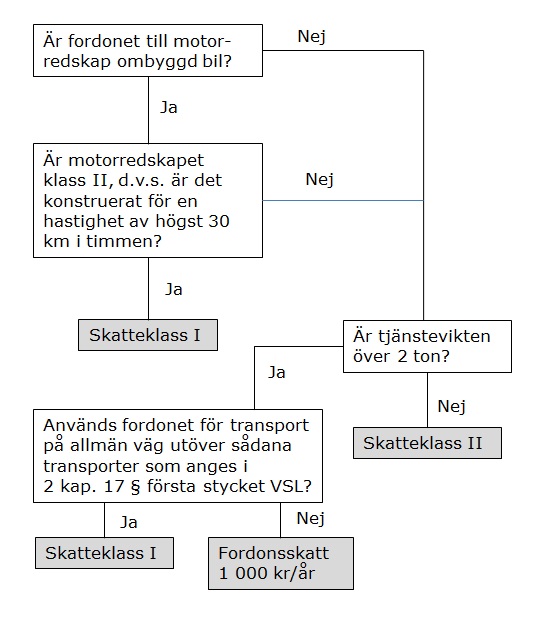

Figur: Så avgör du hur ett motorredskap ska beskattas

Motorredskap skatteklass I

Följande motorredskap hör till skatteklass I.

Motorredskap med tjänstevikt över 2 ton

Ett motorredskap tillhör skatteklass I om det har en tjänstevikt över 2 ton och används för transport av gods på andra vägar än enskilda och transporterna inte är begränsade till sådana som anges i 2 kap. 17 § VSL (2 kap. 16 § 2 VSL).

Motorredskap klass II som är en ombyggd bil

Ett motorredskap klass II som är en ombyggd bil tillhör skatteklass I (2 kap. 16 § 4 VSL).

Motorredskap skatteklass II

Ett motorredskap som inte är en ombyggd bil och har en tjänstevikt som inte överstiger 2 ton tillhör skatteklass II (2 kap. 17 § andra stycket 2 VSL).

Motorredskap som varken tillhör skatteklass I eller skatteklass II

Motorredskap tillhör varken skatteklass I eller II om de väger mer än 2 ton och inte utför transporter på allmän väg förutom sådana begränsade transporter som anges i 2 kap. 17 § första stycket VSL. Det gäller t.ex. mobilkranar (prop. 2005/06:65 s. 120).

Tung terrängvagn skatteklass I

Tunga terrängvagnar tillhör skatteklass I om de används för transport av gods på andra vägar än enskilda vägar (2 kap. 16 § 3 VSL). Undantag finns från den huvudregeln, se nedan under Tung terrängvagn skatteklass II.

Tung terrängvagn skatteklass II

Följande tunga terrängvagnar tillhör skatteklass II.

Tunga terrängvagnar för transport av produkter och förnödenheter

Tunga terrängvagnar som avses i 2 kap. 16 § 3 VSL och som används uteslutande eller så gott som uteslutande för transport av produkter från eller förnödenheter för lantbruk, skogsbruk, yrkesmässig växtodling eller yrkesmässigt fiske tillhör skatteklass II. Andra transporter får utföras i endast ringa omfattning. 10 procent av den totala körtiden kan anses som ringa omfattning, d.v.s. så gott som uteslutande (prop. 1986/87:50 s. 18 och 28).

Exempel på denna typ av produkter:

|

Från lantbruk: |

mjölk, djur, spannmål, potatis, betor, hö, halm |

|

Från skogsbruk: |

ved, timmer |

|

Från yrkesmässig växtodling: |

grönsaker, frukt, bär, plantskoleblommor, frön |

|

Från yrkesfiske: |

fisk |

För att räknas som produkter får dessa inte vara bearbetade i någon större utsträckning än vad som normalt sker på fältet eller i skogen, ombord på fartyget eller i växthuset eller plantskolan.

Exempel på förnödenheter är utsäde, plantor, foder, gödsel och fiskeredskap.

För tunga terrängvagnar i skogsbruk gäller att den sammanlagda lasten inte får överstiga 15 ton.

Tunga terrängvagnar för andra transporter

Tunga terrängvagnar som avses i 2 kap. 16 § 3 VSL tillhör skatteklass II om transporterna är begränsade till följande:

- Transport av endast den tunga terrängvagnen med förare. Den tunga terrängvagnen måste alltså köras utan last och utan att någon passagerare åker med. Som sådan transport räknas också om den tunga terrängvagnen kör med släpvagnen tom.

- Godstransporter vid passage över en väg.

- Transport vid färd till eller från en arbetsplats, ett försäljningsställe eller liknande av redskap som ska drivas med den tunga terrängvagnen eller av sådant gods som behövs för driften av den tunga terrängvagnen eller redskapet eller som föraren behöver. Det kan exempelvis vara en kalkspridare som sprider kalk när den dras av den tunga terrängvagnen. Med gods som föraren behöver avses t.ex. en personbil som tas med på en släpvagn och som föraren ska använda för hemtransport. Som gods som föraren behöver räknas däremot inte t.ex. en grävmaskin som används av föraren på arbetsplatsen.

Tunga terrängvagnar som inte tillhör skatteklass I

Tunga terrängvagnar som inte tillhör skatteklass I tillhör skatteklass II (2 kap. 17 § andra stycket 1 VSL). Detta innebär att det måste finnas legalt stöd för att en tung terrängvagn ska hänföras till skatteklass I och bli beskattad (prop. 2005/06:65 s. 119).

Tillfällig användning i skatteklass I

En tung terrängvagn av skatteklass II får tillfälligt användas på sådant sätt som avses för skatteklass I. Den tillfälliga användningen får vara högst 15 dagar vid varje tillfälle och bör inte vara mer än vid tre tillfällen per år. Vid den tillfälliga användningen beskattas den tunga terrängvagnen som skatteklass I (2 kap. 18 § andra och tredje stycket VSL).

Kompletterande information

Referenser inom fordonsskatt

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt