- Vägledning »

- 2024 »

- Förvaltningsrätt & förfarande »

- Informationsutbyte med andra länder »

- Uppgiftsskyldighet »

- Rapporteringspliktiga arrangemang (DAC 6) »

- Vem ska lämna uppgifter? »

- Användare ska i vissa fall lämna uppgifter

Användare ska i vissa fall lämna uppgifter

Om det inte finns någon rådgivare eller om rådgivarna är förhindrade att lämna uppgifter om ett rapporteringspliktigt arrangemang går uppgiftsskyldigheten över till användaren. Det är bara användare som är uppgiftsskyldiga i Sverige som ska lämna uppgifter här. För att vara en uppgiftsskyldig användare i Sverige krävs att användaren har en viss anknytning hit.

Det är i första hand rådgivare som ska lämna uppgifter i Sverige om rapporteringspliktiga arrangemang och det beskrivs på sidan Rådgivare ska i första hand lämna uppgifter.

Vem är användare?

En användare är en person som (33 b kap. 9 § SFL)

- tillhandahålls ett rapporteringspliktigt arrangemang

- har ett rapporteringspliktigt arrangemang som är klart för genomförande

- har påbörjat genomförandet av ett rapporteringspliktigt arrangemang.

De olika uttrycken beskrivs under respektive rubrik nedan.

Det är inte bara viktigt att ta reda på om en användare har tillhandahållits ett arrangemang, om ett arrangemang är klart för genomförande eller om genomförandet har påbörjats för att avgöra om en användare måste lämna uppgifterna utan detta har också betydelse för när användaren ska lämna uppgifterna.

Det följer av definitionen av person att både fysiska och juridiska personer kan vara användare.

En användare är i normalfallet den eller de personer vars beskattning påverkas av arrangemanget. Men när det gäller kännetecknen automatiskt utbyte av upplysningar om finansiella konton och verkligt huvudmannaskap är användaren den eller de personer som drar nytta av att det automatiska utbytet inte sker eller att det verkliga huvudmannaskapet döljs. Vems eller vilka personers beskattning som påverkas av arrangemanget beror på vilket kännetecken det handlar om. När det exempelvis gäller kännetecknet omvandling av inkomst är det den eller de personer vars inkomst beskattas lägre till följd av omvandlingen som är användare. För andra kännetecken kan båda parter i ett arrangemang vara användare eftersom båda parters beskattning påverkas. Det är däremot inte säkert att det går att avgöra vilken av parterna som får en skatteförmån av arrangemanget och i vissa fall är ett arrangemang rapporteringspliktigt även om det inte uppkommer någon skatteförmån för de inblandade parterna. När det exempelvis gäller kännetecknen gränsöverskridande betalningar m.m. och internprissättning är både den betalande respektive överförande parten och den mottagande parten i arrangemanget användare.

Det kan finnas deltagare som har en roll i arrangemanget men som inte är användare. En sådan deltagare är inte uppgiftsskyldig.

Kan en filial eller ett fast driftställe vara en användare?

En filial eller ett fast driftställe kan inte vara en ”person” i den mening som avses i 7 § lagen (2012:843) om administrativt samarbete inom Europeiska unionen i fråga om beskattning. Det innebär i sin tur att en filial eller ett fast driftställe inte heller kan vara en användare i den mening som avses i 33 b kap. 9 § SFL. Det är i stället det företag som filialen eller det fasta driftstället är en del av som är användare.

Enligt definitionen av vem som är en användare ska det vara fråga om en ”person”. Definitionen av vem som är en person finns i 33 b kap. 5 § SFL. Det är samma definition som finns i 7 § lagen (2012:843) om administrativt samarbete inom Europeiska unionen i fråga om beskattning. En filial är inget eget rättssubjekt utan är en del av det utländska företaget och är därmed underkastad lagstiftningen i det utländska företagets hemland (prop. 1955:87 s. 54). En filial är inte heller en sammanslutning av personer. Från ett svenskt perspektiv har filialen inget eget aktiekapital, utan dess tillgångar och skulder är en del av det utländska företagets totala förmögenhetsmassa. En filial kan alltså inte äga eller förvalta tillgångar utan det är det företag som har filialen som är den juridiska person som äger tillgångarna. Detsamma gäller för det skatterättsliga begreppet fast driftställe. I Sverige kan ett utländskt företag med filial eller fast driftsställe i Sverige få ett svenskt organisationsnummer, men filialen eller det fasta driftstället är ändå inte en separat person utan en del av det utländska företaget. Motsvarande gäller för svenska företag med verksamhet utomlands. En filial eller ett fast driftställe kan därmed inte vara en användare i den mening som avses i 33 b kap. 9 § SFL.

Handelsbolag och andra delägarbeskattade företag kan vara användare

Ett delägarbeskattat företag, som t.ex. ett handelsbolag eller en i utlandet delägarbeskattad juridisk person, kan vara en användare (prop. 2019/20:74 s. 61). Läs mer om i vilket land uppgifter ska lämnas.

Har en person tillhandahållits ett arrangemang?

När man ska bedöma om en person har tillhandahållits ett arrangemang så har begreppet ”tillhandahållits” samma betydelse för en användare som för bedömningen av om en rådgivare har tillhandahållit ett arrangemang. För anpassade arrangemang överensstämmer därför uttrycket ”tillhandahållits” i 33 b kap. 9 § SFL med betydelsen av begreppet ”göra tillgängligt” i 33 b kap. 19 § 1 SFL som tidpunkt för när en rådgivare ska lämna uppgifter om ett rapporteringspliktigt arrangemang. Den tidpunkt som utlöser uppgiftsskyldigheten för en användare blir alltså normalt när en rådgivare har gjort ett arrangemang tillgängligt för användaren. En uppgiftsskyldig användare ska lämna uppgifter om ett rapporteringspliktigt arrangemang även om användaren av någon anledning inte genomför arrangemanget. Läs mer om när en rådgivare har gjort ett arrangemang tillgängligt inklusive exempel på när en rådgivare gjort ett arrangemang tillgängligt.

Har en person ett arrangemang som är klart för genomförande?

Om ett rapporteringspliktigt arrangemang inte har tillhandahållits en användare, t.ex. på grund av att det tagits fram internt inom ett företag, så ska arrangemanget ändå rapporteras av användaren om det är klart för genomförande. Detta kan t.ex. bli aktuellt om ett företag utformat ett arrangemang för egen användning eftersom det företaget i så fall är en användare och inte en rådgivare (prop. 2019/20:74 s. 208).

För att ett internt framtaget arrangemang ska vara klart för genomförande måste alla förutsättningar som krävs för genomförandet vara på plats. Denna tidpunkt sammanfaller oftast mer eller mindre med den tidpunkt när det första steget i genomförandet tas. Normalt är det antagligen mycket svårt att anse att någon är klar att genomföra ett arrangemang innan genomförandet faktiskt har påbörjats, men i vissa fall kan det inte uteslutas att det finns en tidsskillnad mellan de olika situationerna som inte är obetydlig. Ett rapporteringspliktigt arrangemang som är klart att genomföras men där användaren ännu inte påbörjat genomförandet är ”klart för genomförande”. För att en användare ska ha ett arrangemang som är klart för genomförande ska arrangemanget vara klart för genomförande av den specifika användaren (prop. 2019/20:74 s. 54 f.).

Har en person påbörjat genomförandet av ett arrangemang?

Om ett rapporteringspliktigt arrangemang inte har tillhandahållits en användare, t.ex. på grund av att det tagits fram internt inom ett företag, så ska arrangemanget ändå rapporteras om en användare har genomfört det första steget. Att ha “genomfört det första steget” innebär att man genomfört den första konkreta åtgärden eller transaktionen för att implementera ett arrangemang. Det kan t.ex. röra sig om att ingå avtal, bilda ett bolag eller göra något annat som får rättslig eller ekonomisk effekt.

Det är den aktuella användaren som ska ha påbörjat genomförandet av sin del av arrangemanget för att genomförandet ska ha påbörjats. Det saknar alltså betydelse om någon annan som på något sätt medverkar i ett arrangemang redan har utfört en annan del av arrangemanget. Så kan t.ex. vara fallet om flera bolag i en koncern är involverade i ett arrangemang och de olika bolagen genomför olika delar av arrangemanget (prop. 2019/20:74 s. 55).

En person är också en användare om personen har ett arrangemang som är klart för genomförande. Det är antagligen mycket svårt att anse att någon är klar att genomföra ett arrangemang innan genomförandet faktiskt har påbörjats, men i vissa fall kan det inte uteslutas att det finns en tidsskillnad mellan de olika situationerna som inte är obetydlig (prop. 2019/20:74 s. 54 f.).

I vilka situationer går uppgiftsskyldigheten över till en användare?

Uppgiftsskyldigheten går bara över på användaren om (33 b kap. 13 § första stycket SFL)

- det inte finns någon rådgivare

- alla rådgivare är förhindrade att lämna fullständiga uppgifter om arrangemanget på grund av tystnadsplikten för advokater, eller liknande bestämmelser om tystnadsplikt i ett annat EU-land.

Det finns ingen rådgivare

Uppgiftsskyldigheten går över på användaren om det inte finns någon rådgivare, d.v.s. om

- ingen rådgivare överhuvudtaget har varit inkopplad

- den involverade rådgivaren saknar anknytning till EU.

Situationer när en rådgivare överhuvudtaget inte har varit inkopplad kan t.ex. röra sig om fall där användaren själv utformat ett arrangemang internt med hjälp av sin bolagsjurist eller bolagets skatteavdelning (prop. 2019/20:74 s. 60).

Uppgiftsskyldigheten går också över till användaren om denna anlitat en rådgivare som saknar anknytning till EU. Detta eftersom en person måste ha en viss anknytning till ett EU-land för att vara en rådgivare enligt regelverket. Om en person saknar en sådan anknytning till EU så är personen ingen rådgivare och då finns det ingen rådgivare som är skyldig att lämna uppgifter varför uppgiftsskyldigheten går över på användaren (prop. 2019/20:74 s. 60 och prop. 2019/20:74 s. 212).

Rådgivaren är förhindrad att lämna uppgifter

Uppgiftsskyldigheten går över på användaren om alla rådgivare, helt eller delvis, är förhindrade från skyldigheten att lämna uppgifter (i Sverige eller i ett annat EU-land) på grund av tystnadsplikten för advokater eller liknande utländska regler (33 b. kap. 13 § första stycket 2 SFL samt prop. 2019/20:74 s. 212). Detta inkluderar också liknande tystnadsplikter i andra EU-länder som inte bara omfattar tystnadsplikt för advokater (prop. 2019/20:74 s. 61).

För en användares uppgiftsskyldighet saknar det betydelse om användaren har fått information från den rådgivare som är förhindrad att lämna uppgifter om ett arrangemang på grund av tystnadsplikten, om att denna är förhindrad. Användaren är därför uppgiftsskyldig även om rådgivaren inte har lämnat någon information om det (prop. 2019/20:74 s. 220).

Exempel på situationer då uppgiftsskyldigheten går över till användaren

Här nedan finns några exempel på i vilka situationer uppgiftsskyldigheten går över till användaren.

Exempel 1 a: ett företag som utformar ett arrangemang för egen användning är en användare

Skatteavdelningen på A AB har på egen hand utformat ett rapporteringspliktigt arrangemang för bolagets egen användning. A AB är därför inte en rådgivare utan en användare. Eftersom ingen rådgivare är inblandad i arrangemanget är det A AB som är uppgiftsskyldig om övriga villkor för uppgiftsskyldighet är uppfyllda.

Exempel 1 b: ett företag i Sverige som tillhandahållits ett arrangemang av en rådgivare utan anknytning till EU är en användare

B AB har tillhandahållits ett rapporteringspliktigt arrangemang av rådgivare Y. Rådgivare Y har hemvist i land Y som är ett land utanför EU. Y har ingen anknytning till något EU-land och kan därför inte vara rådgivare enligt reglerna om rapporteringspliktiga arrangemang. Uppgiftsskyldigheten har därmed gått över på användaren (B AB). Användaren (B AB) är uppgiftsskyldig i Sverige eftersom B AB har hemvist i Sverige.

Exempel 1 c: ett arrangemang vidarebefordras från en användare till en annan användare

På uppdrag av sin klient C utformar skattekonsult Z ett rapporteringspliktigt arrangemang för C. Z rapporterar arrangemanget. Efter att skattekonsult Z har tillhandahållit arrangemanget till klient C förmedlar C arrangemanget till sin granne D som genomför arrangemanget. C gör ingenting med arrangemanget utan förmedlar det bara rakt av till grannen D. Skattekonsult Z är inte rådgivare till det arrangemang som D genomför eftersom Z inte tillhandahållit arrangemanget till D. Under förutsättning att C inte har lämnat råd om, ändrat, gjort tillägg i eller kvalitetssäkrat det befintliga arrangemanget som Z tillhandahållit är C ingen rådgivare. Det finns i sådant fall ingen rådgivare för det arrangemang som D har genomfört varför uppgiftsskyldigheten går över på användaren D.

Bara uppgiftsskyldiga användare ska lämna uppgifter

Det är bara uppgiftsskyldiga användare som ska lämna uppgifter om rapporteringspliktiga arrangemang i Sverige. För att vara en uppgiftsskyldig användare måste personen, utöver att uppgiftsskyldigheten gått över på användaren, ha en viss anknytning till Sverige och anknytningen får inte vara starkare till något annat EU-land (33 b kap. 13 § andra stycket SFL). Anknytningens styrka avgörs i följande turordning av var användaren

- har hemvist

- har ett fast driftställe som gynnas av arrangemanget

- har inkomster eller genererar vinster

- bedriver verksamhet.

En användare som har en starkare anknytning till ett annat EU-land än till Sverige enligt turordningen ovan är inte uppgiftsskyldig i Sverige, utan i det andra EU-landet. En uppgiftsskyldig användare ska normalt lämna uppgifter till det EU-land där användaren har sin hemvist. En användare som har hemvist i Sverige ska alltså lämna uppgifter i Sverige enligt svenska regler. Om en användare inte är uppgiftsskyldig i Sverige utan i ett annat EU-land ska uppgifter inte lämnas i Sverige utan i det andra EU-landet enligt det EU-landets regler.

En användare kan vara uppgiftsskyldig i mer än ett EU-land.

Det kan också finnas flera uppgiftsskyldiga användare.

Exempel med uppgiftsskyldiga användare

Här nedan finns några exempel på när användare är uppgiftsskyldiga i Sverige.

Exempel 2 a: en användare har starkare anknytning till annat EU-land

Företag A, med hemvist i EU-land A, har ett fast driftställe i Sverige. Företag A har tillhandahållits ett rapporteringspliktigt arrangemang av den svenska advokatbyrån X. Den rådgivning som X har tillhandahållit rör det svenska fasta driftstället. Advokatbyrån X är förhindrad att lämna uppgifter om arrangemanget på grund av tystnadsplikten för advokater och företag A har inte lämnat sitt samtycke till att advokatbyrån lämnar uppgifterna. Uppgiftsskyldigheten har alltså gått över på användaren (företag A). Användaren (företag A) är inte uppgiftsskyldig i Sverige eftersom användaren har en starkare anknytning till EU-land A enligt föreskrivna anknytningspunkter i 33 b kap. 13 § SFL. Första anknytningspunkten är hemvist.

Exempel 2 b: en användare har hemvist både i Sverige och i ett annat EU-land

B AB har tillhandahållits ett rapporteringspliktigt arrangemang av den svenska advokatbyrån Y. B AB har, enligt den interna lagstiftningen i EU-land B, också hemvist i EU-land B. Advokatbyrån Y är förhindrad att lämna uppgifter om arrangemanget på grund av tystnadsplikten för advokater och B AB har inte lämnat sitt samtycke till att advokatbyrån lämnar uppgifterna. Uppgiftsskyldigheten har alltså gått över på användaren (B AB). Användaren (B AB) är uppgiftsskyldig i Sverige eftersom B AB har lika stark anknytning till Sverige som till EU-land B enligt anknytningspunkterna i 33 b kap. 13 § SFL. Användaren (B AB) är också uppgiftsskyldig i EU-land B. Läs mer om vad som gäller i de fall när en användare har lika stark anknytning till Sverige som till ett annat EU-land.

Exempel 2 c: ett koncernföretag utarbetar ett arrangemang för egen del och tillhandahåller det därefter till annat koncernföretag

Koncernföretag C AB har internt utvecklat ett rapporteringspliktigt arrangemang för eget bruk. C AB gör sedan även arrangemanget tillgängligt för koncernföretagen D, E och F, med hemvist i EU-land D, E respektive F. C AB måste lämna två rapporter om arrangemanget. C AB ska först lämna uppgifter om arrangemanget i egenskap av användare eftersom arrangemanget har utvecklats utan en rådgivare. C AB måste också lämna uppgifter om arrangemanget i egenskap av rådgivare eftersom C även har tillhandahållit det rapporteringspliktiga arrangemanget till koncernföretagen D, E och F.

Exempel 2 d: ett företag utanför EU med fast driftställe i Sverige tar fram ett arrangemang för eget bruk

Koncernföretag G, med hemvist i land G utanför EU, har ett fast driftställe i Sverige. Koncernföretag G har internt utvecklat ett rapporteringspliktigt arrangemang för eget bruk som berör det fasta driftstället och koncernföretaget H, med hemvist i land H utanför EU. Det fasta driftstället är inte en egen person och kan därför inte vara en användare i den mening som avses i 33 b kap. 9 § SFL. Det är i stället koncernföretag G som är användare eftersom G har utvecklat ett arrangemang för eget bruk. Eftersom koncernföretag G har ett fast driftställe i Sverige har G en sådan anknytning till Sverige som medför att G är uppgiftsskyldig här. Deltagarna (koncernföretag G och koncernföretag H) har hemvist i olika länder och arrangemanget berör ett EU-land (Sverige) och ett tredjeland (land H) varför arrangemanget är gränsöverskridande. Koncernföretag G ska därför, i egenskap av användare, lämna uppgifter i Sverige om det rapporteringspliktiga arrangemanget.

För handelsbolag och andra delägarbeskattade företag är det delägarnas hemvist som styr

En uppgiftsskyldig användare ska normalt lämna uppgifter till det EU-land där användaren har hemvist. Eftersom ett handelsbolag eller en i utlandet delägarbeskattad juridisk person inte kan ha någon skatterättslig hemvist ska i stället delägarnas hemvist styra var uppgifter ska lämnas (prop. 2019/20:74 s. 61 f.).

Exempel på hemvist för handelsbolag och andra delägarbeskattade företag

Här nedan finns ett exempel på hur hemvisten avgörs för handelsbolag och andra delägarbeskattade företag.

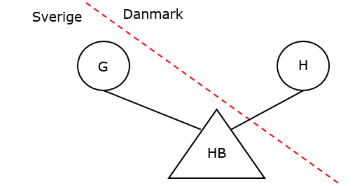

Exempel 3 a: ett handelsbolag med en svensk och en dansk delägare

Ett svenskt handelsbolag (HB) har en svensk delägare (G) med hemvist i Sverige och en dansk delägare (H) med hemvist i Danmark. G och H har inom ramen för HB:s verksamhet gemensamt utformat ett rapporteringspliktigt arrangemang som ska användas av HB.

Eftersom HB inte kan ha någon skatterättslig hemvist är det delägarnas hemvist som avgör i vilket eller vilka länder uppgifter ska lämnas. Delägarna G och H har hemvist i Sverige respektive Danmark. HB har därför lika stark anknytning till Sverige som till Danmark enligt anknytningspunkterna i 33 b kap. 13 § andra stycket SFL. HB är därmed en uppgiftsskyldig användare som ska lämna uppgifter i Sverige. Om uppgifter om arrangemanget redan har lämnats i Danmark behöver uppgifter inte lämnas i Sverige (se nedan under rubriken Uppgiftsskyldighet i mer än ett EU-land).

Uppgiftsskyldighet i mer än ett EU-land

Om en användare är uppgiftsskyldig i både Sverige och ett annat EU-land så behöver användaren inte lämna uppgifter till Skatteverket om motsvarande uppgifter redan har lämnats i det andra EU-landet (33 b kap. 14 § SFL). Ett exempel på en sådan situation är när användaren har hemvist i Sverige och också har hemvist i ett annat EU-land enligt den interna lagstiftningen i det andra EU-landet. En sådan användare har lika stark anknytning till Sverige som till det andra EU-landet enligt anknytningspunkterna i 33 b kap. 13 § SFL och är därför uppgiftsskyldig i båda länderna.

Om en uppgiftsskyldig användare uppger att denna är befriad från uppgiftsskyldighet i Sverige genom att uppgifter om arrangemanget har lämnats i ett annat EU-land, måste användaren visa att uppgifterna har lämnats i ett annat EU-land (prop. 2019/20:74 s. 213).

Exempel med uppgiftsskyldighet i flera länder

Här nedan finns ett exempel för den situation när det finns en uppgiftsskyldighet i flera länder.

Exempel 4 a: en användare har lika stark anknytning till annat EU-land som till Sverige

A AB har hemvist i Sverige och har, enligt den interna lagstiftningen i EU-land B, också hemvist där. A AB har tillhandahållits ett rapporteringspliktigt arrangemang av en rådgivare utan anknytning till ett EU-land. A AB är därför en uppgiftsskyldig användare. A AB har lämnat motsvarande uppgifter om arrangemanget till den behöriga myndigheten i EU-land B. A AB har lika stark anknytning till Sverige som till EU-land B eftersom den första anknytningspunkten i 33 b kap. 13 § SFL är hemvist. Vid en revision hos A AB ser Skatteverket att A AB har tillhandahållits det rapporteringspliktiga arrangemanget. Om motsvarande uppgifter har lämnats i EU-land B skulle A AB vara befriat från uppgiftsskyldighet i Sverige, men det är A AB som har bevisbördan för ett sådant påstående.

Flera uppgiftsskyldiga användare

Om uppgiftsskyldigheten har gått över på användarna och det finns flera användare som är uppgiftsskyldiga i Sverige så finns det en prioritetsordning som anger vilken kategori användare som i första respektive andra hand ska lämna uppgifter för att uppgiftsskyldigheten ska bortfalla för övriga.

Uppgiftsskyldigheten ligger i första hand på den användare som har kommit överens om arrangemanget med en rådgivare (33 b kap. 15 § första stycket 1 SFL). En sådan situation uppkommer t.ex. om alla rådgivare är undantagna från uppgiftsskyldigheten på grund av tystnadsplikt.

Om ingen användare har kommit överens med en rådgivare om tillhandahållandet, är det i andra hand den eller de användare som har hand om genomförandet av arrangemanget som är uppgiftsskyldiga (33 b kap. 15 § första stycket 2 SFL).

Om det inte finns någon användare som har kommit överens med en rådgivare och det inte heller finns någon som har hand om genomförandet är alla användare uppgiftsskyldiga.

Om uppgiftsskyldigheten har övergått på användarna är utgångspunkten att samtliga användare ska lämna de uppgifter om arrangemanget som de har kännedom om. Det gäller även om alla användare har samma kännedom om arrangemanget och därför lämnar identiska rapporter. Det finns två undantag från denna uppgiftsskyldighet. Om användare A har kommit överens om tillhandahållandet av arrangemanget med en rådgivare behöver övriga användare inte lämna uppgifter förutsatt att A lämnar samtliga kända uppgifter om arrangemanget. Om både användare A och användare B har kommit överens om tillhandahållandet av arrangemanget med rådgivaren ska både A och B lämna uppgifter även om det är identiska uppgifter som lämnas. Om ingen användare har kommit överens om tillhandahållandet med en rådgivare men användare A har hand om genomförandet av arrangemanget behöver övriga användare inte lämna uppgifter under förutsättning att A lämnar samtliga kända uppgifter om arrangemanget. Om både användare A och användare B har hand om genomförandet ska både A och B lämna uppgifter även om det är identiska uppgifter som lämnas (Skatteverkets ställningstagande DAC 6 – uppgiftsskyldighet när det finns flera rådgivare och användare).

Exempel med flera uppgiftsskyldiga användare

Här nedan finns ett antal exempel på situationer med flera uppgiftsskyldiga användare.

Exempel 5 a: två användare varav en har kommit överens med en rådgivare om tillhandahållandet

Den svenska advokatbyrån A har på uppdrag av den svenska användaren B hjälpt till att ta fram ett rapporteringspliktigt arrangemang som även omfattar den svenska användaren C. Rådgivare A är förhindrad att lämna uppgifter om arrangemanget på grund av tystnadsplikten för advokater och B har inte lämnat sitt samtycke till att A lämnar uppgifterna. Användare B har kommit överens med rådgivare A om tillhandahållandet av arrangemanget och är därför en sådan användare som anges i 33 b kap. 15 § första stycket 1 SFL. Om B lämnar samtliga uppgifter som C har kännedom om behöver därmed användare C inte lämna uppgifter om arrangemanget. Det innebär exempelvis att B måste lämna uppgift om att C är användare samt nödvändiga identifikationsuppgifter för C.

Om B inte lämnar dessa uppgifter blir även C uppgiftsskyldig. C måste i så fall lämna samtliga uppgifter om arrangemanget och inte bara de kompletterande uppgifterna. Om B redan har lämnat uppgifter ska C även lämna uppgift om det referensnummer som arrangemanget tilldelades när B lämnade uppgifter.

Exempel 5 b: tre användare har fått hjälp av en konsult med hemvist utanför EU

De svenska användarna D, E och F har fått hjälp med ett rapporteringspliktigt arrangemang av konsult G som har hemvist i ett land utanför EU. G bedriver ingen verksamhet inom EU och är därmed inte en rådgivare enligt definitionen i skatteförfarandelagen. Arrangemanget tillhandahålls D, E och F och det har inte bestämts att någon av användarna ska ha hand om genomförandet. Samtliga användare D, E och F är uppgiftsskyldiga eftersom det inte finns någon sådan användare som anges i 33 b kap. 15 § första stycket 1 eller 2 SFL. Det finns inget undantag från uppgiftsskyldigheten även om D, E och F lämnar identiska rapporter som innehåller samtliga uppgifter om arrangemanget och alla användarna. Om någon av dem lämnar in uppgifterna före de andra ska övriga även lämna uppgift om det referensnummer som arrangemanget då tilldelades.

Exempel 5 c: tre användare varav en har hand om genomförandet

De svenska användarna H, I och J har tillsammans arbetat fram ett rapporteringspliktigt arrangemang. H ska ansvara för att ha hand om genomförandet och är därför en sådan användare som anges i 33 b kap. 15 § första stycket 2 SFL. Om H lämnar samtliga uppgifter som I och J har kännedom om behöver I och J därmed inte lämna uppgifter. Det innebär exempelvis att H måste lämna uppgift om att I och J är användare och nödvändiga identifikationsuppgifter för dem bägge. Om H inte lämnar dessa uppgifter blir även I och J uppgiftsskyldiga. I och J måste i så fall lämna samtliga uppgifter om arrangemanget och inte bara de kompletterande uppgifterna. Om H redan har lämnat uppgifter ska I och J även lämna uppgift om det referensnummer som arrangemanget tilldelades när H lämnade uppgifter.

Exempel 5 d: fyra användare varav en har kommit överens med en rådgivare om tillhandahållandet och en annan har hand om genomförandet

Den svenska advokatbyrån K har på uppdrag av den svenska användaren L hjälpt till att ta fram ett rapporteringspliktigt arrangemang som även omfattar de svenska användarna M, N och O. Användarna ska genast genomföra arrangemanget och O ska ha hand om genomförandet.

Rådgivare K är förhindrad att lämna uppgifter om arrangemanget på grund av tystnadsplikten för advokater och L har inte lämnat sitt samtycke till att K lämnar uppgifterna. Användare L har kommit överens med rådgivare K om tillhandahållandet av arrangemanget och är därför en sådan användare som anges i 33 b kap. 15 § första stycket 1 SFL. O ska ansvara för att ta hand om genomförandet och är därför en sådan användare som anges i 33 b kap. 15 § första stycket 2 SFL.

Om L lämnar samtliga uppgifter om arrangemanget är M, N och O undantagna från sin uppgiftsskyldighet. M och N är undantagna med stöd av 15 § första stycket. O är undantagen med stöd av 15 § andra stycket. Förutsättningen för undantaget är att L lämnar uppgift om samtliga användare inklusive nödvändiga identifikationsuppgifter.

Referenser på sidan

Lagar & förordningar

- Lag (2012:843) om administrativt samarbete inom Europeiska unionen i fråga om beskattning [1]

- Skatteförfarandelag (2011:1244) [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16] [17] [18] [19] [20]

Propositioner

- Proposition 2019/20:74 Genomförande av EU:s direktiv om automatiskt utbyte av upplysningar som rör rapporteringspliktiga gränsöverskridande arrangemang [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13]

Ställningstaganden

- DAC 6 – uppgiftsskyldighet när det finns flera rådgivare och användare [1]

Referenser inom förvaltningsrätt & förfarande

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt