- Vägledning »

- 2024 »

- Mervärdesskatt »

- Särskilda ordningar »

- Resetjänster »

- Beskattningsland och skatteplikt för resetjänster och förmedling av resetjänster

Beskattningsland och skatteplikt för resetjänster och förmedling av resetjänster

Resetjänster ska vinstmarginalbeskattas i Sverige om säljaren är etablerad i Sverige. Den del av resetjänsten som utförs utanför EU är undantagen från skatteplikt.

- Var är en resetjänst tillhandahållen?

- Särskilda bestämmelser om beskattningsland och undantag från skatteplikt vid VMB

- Hur påverkar bestämmelserna beskattningsunderlaget för VMB?

- Endast den del av resan som utförs inom EU ska beskattas

- Exempel: beräkna beskattningsunderlaget för en resa både inom och utanför EU enligt faktisk marginal

- Exempel: beräkna beskattningsunderlaget för en resa både inom och utanför EU med schablonmarginal

- Om en egenproducerad deltjänst ingår i resetjänsten

- Förenklingar för flygresor och kryssningar

- Var är en tjänst som avser förmedling av en resetjänst tillhandahållen?

- Resebyråers förmedling av andra tjänster än resetjänster

- Kompletterande information

- Referenser

Var är en resetjänst tillhandahållen?

En resetjänst är tillhandahållen i Sverige om den som tillhandahåller tjänsten har etablerat sätet för sin ekonomiska verksamhet i Sverige, eller har ett fast etableringsställe här som tjänsten tillhandahålls ifrån (19 kap. 4 § ML). En resetjänst som är tillhandahållen i Sverige men utförs utanför EU är dock undantagen från skatteplikt.

Rättsfall: en researrangör ansågs ha tillhandahållit resetjänster i ett annat land än där sätet var

EU-domstolen har prövat ett mål som gällde ett bolag som var researrangör och som hade sitt säte i Danmark. Bolaget tillhandahöll resenärer tjänster genom sitt helägda dotterbolag som verkade som agent i Storbritannien som då var ett EU-land. Researrangören gjorde gällande att resetjänsterna skulle beskattas i Danmark. Det synsättet skulle medföra en fördel för researrangören eftersom Danmark hade ett särskilt undantag från beskattning av resetjänster. Enligt EU-domstolen skulle en sådan anknytning inte leda till en rationell lösning ur skatterättslig synvinkel, eftersom man skulle bortse från var försäljningen av resorna faktiskt skedde. EU-domstolen fann att researrangören tillhandahöll tjänsterna och skulle beskattas i Storbritannien där det helägda dotterbolaget verkade som agent för researrangörens försäljning av resetjänster (C-260/95, DFDS).

Särskilda bestämmelser om beskattningsland och undantag från skatteplikt vid VMB

Bestämmelserna om vinstmarginalbeskattning (VMB) omfattar endast resetjänster som utförs inom EU. Det spelar ingen roll om resetjänsten genomförs i flera olika EU-länder eller inom bara ett EU-land. Om resetjänsten utförs utanför EU är den undantagen från skatteplikt.

Egenproducerade tjänster beskattas enligt ML:s allmänna bestämmelser

Det är bara de delar av en resetjänst som avser förvärv från andra beskattningsbara personer och som kommer resenären direkt till godo som omfattas av bestämmelserna om resetjänster. Vid tillhandahållande av resetjänster ska de delar av resetjänsten som utförs i egen regi, d.v.s. som utförs av reseföretaget själv, beskattas enligt ML:s allmänna bestämmelser. Det innebär att ML:s allmänna bestämmelser gäller för dessa egenproducerade delar även när man ska bestämma beskattningsland.

Resetjänster som utförs utanför EU

Om ett reseföretag, som ett led i tillhandahållandet av resetjänsten, har förvärvat varor och tjänster som en annan beskattningsbar person tillhandahållit utanför EU, är resetjänsten undantagen från skatteplikt (19 kap. 7 § första stycket ML och 10 kap. 95 § ML). Med ”utförs utanför EU” menas varor och tjänster som kommer resenären direkt till godo utanför EU, d.v.s. som resenären konsumerar utanför EU.

Resetjänster som utförs både utanför och inom EU

Om förvärven avser varor och tjänster som andra beskattningsbara personer har tillhandahållit reseföretaget både inom och utanför EU, ska endast den del av resetjänsten som avser varor och tjänster som är tillhandahållna utanför EU undantas från skatteplikt (19 kap 7 § andra stycket). Trots att en resetjänst ses som en enda tjänst, är ändå tillhandahållandet av en del av resetjänsten i dessa fall skattepliktigt och tillhandahållandet av en del undantaget från skatteplikt. Skatteverket anser att det innebär att det endast är den del av resetjänsten som utförs inom EU som blir föremål för beskattning enligt VMB.

Sammanfattning av hur resetjänster ska beskattas

Tabellen visar en sammanfattning av hur en resetjänst eller del av en resetjänst ska beskattas beroende på om det i resetjänsten ingår egenproducerade tjänster, tjänster som utförs inom EU eller utanför EU. Vidare visar tabellen när det kan bli olika beskattning beroende på om köparen är en beskattningsbar person eller en privatperson.

|

Typ av resetjänst |

Beskattning |

|

Egenproducerade tjänster. |

Beskattas enligt allmänna regler. |

|

Inköpta tjänster inom EU, som säljs till en privatperson. |

Beskattas enligt reglerna om VMB. |

|

Inköpta tjänster inom EU, som säljs till en beskattningsbar person*. |

Valfritt att använda sig av reglerna om VMB alternativt allmänna regler. |

|

Inköpta tjänster utanför EU (resa som genomförs utanför EU). |

Beskattas enligt allmänna regler. |

|

Inköpta tjänster både inom och utom EU, som säljs till en privatperson. |

Beskattas enligt reglerna om VMB. Den del av resetjänsten som avser tillhandahållanden utom EU är undantagen från skatteplikt. Mervärdesskatt ska bara betalas för den del som utförs inom EU. |

|

Inköpta tjänster både inom och utom EU, som säljs till en beskattningsbar person*. |

Valfritt att använda sig av reglerna om VMB alternativt allmänna regler (väljs reglerna om VMB gäller samma som vid försäljning till en privatperson). |

*Den beskattningsbara personens verksamhet ska medföra rätt till avdrag för eller återbetalning av ingående skatt

Hur påverkar bestämmelserna beskattningsunderlaget för VMB?

För svenska reseföretag är det endast den del av en resetjänst som utförs inom EU som ska beskattas enligt VMB. Värdet av de delar i en resetjänst som utförs utanför EU eller som är egenproducerade ska alltså inte ingå i beskattningsunderlaget för VMB.

Endast den del av resan som utförs inom EU ska beskattas

När man beräknar beskattningsunderlaget för en resetjänst som utförs både inom och utanför EU måste man först beräkna hela vinstmarginalen för resan. Därefter måste man konstatera hur stor del av den vinstmarginalen som ska beskattas. Den del som ska beskattas ska motsvara värdet av förvärv som andra beskattningsbara personer tillhandahållit inom EU i förhållande till det totala värdet av förvärv från andra beskattningsbara personer.

Det innebär att vinstmarginalen ska proportioneras utifrån förhållandet mellan kostnaderna för varor och tjänster som tillhandahållits resenären inom respektive utanför EU. Det ska endast avse kostnader för förvärv från andra beskattningsbara personer som kommer resenären direkt till godo. Kostnaden för t.ex. en förvärvad busstransport bör kunna delas upp i förhållande till bussens körsträcka inom respektive utanför EU.

Om reseföretaget inte känner till de exakta kostnaderna vid den beskattningsgrundande händelsen bör det kunna utgå från de kalkylerade kostnaderna och sedan justera i efterhand om det visar sig finnas mer än marginella avvikelser.

Exempel: beräkna beskattningsunderlaget för en resa både inom och utanför EU enligt faktisk marginal

Ett reseföretag arrangerar en 14-dagarsresa med uppehåll 7 dagar i Stockholm och 7 dagar i Oslo. Priset för resan är 10 800 kr inklusive mervärdesskatt. Av kostnaderna för förvärv från andra beskattningsbara personer av varor och tjänster som kommer resenären till godo avser 5 000 kr tjänster som utförs i Stockholm och 4 000 kr tjänster som utförs i Oslo. Resetjänsten ska beskattas på följande sätt om man beräknar med faktisk marginal:

Den del av vinstmarginalen för resetjänsten som avser Oslo (1 800 kr - 1 000 kr = 800 kr) är undantagen från skatteplikt (19 kap. 7 § andra stycket ML).

Exempel: beräkna beskattningsunderlaget för en resa både inom och utanför EU med schablonmarginal

Även när vinstmarginalen beräknas med ledning av schablonen, d.v.s. till 13 procent av resans pris, ska den totala vinstmarginalen för resan fördelas i relation till hur resans kostnader av förvärv från andra beskattningsbara personer fördelar sig inom och utanför EU. Om reseföretaget i föregående exempel i stället skulle beräkna beskattningsunderlaget för resan med schablonmarginal skulle resetjänsten beskattas på följande sätt:

Den del av vinstmarginalen för resetjänsten som avser Oslo (1 404 kr – 780 kr = 624 kr) är undantagen från skatteplikt enligt 19 kap. 7 § andra stycket ML.

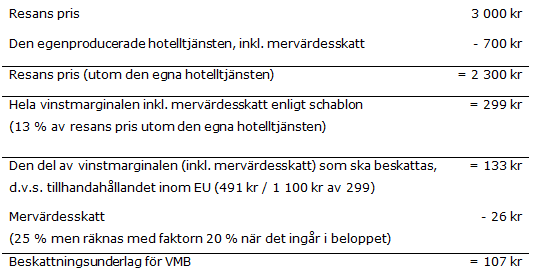

Om en egenproducerad deltjänst ingår i resetjänsten

Om en resetjänst utförs både inom och utanför EU och det även ingår en egenproducerad deltjänst, t.ex. en persontransport som utförs med reseföretagets egna bussar, ska värdet av den egenproducerade deltjänsten räknas bort från resans pris innan man beräknar vinstmarginalen. Det är alltså inte någon skillnad i beräkningen jämfört med resor som i sin helhet genomförs inom EU.

Exempel: beräkna beskattningsunderlaget för en resa både inom och utanför EU, med en egenproducerad deltjänst, enligt faktisk marginal

Ett reseföretag arrangerar en 3-dagarsresa med en övernattning i Stockholm och en övernattning i Oslo. Övernattningen i Stockholm sker på reseföretagets hotell. Priset för resan är 3 000 kr. Marknadsvärdet för den egenproducerade deltjänsten är 700 kr. Kostnaderna för förvärv från andra beskattningsbara personer uppgår till totalt 1 100 kr varav 500 kr avser hotell i Oslo (utom EU) och 600 kr för busstransporten (Stockholm–Oslo–Stockholm). Körsträckan för den förvärvade busstransporten är totalt 110 mil varav 90 mil körs i Sverige och 20 mil i Norge. Av kostnaden för den förvärvade busstransporten hör 491 kr (600 kr x 90 mil /110 mil) till den del som utförs inom EU. När man beräknar med schablonmarginal skulle resetjänsten beskattas på följande sätt:

Den egenproducerade hotelltjänsten ska beskattas enligt ML:s allmänna bestämmelser. Eftersom hotelltjänsten är tillhandahållen i Sverige enligt 6 kap. 38 § ML ska mervärdesskatt redovisas med skattesatsen 12 procent (9 kap. 4 § ML). I marknadspriset 700 kr ingår mervärdesskatten. Den mervärdesskatt som ska redovisas för hotelltjänsten uppgår till 75 kr (700 kr x 10,71 procent, som är den faktor som används när mervärdesskatt med skattesatsen 12 procent ingår i priset).

Exempel: resetjänst där endast den egenproducerade tjänsten tillhandahålls resenären inom EU

En bussresearrangör genomför en resa med egen buss till Norge, d.v.s. utanför EU. I resan ingår en övernattning på hotell i Norge. Priset för resan uppgår till 4 000 kr. Marknadsvärdet av den egenproducerade deltjänsten (transporttjänsten) ska avskiljas från resans pris och beskattas med tillämpning av ML:s allmänna bestämmelser. Reseföretagets enda förvärv från en annan beskattningsbar person är hotelltjänsten i Norge.

Eftersom kostnaderna för förvärv från andra beskattningsbara personer endast avser tjänster som utförs utanför EU är denna del av resetjänsten untantagen från skatteplikt. Enligt ML:s allmänna bestämmelser är den egenproducerade persontransporten tillhandahållen utomlands eftersom den till viss del genomförs i ett annat land (6 kap. 3 och 39 §§ ML). Det medför att resan inte till någon del ska beskattas i Sverige.

Förenklingar för flygresor och kryssningar

EU:s mervärdesskattekommitté har uttalat sig om vissa förenklingar som kan tillämpas när man ska bedöma hur flygresor och kryssningar ska beskattas (mervärdesskattekommitténs 25:e möte, 10 och 11 april 1989). Skatteverket anser att dessa förenklingar får tillämpas när ett reseföretag i Sverige tillhandahåller resetjänster.

Flygresor

Förenklingen innebär att när ett reseföretag tillhandahåller flygningar mellan medlemsstater, utan andra mellanliggande landningar än sådana som är av teknisk natur, så ska hela vinstmarginalen beskattas. Det innebär att även om vissa delar av dessa flygningar sker utom EU, i internationellt luftrum, så behöver någon proportionering inte göras av kostnaderna för flygningen för att beräkna vinstmarginalen. Vid tillhandahållande som avser flygningar till ett land utanför EU bör hela vinstmarginalen undantas från beskattning.

Kryssningar

Förenklingen när det gäller kryssningar baseras på vilka hamnar som besöks under kryssningen.

Till enbart EU-hamnar

Om kryssningen utförs enbart mellan EU-hamnar ska reseföretagets hela marginal beskattas där reseföretaget har sitt fasta etableringsställe.

Till en hamn i ett land utanför EU

Om fartyget vid kryssningen lämnar en EU-hamn för en hamn i ett land utanför EU, ska reseföretagets hela marginal undantas från beskattning. Det gäller även om kryssningen går tillbaka till samma EU-hamn. Vid en kryssning med hamnbesök vid flera olika hamnar både inom och utom EU ska dock uppdelning av marginalen ske, se rubriken Till hamnar både inom och utom EU nedan.

Till hamnar både inom och utom EU

Om kryssningen innefattar hamnbesök både inom och utanför EU, ska bara den del av reseföretagets kryssningstjänst som utförs utanför EU undantas från vinstmarginalbeskattning. Förenklingen innebär att hela sträckan från en EU-hamn till en hamn i ett land utanför EU undantas från beskattning, medan hela sträckan från en hamn i ett land utanför EU till en EU-hamn beskattas.

Det är valfritt för reseföretaget att tillämpa förenklingen

Enligt EU:s mervärdesskattekommitté kan inte något av dessa förenklingsfall hindra att ett reseföretag i stället tillämpar den ordning som finns i artikel 309 mervärdesskattedirektivet. Det innebär att det är valfritt för ett reseföretag, när det ska bedöma skatteplikten, om det ska tillämpa förenklingarna eller proportionera vinstmarginalen i enlighet med vad som framgår av 19 kap. 7 § andra stycket ML.

Exempel: tillämpa förenklingen för en resetjänst med flygresa

En resetjänst tillhandahålls av ett svenskt reseföretag och utförs med flyg från Stockholm till Oslo. Flygtransport, hotell i Oslo och persontransport i Oslo från flygplats till hotell köps in från andra beskattningsbara personer. Platsen för genomförandet är delvis inom EU (del av flygtransporten) och delvis utanför EU (resterande delar). Det är endast flygresan som delvis är tillhandahållen inom EU. När förenklingen tillämpas medför det att hela resetjänsten är utförd utomlands eftersom en flygresa till ett land utanför EU ska undantas från vinstmarginalen.

Om reseföretaget inte hade valt att utnyttja förenklingen skulle den delen av resetjänsten som avser transport inom EU beskattas i Sverige, genom en proportionering av vinstmarginalen utifrån kostnaderna.

Var är en tjänst som avser förmedling av en resetjänst tillhandahållen?

Det är vanligt att resebyråer i egenskap av mellanhand förmedlar tjänster för någon annans räkning i dennas namn, d.v.s. tillhandahåller en förmedlingstjänst. 19 kap. ML innehåller inte några bestämmelser om förmedling av resetjänster. Beskattningsland för sådan förmedling ska i stället bestämmas enligt reglerna i 6 kap. ML. Hur man bedömer vad som är beskattningsland för tillhandahållandet av en förmedlingstjänst beror bland annat på om köparen av förmedlingstjänsten är en beskattningsbar person eller inte.

När köparen av förmedlingstjänsten är en beskattningsbar person

När en resebyrå förmedlar en resetjänst för en researrangörs räkning får resebyrån normalt en provision för sin förmedlingstjänst. Resebyrån utför alltså en förmedlingstjänst åt säljaren av resetjänsten som också är researrangören. Det kan därför förutsättas att köparen av förmedlingstjänsten, researrangören, är en beskattningsbar person.

När en förmedlingstjänst tillhandahålls en beskattningsbar person bestämmer man beskattningslandet för tillahandahållandet enligt huvudregeln i 6 kap. 33–34 §§ ML. Det innebär att förmedlingstjänsten är tillhandahållen inom landet om den beskattningsbara personen som köper förmedlingstjänsten har sätet för sin ekonomiska verksamhet i Sverige eller ett fast etableringsställe här dit tjänsten tillhandahålls.

Om köparen av förmedlingstjänsten inte har sätet för sin ekonomiska verksamhet i Sverige, eller något fast etableringsställe här dit tjänsten tillhandahålls, är förmedlingstjänsten i stället tillhandahållen utomlands. Ett exempel på en sådan situation är när en resebyrå i Sverige förmedlar resetjänster för en utländsk researrangörs räkning.

Enligt den tidigare mervärdesskattelagen (1994:200) kunde en färmedlingstjänst i vissa fall vara omsatt utomlands när den underliggande transaktionen var omsatt utanför EU. Enligt 10 kap. 95 § ML är motsvarande förmedlingstjänster i stället undantagna från skatteplikt. Detta undantag från skatteplikt gäller dock inte förmedlingen av resetjänsten.

När köparen av förmedlingstjänsten inte är en beskattningsbar person

En förmedlare, t.ex. en resebyrå, kan även utföra förmedlingsuppdrag för köparens räkning, d.v.s. för den som köpt resetjänsten. Vanligtvis handlar det då om en bokningstjänst eller en beställningstjänst som resebyrån tar betalt för i form av t.ex. en bokningsavgift av köparen som oftast är resenären. Köparen av bokningstjänsten kan antingen vara en privatperson eller en beskattningsbar person.

I den tidigare mervärdesskattelagen (1994:200) behandlades resetjänster som utfördes utanför EU som ett tillhandahållande utomlands. Enligt 19 kap 7 § ML är resetjänster som utförs utanför EU i stället en transaktion som är undantagen från skatteplikt. Denna förändring medför i sin tur en förändring vad gäller beskattningsland för förmedling av resetjänster som helt eller delvis utförs utanför EU när köparen av förmedlingstjänsten är någon som inte är en beskattningsbar person.

När köparen inte är en beskattningsbar person är förmedlingstjänsten tillhandahållen inom landet om den tjänst som förmedlingen avser, d.v.s. huvudtjänsten, är tillhandahållen inom landet (6 kap. 37 § ML). Enligt 19 kap. 4 § är en resetjänst tillhandahållen inom landet om resebyrån har sätet för sin ekonomiska verksamhet i Sverige eller har ett fast etableringsställe här från vilket tjänsten tillhandahålls.

Förmedling av en resetjänst som är tillhandahållen inom landet

En förmedlingstjänst är tillhandahållen inom landet om den förmedlade resetjänsten är tillhandahållen inom landet. Det innebär att förmedlingen av en resetjänst är tillhandahållen inom landet när resetjänsten tillhandahålls från reseföretagets etablering i Sverige.

Förmedling av en resetjänst som är tillhandahållen utomlands

En resetjänst är tillhandahållen utomlands om resetjänsten tillhandahålls från reseföretagets etablering i ett annat land än Sverige. Då är även förmedlingstjänsten tillhandahållen utomlands, oavsett om det företag som förmedlar resetjänsten till resenären finns i Sverige eller i ett annat land.

Förmedling av en resetjänst som helt eller delvis utförs utanför EU

De delar av en resetjänst som utförs utanför EU undantas från skatteplikt enligt 19 kap. 7 § ML. Även de delarna av resetjänsten är dock tillhandahållna inom landet om de tillhandahålls från reseföretagets etablering i Sverige. Det innebär att förmedlingen av en sådan resetjänst också är tillhandahållen inom landet. Enligt GML (mervärdesskattelagen [1994:200]) ansågs sådana förmedlingstjänster tillhandahållna utomlands.

Resebyråers förmedling av andra tjänster än resetjänster

Skatteverket anser att en resebyrå även kan förmedla tjänster i annans namn. Det kan t.ex. vara förmedling av tjänster åt hotell, transportföretag, biluthyrare m.fl. För förmedlingstjänsterna får resebyrån ofta en provision.

Rättsfall: resebyråer ansågs inte förmedla i eget namn

Kammarrätten dömde en och samma dag i tre mål som gällde frågan om resebyråerna sålde i eget namn eller i annans namn. Resebyråerna ansåg att de sålde tjänsterna i eget namn och att försäljningarna skulle beskattas med de lägre skattesatserna som gäller för sådana tjänster. Kammarrätten fann att utredningarna i målen inte gav stöd för att resebyråerna varit kundernas avtalspart och inte heller för att resebyråerna agerat självständigt gentemot leverantörerna av tjänsterna på ett sådant sätt att de skulle anses ha sålt, alternativt förmedlat, persontransport- och hotelltjänster i eget namn. Tjänsterna fick istället anses ha förmedlats av resebyråerna i leverantörernas namn och för deras räkning (KRNS 2013-01-14 mål nr 6249—6253-11, 6254—6258-11 och 6259—6263-11).

Reseservicetjänster åt företagskunder är inte förmedlingstjänster

Det förekommer att resebyråer, utöver tjänster som avser bokning av flyg- eller tågbiljetter och hotellrum m.m, tillhandahåller administrativa tjänster eller s.k. reseservicetjänster åt företagskunder. Dessa tjänster kan bestå av att ta fram statistik över resandet och resekostnaderna i företaget, bevaka bokningar, rabatter m.m. och att tillhandahålla system för att upprätta reseräkningar.

Reseservicetjänster utgör inte förmedlingstjänster. När man bestämmer beskattningslandet bör reseservicetjänsterna enligt Skatteverkets uppfattning bedömas vara sådana tjänster som omfattas av huvudregeln i 6 kap. 33–34 §§ ML, förutsatt att tjänsterna utförs åt en beskattningsbar person.

Kompletterande information

Referenser på sidan

Domar & beslut

- EU-dom C-260/95 [1]

- KRNS 2013-01-14 mål nr 6249—6253-11 [1]

- KRNS 2013-01-14 mål nr 6254—6258-11 [1]

- KRNS 2013-01-14 mål nr 6259—6263-11 [1]

EU-författningar

- RÅDETS DIREKTIV 2006/112/EG av den 28 november 2006 om ett gemensamt system för mervärdesskatt [1]

Lagar & förordningar

Övrigt

- EU-guidelines 25th meeting 10-11 April 1989_652 [1]

Referenser inom mervärdesskatt

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt