- Vägledning »

- 2018 »

- Inkomstskatt »

- Beräkna skatten »

- Undvika internationell dubbelbeskattning »

- Avräkna utländsk skatt »

- Sätta ned statlig och kommunal inkomstskatt »

- Högsta belopp att avräkna

Högsta belopp att avräkna

Spärrbeloppet sätter gränsen för hur mycket av den utländska skatten som kan avräknas.

Läs även om nedsättning av avkastningskatt på pensionsmedel och skatt på lågbeskattade inkomster (CFC-inkomster). Avkastningsskatt på utländska försäkringar kan också sättas ned på grund av utländsk skatt.

Det lägsta beloppet av avräkningsbar utländsk skatt och spärrbelopp

Avräkning medges med det lägsta beloppet av

- summan av de avräkningsbara utländska skatterna (2 kap. 8 § AvrL)spärrbeloppet (2 kap. 9 § första stycket AvrL).

Overall-principen

När man beräknar såväl summan av de avräkningsbara utländska skatterna som spärrbeloppet tillämpar man den s.k. overall-principen (2 kap. 8 och 9 §§ AvrL).

Om spärrbeloppet understiger summan av de avräkningsbara utländska skatterna medges avräkning med den del av den utländska skatten som motsvarar spärrbeloppet. Man ska inte ta ställning till vilka utländska skatter som tas i anspråk.

Summa avräkningsbara utländska skatter

Avräkningsbar utländsk skatt är summan av (2 kap. 8 § AvrL):

- skatt som får avräknas med stöd av avräkningslagen enligt de principer som anges i 2 kap. 1 § AvrL

- skatt och annat belopp som får avräknas med stöd av skatteavtal

- s.k. carry forward-belopp.

Läs mer på sidan Vilken utländsk skatt kan avräknas?

Spärrbeloppet

Spärrbeloppet är en beräkning av hur stor del av den svenska skatten som är hänförlig till de utländska inkomsterna.

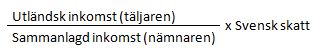

Spärrbeloppet uttrycks ofta som ett bråktal, där täljaren utgörs av den utländska inkomsten och nämnaren av den sammanlagda inkomsten, som multipliceras med den svenska skatten på den sammanlagda inkomsten:

Om den skattskyldiga har begärt och medgetts avdrag för utländsk avräkningsbar skatt vid det aktuella årets beskattning ska spärrbeloppet beräknas som om detta avdrag inte har gjorts (2 kap. 9 § andra stycket AvrL). Läs även om avdrag för utländsk skatt i inkomstslagen tjänst, kapital och näringsverksamhet.

Skatteeffekten av avdrag ska beaktas

Om den skattskyldiga har begärt och medgetts avdrag för den utländska skatt som ska avräknas påverkar det inte bara hur spärrbeloppet ska beräknas. Dessutom ska det belopp som ska avräknas minskas med skatteeffekten av avdraget. Det innebär att spärrbeloppet, eller den avräkningsbara utländska skatten om den är lägre, ska minskas med den sänkning av den statliga och kommunala skatten som avdraget har medfört (2 kap. 15 § AvrL).

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt