OBS: Detta är utgåva 2021.11. Sidan är avslutad 2022.

- Vägledning »

- 2021 »

- Fastighetstaxering »

- Grunder och regler för samtliga taxeringsenhetstyper »

- Fastigheter och taxering

Fastigheter och taxering

Här får du information om fastighetsrättsliga begrepp och fastighetsrättsliga förhållanden som påverkar taxeringen samt information om vad som ska taxeras.

Fastighet och fastighetstillbehör

Egendom som utgör fastighet är i första hand jord vilken är indelad i fastigheter. En fastighet kan även avgränsas tredimensionellt (1 kap. 1 § JB).

Vanliga fastigheter är avgränsade endast i markplanet. De betecknas ofta traditionella fastigheter. De omfattar den avgränsade markytan samt ett utrymme ovanför och under markytan och är begränsade sidledes (horisontellt) av fastighetens gränser i markplanet.

Tredimensionella fastigheter avgränsas i sin helhet både horisontellt och vertikalt (1 kap. 1a § JB). De utgör alltså en ”sluten volym”.

I fastighetsbildningslagen (FBL) finns de bestämmelser som ska tillämpas vid en fastighetsbildning. En privat delning av jord utan iakttagande av de lagstadgade formkraven för fastighetsbildning är inte tillåten, s.k. sämjedelning (1 kap. 1 § JB).

Allmänt vatten är inte indelat i fastigheter

Allmänt vatten är inte fastighetsindelat och utgör inte fastighet (Lag 1950:595 om gräns mot allmänt vattenområde). Vatten och mark av detta slag ska därför inte taxeras.

Mark till en fastighet

Mark som tillhör en fastighet kan bestå av

- mark som tillhör en enskild fastighet

- andel i samfälld mark (marksamfällighet)

- servitutsrätt till mark.

Fastighetstillbehör till marken (fastigheten)

Till marken hör enligt JB de s.k. fastighetstillbehören. Detta gäller enligt JB i första hand vissa föremål eller anordningar som är anbringade i eller på marken för stadigvarande bruk. Om dessa föremål eller anordningar är tillfälliga utgör de dock inte fastighetstillbehör och ska alltså inte taxeras. Bestämmelser om vad som är tillbehör till en fastighet framgår av 2 kap. JB. Enligt dessa bestämmelser finns det tre grupper av fastighetstillbehör:

- allmänna fastighetstillbehör

- byggnadstillbehör

- industritillbehör.

Allmänna fastighetstillbehör

Allmänna fastighetstillbehör är byggnad, ledning, stängsel och annan anläggning som anbragts inom fastigheten för stadigvarande bruk, på rot stående träd och andra växter samt naturlig gödsel. Även sådan byggnad eller annan anläggning som är uppförd utanför fastigheten hör till den, om byggnaden eller anläggningen är avsedd för stadigvarande bruk vid utövning av servitut som är till förmån för fastigheten och som inte hör till den fastighet där den finns. Detsamma gäller ledningar som tillhör en fastighet med ledningsrätt (2 kap. 1 § JB).

Till allmänna fastighetstillbehör hör även anläggningssamfälligheter och servitutsrätt till byggnader och anläggningar. Sådan egendom utgör fast egendom och ska taxeras.

Skilda regler ifråga om fastighetsbegreppet vid inkomsttaxeringen och i mervärdeskattelagen

Det bör observeras att andra regler ifråga om fastighetsbegreppet gäller för beskattningen av näringsverksamhet vid inkomsttaxeringen än vad som gäller enligt JB och vid fastighetstaxeringen. Det inventariebegrepp som gäller för beskattning av näringsverksamhet är alltså åtskilligt vidare än vad som vid fastighetstaxeringen ska betraktas som lös egendom (industritillbehör m.m.). Så har vid inkomsttaxeringen t.ex. vindkraftverk och virkestorkar klassificerats som inventarier (Skatterättsnämndens förhandsbesked den 21 december 1998) och (Regeringsrättens Årsbok, RÅ, 1975 Aa 729).

Det bör påpekas att även reglerna i mervärdesskattelagen är utformade utifrån ett ytterligare fastighetsbegrepp.

Byggnadstillbehör

Med byggnadstillbehör avses fast inredning och annat varmed en byggnad blivit försedd, om det är ägnat till stadigvarande bruk för byggnaden eller del av denna. Generellt räknas som byggnadstillbehör fast avbalkning, hiss, ledstång, ledning för vatten, värme, ljus eller annat med kranar, kontakter och annan sådan utrustning, värmepanna, element till värmeledning, kamin, kakelugn, innanfönster, markis, brandredskap, civilförsvarsmateriel och nyckel (2 kap. 2 § första stycket JB).

Till en byggnad hör i regel även, i de fall det finns

- bostad: badkar och annan sanitetsanläggning, spis, värme-skåp och kylskåp samt maskin för tvätt eller mangling

- butikslokal: hylla, disk och skyltfönsteranordning

- samlingslokal: estrad och sittplatsanordning

- ekonomibyggnad till jordbruk: anordning för utfordring av djur och anläggning för maskinmjölkning

- fabrikslokal: kylsystem och fläktmaskineri (2 kap. 2 § andra stycket JB).

Om olika delar av en byggnad hör till skilda fastigheter, så hör sådant föremål som anges ovan till den del av byggnaden där det finns (2 kap. 2 § fjärde stycket JB).

Reservdel och dubblett till de föremål som angetts hör inte till byggnaden (2 kap. 2 § tredje stycket JB).

Industritillbehör

Till en fastighet, som helt eller delvis är inrättad för industriell verksamhet, hör även maskiner och annan utrustning som tillförts fastigheten för att i huvudsak användas där i verksamheten. Fordon, kontorsutrustning och handverktyg hör däremot inte till fastigheten (2 kap. 3 § JB).

Till industritillbehör hänförs exempelvis maskiner inom verkstadsindustri, grafisk industri och textilindustri, där det förutsätts att maskinerna ryms inom ramen för ordinära industribyggnader.

Vid fastighetstaxeringen har det stor betydelse om egendom ska klassificeras som industritillbehör. För sådan egendom ska det inte bestämmas något värde (7 kap. 16 § FTL). Industritillbehören kommer dock att beaktas (bedömas) vid taxeringen för de industrienheter som värderas utifrån produktionskostnadsmetoden.

Särskilt om byggnad och annan anläggning

Gränsdragningen mellan vad som är att hänföra till å ena sidan byggnad och å andra sidan annan anläggning medför ofta svårigheter. Begreppen byggnad och anläggning i 2 kap. 1 § JB är mycket vidsträckta. Av förarbetena framgår att som byggnad räknas bl.a. hus och vattenverk men även t.ex. murar, broar, bryggor och alla slags andra uppbyggda konstruktioner (prop. 1966:24 s. 59 f.). Den civilrättsliga definitionen av byggnad ligger således till grund även vid fastighetstaxeringen.

En byggnad måste bestå av någon form av byggnadskonstruktion även om den inte behöver utgöras av en husbyggnad. En annan anläggning än byggnad saknar sådana särdrag, men ska i vart fall avse något som tillförts fastigheten och som i princip kan bortföras igen, t.ex. en asfalterad parkeringsplats. Även tunnlar och kanaler som enbart är utsprängda eller utgrävda och saknar kompletterande byggnadskonstruktion utgör ett exempel på annan anläggning.

En pir- eller kajanläggning bör normalt räknas som en byggnadskonstruktion. I det fall där enbart schaktning av jord- eller bergsmassor har gjorts (tillsammans med eventuell pålning), bör anläggningen istället hänföras till annan anläggning (KRNJ 2017-03-10, mål nr 616-16).

Byggnad (byggnadskonstruktion)

Anordningar som har en grundläggning och byggnadsstomme men som saknar väggar och tak är att hänföra till byggnadskonstruktion. Hit hör t.ex. oljeraffinaderi och vindkraftverk som därför indelas som byggnad. En sådan byggnadskonstruktion är alltså alltid en byggnad. Exempel på andra byggnadskonstruktioner än husbyggnader är enligt praxis:

- Brygga med löpande kollossningskran (KR 1941 3/6)

- Malmviadukt (RÅ 1949 not. 860)

- Linbaneanläggning/skidlift (RÅ 79 1:13)

- Oljecisterner ovan och under jord för mineraloljor på annans mark (RÅ 1931 ref. 59)

- Siloanläggning (KR 1948 30/6).

- Luftningsbassänger och flissilor (HFD 4693-15)

- Pir – och kajanläggning

En förutsättning är dock att byggnadskonstruktionen som sådan inte är självständigt rörlig utifrån sin egen sammansättning. I ett sådant fall betraktas konstruktionen som en maskin och ska istället anses som ett industritillbehör om den har tillförts fastigheten. En rörlig lyftkran på räls eller en utomhustravers med eget maskineri är exempel på maskiner och ska därmed inte taxeras som byggnader (RÅ 1940 not. 806 och RÅ 1937 ref. 50).

Vidare bör nämnas att en anordning med grundläggning och byggnadsstomme som är avsedd att flyttas från en plats till en annan ska enligt praxis inte hänföras till byggnad, t.ex. ett flyttbart asfaltsverk (RÅ 1964 not. 229).

Finns det inom en byggnad utrustning som har en sådan utformning att den självständigt kan ses som en byggnadskonstruktion behandlas den inte som en särskild byggnad utan anses som ett byggnadstillbehör till den byggnad där konstruktionen finns, t.ex. ett instrumenthus för styrnings- och regleringsteknik inom ett torkhus i en virkestork.

Annan anläggning

Denna typ av anläggning saknar de särdrag som är specifikt för en husbyggnad eller en byggnadskonstruktion. Som exempel på egendom som enligt praxis anses utgöra annan anläggning är:

- I berg sprängd tunnel med kanal för avledande av vatten från en sjö till en annan (KR 1941 16/1)

- Truckbanor, parkeringsplats och gatuanläggningar (RÅ 1966 not. 1054)

- Provningsbana för motorfordon, dvs. körbana för provning av motorfordon och även cirkulär (skipad) till testbanan (RÅ 1960 ref. 3)

- Pir- eller kajanläggning (KRNJ 2017-03-10, mål nr 616-16), där enbart schaktning har gjorts av jord- eller bergsmassor.

Skräddarsydda industribyggnader

Om en industribyggnad har anpassats såväl tekniskt som funktionellt till maskiner eller annan utrustning som finns i byggnaden och det är uppenbart att byggnaden med denna utrustning är begränsat användbar inom annan industriell verksamhet än den aktuella, så brukar man tala om en skräddarsydd byggnad. I dessa fall liksom i de fall då byggnaden endast utgör ett i sig tämligen värdelöst ”skal” runt större industriella anordningar utgör maskinerna och utrustningen byggnadstillbehör och inte industritillbehör.

För att en byggnad ska anses vara skräddarsydd bör

- de tillbehör (maskiner och annan utrustning) som byggnaden försetts med ha en omfattning och komplexitet som gör att de svårligen kan flyttas från byggnaden

- byggnadens användning för det ändamål för vilken den är utrustad förväntas bestå under avsevärd tid och dess livslängd beräknas vara densamma som verksamheten på platsen

- värdet av maskinerna och utrustningen vara betydande och väsentligen överstiga värdet av själva byggnaden (SKV A 2020:14).

Byggnaden bör ha samma livslängd som verksamheten

För att en byggnad ska vara skräddarsydd bör byggnaden i princip ha samma livslängd som verksamheten på platsen. Vid bedömningen är det avgörande om en maskin eller dylikt är ägnad för stadigvarande bruk för en viss byggnad. Om en viss utrustning på grund av förslitning eller moderniseringsbehov kan komma att bytas under byggnadens livstid förändrar inte det bedömningen att hela den utrustning i en skräddarsydd byggnad som medverkar i produktionen ska utgöra tillbehör till byggnaden. Detta gäller även om vissa maskiner skulle ha kunnat uppställas i en byggnad som varit användbar för industriell verksamhet i allmänhet.

En byggnad kan återfå sin karaktär som skräddarsydd byggnad

Genom den tekniska utvecklingen kan utrustning som utgjort del av en skräddarsydd byggnad, d.v.s. varit byggnadstillbehör, numera monteras ned och försäljas. Synsättet att en skräddarsydd byggnad och att byggnadstillbehören till en sådan byggnad är särskilt starkt sammanfogade och har samma livslängd förändras i de fall byggnaden tillförs ny utrustning som vidmakthåller byggnadens karaktär av skräddarsydd byggnad. En äldre byggnad, där sådan utrustning monterats ned och förts bort, kan åter få karaktär av skräddarsydd byggnad om byggnaden åter utrustas för samma ändamål som tidigare (Kammarrättens i Göteborg dom den 8 juli 2003 i mål nr 1023-2001).

Exempel på skräddasydda industribyggnader

Som exempel på skräddarsydda industribyggnader brukar följande nämnas:

- Utpräglat lätta byggnader som är att hänföra till ”skal” och är vanliga vid processindustri (petrokemi, massa- och pappersframställning, tegel- och cementproduktion, större smältugnar, gruvdrift).

- Tyngre byggnader med avvikande utformning (kraftverk, glasbruk, anrikningsverk, elektrokemisk industri, delar av pappersbruk, delar av vissa bryggerier och delar av skeppsvarv).

Detta leder till att vissa av de byggnader som används för processindustri (sinterverk, koksverk, masugnar, timmer- och sågintag på sågverken, såghus, torkar, vissa byggnader på massa- och pappersbruk eller byggnader för viss kemisk industri, vatten- och värmekraftverk m.m.), liksom övriga slag av industribyggnader som nämnts ovan som exempel, normalt får anses vara skräddarsydda byggnader.

Klassificering av fastighetstillbehören på en industrifastighet får ske efter allmänna förutsättningar för respektive typ av industri.

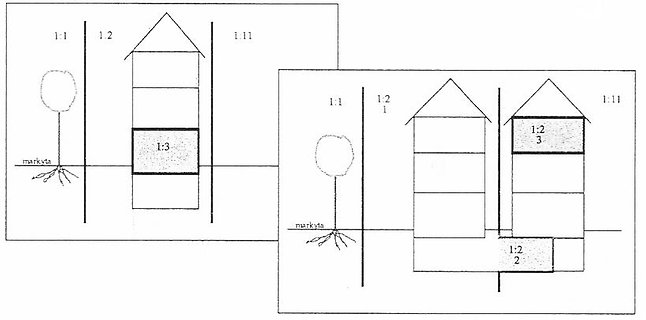

Tredimensionella fastigheter och utrymmen

Samma civilrättsliga regler om fastighetstillbehör, byggnadstillbehör m.m. gäller för tredimensionella fastigheter som för övriga fastigheter. De ska i huvudsak taxeras och värderas på samma sätt. Vad som sägs i jordabalken om mark gäller också för annat utrymme (utan anknytning till markytan) som ingår i en fastighet eller är samfällt för flera fastigheter.

Både civilrättsligt och vid fastighetstaxeringen används samma definition av de begrepp som anges nedan (1 kap. 1 a § JB och 1 kap. 4 a § FTL).

- En tredimensionell fastighet är en fastighet som i sin helhet är avgränsad både horisontellt och vertikalt.

- Ett tredimensionellt fastighetsutrymme är ett utrymme som ingår i en annan fastighet än en tredimensionell fastighet och som är avgränsat både horisontellt och vertikalt.

- En ägarlägenhetsfastighet är en tredimensionell fastighet som inte är avsedd att rymma annat än en enda bostadslägenhet.

Tredimensionella fastigheter för bostadsändamål

Tredimensionella fastigheter för bostadsändamål får bildas endast om fastigheten är ägnad att rymma minst tre bostadslägenheter (3 kap. 1a § FBL). En sådan fastighet får inte indelas i byggnadstypen småhus utan ska indelas som hyreshus.

Tredimensionellt utrymme

Ett tredimensionellt utrymme, t.ex. ett parkeringsgarage, kan genom fastighetsbildning avskiljas från den fastighet inom vars gränser i markplanet utrymmet är beläget. Utrymmet kan som bihang knytas till och bli en beståndsdel av en annan traditionell fastighet, trots att utrymmet befinner sig utanför denna fastighets gränser i markplanet. Tredimensionellt fastighetsutrymme och därtill knutet värde av byggrätt ska inrymmas i begreppet mark enligt FTL.

Exempel: tredimensionell fastighet och tredimensionellt utrymme

Särskilda fastighetsrättsliga förhållanden

Det är av vikt att bedöma vad som civilrättsligt ska anses utgöra ett fastighetstillbehör. Nedan angivna fastighetsrättsliga förhållanden ska alltså beaktas även vid taxeringen.

Tillbehör tillförd fastigheten av annan än fastighetsägaren

Har ett fastighets- eller byggnadstillbehör tillförts fastigheten av annan än fastighetsägaren, exempelvis av en arrendator, kan denne inte åberopa äganderätt till tillbehöret som grund för att skilja tillbehöret från fastigheten. Däremot kan han eller hon naturligtvis åberopa motsvarande fordran på fastighetens ägare. Tredje man kan inte heller åberopa s.k. återtagandeförbehåll för föremål som denne sålt till fastighetsägaren och som tillförts fastigheten och därmed blivit fastighets- eller byggnadstillbehör (2 kap. 5 § JB).

Servitut och servitutsbyggnader

Enligt en huvudregel får bara sådana privaträttsliga förpliktelser beaktas vid fastighetstaxeringen som avser servitut och liknande (5 kap. 3 § FTL). Med servitut menas en rätt som upplåtits i en fastighet (tjänande fastighet) för ägaren av annan fastighet (härskande fastighet) att ta i anspråk den tjänande fastigheten, byggnaden eller sådan annan anläggning som hör till denna eller att råda över den tjänande fastigheten i fråga om dess användning i visst hänseende (14 kap. 1 § JB). Servitut kan också upplåtas enligt FBL, genom s.k. fastighetsbildningsservitut.

Servitutet är som rättsligt fastighetstillbehör förenat med äganderätten till den härskande fastigheten och får inte överlåtas. Servitutet kan avse t.ex. rätt att använda badstrand eller att jaga, ta ved eller husbehovsvirke på den tjänande fastigheten. Värdet av servitutet läggs vid fastighetstaxeringen till den härskande fastighetens värde och belastningen minskar värdet av den tjänande fastigheten.

Servitutsbyggnader och anläggningar

Så kallade servitutsbyggnader och servitutsanläggningar liksom sådana ledningar som inrättats med stöd av ledningsrättslagen (1973:1144), som är uppförda utanför en viss fastighet och knutits till den, hör till fastigheten om de är avsedda för stadigvarande bruk vid utövning av servitut till förmån för fastigheten (2 kap. 1 § JB).

En servitutsbyggnad ska ha uppförts av den härskande fastighetens ägare på annans fastighet eller ha efter uppförandet överlåtits till honom och ha tryggats genom servitut. Servitutsbyggnaden utgör vid fastighetstaxeringen normalt en egen värderingsenhet tillhörande den härskande fastigheten. Rätt för denna att utnyttja mark inom den tjänande fastigheten beaktas genom justering för säregna förhållanden. Har byggnaden uppförts av eller för den tjänande fastighetens ägare tillhör byggnaden denna fastighet. Den härskande fastigheten påförs i sådant fall värdet av servitutsrätten att använda byggnaden, t.ex. ett garage, såsom säreget förhållande vid fastighetstaxeringen.

Vissa överlåtna fastighetsföremål

För att en överlåtelse av ett föremål t.ex. en byggnad, en ledning eller skog ska gälla mot tredje man ska en av de två förutsättningar som anges i 2 kap. 7 § JB vara uppfylld. Den första förutsättningen innebär att föremålet måste ha skilts från fastigheten på ett sådant sätt att den inte längre kan anses höra till denna. Om så inte skett ska föremålet taxeras tillsammans med fastigheten i övrigt. Så ska exempelvis skog som utstämplats och försålts men inte avverkats vid taxeringsårets ingång taxeras som om den tillhör fastigheten.

Stormfälld skog, liggande träd som fortfarande sitter fast i roten (s.k. vindfällen), räknas emellertid som avskilda från fastigheten.

Överförda byggnader m.m.

Den andra förutsättningen för att en överlåtelse av ett föremål som hör till en fastighet ska gälla mot tredje man är att ett beslut enligt FBL, ledningsrättslagen eller anläggningslagen (1973:1149) om att föremålet inte längre ska tillhöra fastigheten förts in i fastighetsregistret (2 kap. 7 § JB). Föremålet, t.ex. en byggnad, finns alltjämt fysiskt kvar på fastigheten, men förs rättsligt genom beslutet över till en annan fastighet. En förutsättning för beslutet är att det beträffande byggnaden finns eller kan bildas ett fastighetsbildningsservitut till förmån för den förvärvande fastigheten (7 kap. 14 § FBL).

En överförd byggnad eller anläggning blir efter beslutet en del av den förvärvande fastigheten och kommer normalt att utgöra en värderingsenhet inom den taxeringsenhet som den förvärvande fastigheten bildar. Genom beslut enligt ledningsrättslagen kan en anläggning m.m. som används vid utövandet av ledningsrätt frigöras från den fastighet till vilken ledningsrätten är knuten (12 a § ledningsrättslagen). Äganderätten till anläggningen övergår då från att ha varit fastighetstillbehör till att bli lös egendom som inte taxeras.

Vad ska taxeras enligt FTL?

Vid fastighetstaxeringen fattas beslut om skatte- och avgiftsplikt, taxeringsenhetsindelning, typ av taxeringsenhet och taxeringsvärde. Ett sådant beslut ska avse fastigheter (1 kap. 1 § FTL). Med fastighet avses samma egendom som omfattas av det civilrättsliga fastighetsbegreppet såsom det definieras i jordabalken (JB). I första hand jorden, som är indelad i fastigheter, och i andra hand de s.k. fastighetstillbehören, som utgörs av allmänna fastighetstillbehör, byggnadstillbehör och industritillbehör (1 kap. 1 § JB samt 2 kap. 1–3 §§ JB). Fr.o.m. 2004 har fastighetsbegreppet i JB utvidgats så att det även omfattar ett nytt slag av fastigheter, tredimensionella fastigheter, vilket innebär att även sådana fastigheter ska taxeras.

Fastigheter och viss lös egendom taxeras

Den egendom som ska taxeras är således i första hand fastighet. För att en byggnad civilrättsligt ska utgöra fast egendom måste den ägas av samma person som äger fastighetens mark. Annars är byggnaden lös egendom. Om byggnadstillbehören eller industritillbehören ägs av någon annan än byggnadens ägare utgör de lös egendom.

På grund av bestämmelserna i 1 kap. 4 § FTL ska även viss lös egendom omfattas av fastighetstaxeringen. Enligt bestämmelsen ska byggnad som är lös egendom, dvs. byggnad på annans mark, jämställas med fastighet vid fastighetstaxeringen. Egendom som skulle ha utgjort byggnadstillbehör och industritillbehör, om byggnadens ägare också ägt marken, betraktas som fast egendom i FTL:s mening och ska därmed beaktas vid en taxering av byggnaden.

Markanläggning (annan anläggning) som är lös egendom, dvs. som ligger på annans mark, ska däremot inte taxeras.

Vattenverk på annans mark och fiskefastighet

Vissa äldre rättsinstitut som vattenverk på annans mark är fast egendom och ska taxeras. Detsamma gäller fiskefastighet som sägs i lagen (1970:995) om införande av nya jordabalken (10 §), dvs. tidigare jordeboksfiske.

Tillfälliga byggnader och byggnadstillbehör taxeras inte

För att allmänna fastighetstillbehör, t.ex. byggnad och anläggning samt byggnadstillbehör, såsom värmepanna och kamin, ska taxeras måste först bedömningen göras att de är avsedda för stadigvarande bruk på fastigheten. Bedöms t.ex. byggnader och anläggningar vara tillfälliga, utgör de inte fastighetstillbehör och ska inte taxeras.

Med byggnad avsedd för stadigvarande bruk bör avses

- en byggnad som med någon grad av säkerhet kan bedömas stå på fastigheten minst fem år

- byggnad som har stått på fastigheten mer än fem år.

Undantagsvis kan en byggnad betraktas som ej avsedd för stadigvarande bruk (tillfällig byggnad) om det är uppenbart att den kommer att tas bort inom de närmaste åren. Med inom de närmaste åren bör främst avses treårsperioden till nästa allmänna eller förenklade fastighetstaxering (SKV A 2020:14).

Exempel på byggnader som inte kan förväntas stå kvar på en fastighet mer än några år är byggnader som är uppställda på enkla plintar eller dylikt, t.ex. de flesta manskapsbodar.

Husbåtar taxeras under vissa förutsättningar

Husbåtar kan under nedan angivna förutsättningar betraktas som byggnader vid fastighetstaxeringen. Bygglov, som måste ha beviljats, får inte avse kortare tid än fem år. Husbåten, som ska vara fast förankrad vid kaj eller liknande, ska vara avsedd för stadigvarande bruk på den plats bygglovet avser och vara konstruerad så att den endast svårligen kan flyttas till annan plats. Den bör ha permanent förbindelse med land genom ledning för elektricitet. Om det är fråga om bostad bör vatten och avlopp vara anslutet till kommunal eller liknande anläggning (Skatteverkets ställningstagande Husbåtar).

Villavagnar taxeras om bygglov finns

Villavagnar (ej att förväxla med husvagnar) kan bara flyttas med lastbil. Villavagnar taxeras som småhusenheter om det finns bygglov som inte avser kortare tid än fem år.

Referenser på sidan

Allmänna råd

- Skatteverkets allmänna råd om de allmänna grunderna för taxeringen och värdesättningen fr.o.m. 2021 års fastighetstaxering [1] [2]

Domar & beslut

Lagar & förordningar

- Fastighetsbildningslag (1970:988) [1] [2]

- Fastighetstaxeringslag (1979:1152) [1] [2] [3] [4] [5]

- Jordabalk (1970:994) [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16] [17] [18] [19]

- Lag (1950:595) om gräns mot allmänt vattenområde [1]

- Lag (1970:995) om införande av nya jordabalken [1]

Ställningstaganden

- Husbåtar [1]

Övrigt

- 12 a § sfs 1973:1144 [1]

- kr 1941 16/1 [1]

- kr 1941 3/6 [1]

- kr 1948 30/6 [1]

- krng 2003-07-08, mål nr 1023-2001 [1]

- regeringsrättens årsbok, rå, 1975 aa 729 [1]

- rå 1931 ref. 59 [1]

- rå 1937 ref. 50 [1]

- rå 1940 not. 806 [1]

- rå 1949 not. 860 [1]

- rå 1960 ref. 3 [1]

- rå 1964 not. 229 [1]

- rå 1966 not. 1054 [1]

- rå 79 1:13 [1]

- skatterättsnämndens förhandsbesked den 21 december 1998 [1]

Referenser inom fastighetstaxering

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt