OBS: Detta är utgåva 2021.7. Sidan är avslutad 2023.

- Vägledning »

- 2021 »

- Mervärdesskatt »

- Skattesatser och beskattningsunderlag »

- Beskattningsunderlag »

- Vad ingår i beskattningsunderlaget?

Vad ingår i beskattningsunderlaget?

Det är viktigt att veta vad som ingår i beskattningsunderlaget för att kunna ta ut rätt mervärdesskatt.

Allmänt om bestämmelserna

Beskattningsunderlaget är det värde på vilket mervärdesskatt ska beräknas. I beskattningsunderlaget ska ingå skatter och avgifter utom mervärdesskatt (7 kap. 2 § första stycket ML, artikel 78 mervärdesskattedirektivet). Exempel på sådana skatter och avgifter är fastighetsskatt, trängselskatt, punktskatt och tull.

Bikostnader som provisions-, emballage-, transport- och försäkringskostnader som säljaren tar ut av köparen ska också ingå i beskattningsunderlaget (7 kap. 2 § ML, artikel 78 mervärdesskattedirektivet). I underlaget ska även rese- och traktamentsersättningar ingå.

Det innebär att alla kostnadselement som köparen ska betala, utom ränta och mervärdesskatt, ska ingå i beskattningsunderlaget.

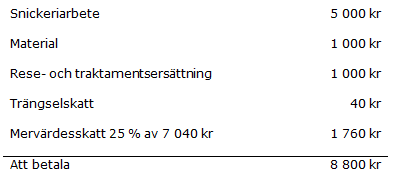

Exempel: trängselskatt ska ingå

Trängselskatten är ett kostnadselement i snickarens verksamhet och ska tillsammans med snickarens övriga kostnader ingå i beskattningsunderlaget för snickeritjänsten.

Exempel: trängselskatt vid kortidsuthyrning av bil

Ett biluthyrningsföretag som hyr ut en bil på kortare tid än ett år är ägare till bilen och därmed skattskyldig för eventuell trängselskatt (8 § lag [2004:629] om trängselskatt och 3 § lag [2019:370] om fordons registrering och användning). Trängselskatten är i dessa fall en kostnadskomponent i biluthyrningsföretagets verksamhet. När biluthyrningsföretaget tar ut en ersättning av hyrestagaren för trängselskatt ska ersättningen ingå i beskattningsunderlaget för uthyrningstjänsten.

Avgifter

Avgifter ska ingå i beskattningsunderlaget (7 kap. 2 § första stycket ML, artikel 78 första stycket a i mervärdesskattedirektivet). För att en avgift ska ingå i beskattningsunderlaget krävs det att avgiften har ett direkt samband med försäljningen. Ett sådant direkt samband förutsätter att den avgiftsgrundande händelsen sammanfaller med den beskattningsbara händelsen (C-256/14, Lisboagàs GDL, punkt 29).

Kredit- och betalkortsavgifter

Kredit- och betalkortsavgifter ska ingå i beskattningsunderlaget för såld vara eller tjänst om det totala pris som köparen ska betala inte påverkas av hur betalningen görs (artikel 42 rådets genomförandeförordning [EU] nr 282/2011). Skatteverket anser att detta gäller även om priset för varan eller tjänsten är högre på grund av att betalningen görs med kort.

Inkassoavgifter

Inkassoavgifter som en gäldenär på grund av betalningsförsummelse ska betala till borgenären för dennes kostnader för att få betalning ska inte ingå i ersättningen för den ursprungligen sålda varan eller tjänsten. En sådan betalning är närmast av skadestånds- eller sanktionskaraktär gentemot gäldenären (prop. 1993/94:99 s. 194).

Skatteverket anser att samma bedömning gäller hela kedjan av åtgärder från betalningspåminnelse till rättegångskostnader. Detta gäller oavsett om borgenären själv gör olika åtgärder för att få betalning eller om ombud anlitas.

Rättsfall: bolagsverket – nyregistreringsavgift

Avgift för nyregistrering av lagerbolag har inte ansetts vara utlägg för lagerbolagets räkning utan en kostnad i bolagets verksamhet. Den kostnadstäckning som bolaget tog ut för registreringsavgiften skulle därför ingå i beskattningsunderlaget för de tjänster som bolaget tillhandahöll köparen av lagerbolaget (RÅ 2009 not. 175).

Förhandsbesked: bolagsverket – ändringsavgift

Den ändringsavgift som ett bolag hade betalat till Bolagsverket i samband med försäljningen av ett s.k. lagerbolag skulle inte ingå i beskattningsunderlaget. Ändringsavgiften var i stället ett utlägg för den som förvärvat lagerbolaget (SRN 2009-07-06, dnr 42-08/I). Skatteverket delar Skatterättsnämndens bedömning.

Rättsfall: frekvensavgifter

Den som har tillstånd enligt lagen (2003:389) om elektronisk kommunikation att på vissa frekvenser använda radiosändare är skyldig att betala en frekvensavgift till Post- och Telestyrelsen. Frekvensavgiften är en utgift i verksamheten för den som fått tillståndet. Avgiften ska därför ingå i beskattningsunderlaget för den tillhandahållna sändningstjänsten (RÅ 2007 not. 105).

Rättsfall: registreringsavgift för fordon

Den registreringsavgift för fordon som säljaren av fordonet hade betalat före leveransen skulle inte ingå i beskattningsunderlaget för fordonet. Säljaren var visserligen ansvarig gentemot de behöriga myndigheterna för att avgiften betalades, men det var den kund som köpte fordonet som var avgiftsskyldig eftersom säljaren sedan krävde tillbaka det utlagda beloppet av kunden. Avgiften skulle därför betraktas som ersättning för de utlägg som säljaren hade haft i kundens namn och för dennes räkning (C-98/05, De Danske Bilimportörer).

Bikostnader

Bikostnader som säljaren tar ut av köparen ska ingå i beskattningsunderlaget. Det är fråga om kostnader som är direkt hänförliga till den specifika försäljningen av en vara eller en tjänst. Bikostnader är således underordnade kostnadselement till den specifika försäljningen som de hänförs till. Om en bikostnad, exempelvis en transportkostnad, tas ut vid försäljning av varor med olika skattesatser ska beskattningsunderlaget för transportkostnaden fördelas proportionellt på beskattningsunderlaget för respektive vara.

Exempel på bikostnader är provisions-, emballage-, transport- och försäkringskostnader (7 kap. 2 § första stycket ML, artikel 78 första stycket led b i mervärdesskattedirektivet).

Läs även om när en transaktion som innefattar olika varor och/eller tjänster ska ses som ett enda tillhandahållande.

Ränta

Ränta ska inte räknas in i beskattningsunderlaget. Detta gäller under förutsättning att räntan är baserad på ett skuldförhållande. Normalt krävs därför att det finns en kapitalskuld. En omständighet som också talar för att det är en ränta är att köparen frigörs från betalningsskyldigheten för räntan om skulden betalas i förtid.

Dröjsmålsränta och ränta vid avbetalningsförsäljning ska inte räknas in i beskattningsunderlaget.

Ränta vid hyresköp

Ränta som betalas under hyrestiden vid hyresköp ska ingå i beskattningsunderlaget för uthyrningen. Räntan är inte baserad på en skuld till uthyraren utan är en direkt ersättning för uthyrningstjänsten.

Beräkning av beskattningsunderlaget

Beskattningsunderlaget vid försäljning av en vara eller en tjänst beräknas med utgångspunkt från ersättningen. Mervärdesskatt ska inte ingå i beskattningsunderlaget.

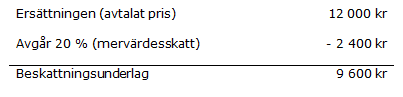

Om ersättningen innehåller mervärdesskatt bestäms beskattningsunderlaget genom att ersättningen minskas med

- 20 procent när skattesatsen är 25 procent

- 10,71 procent när skattesatsen är 12 procent

- 5,66 procent när skattesatsen är 6 procent.

Exempel: beräkning av beskattningsunderlag

Ett företag säljer en dator för 12 000 kr inklusive mervärdesskatt. Beskattningsunderlaget bestäms på följande sätt:

Öresavrundning

Om beräkningen av beskattningsunderlaget och mervärdesskatten resulterar i ören ska det inte göras någon avrundning av dessa belopp till hela krontal.

Beskattningsunderlaget och mervärdesskatten ska beräknas före eventuell avrundning enligt avrundningslagen. Sådan avrundning ska alltså inte påverka det beräknade beskattningsunderlaget eller mervärdesskattebeloppet. En förutsättning är att säljaren kan visa att öresavrundningen har gjorts i enlighet med avrundningslagen. Det kan säljaren till exempel visa genom att i sina räkenskaper ha underlag där ersättningen innan översavrundningen framgår. Ett sådant underlag kan vara en faktura eller kvitto där det framgår att öresavrundningen är en särskild post.

Om säljaren inte kan visa att öresavrundning har gjorts på ersättningen i enlighet med avrundningslagen, ska mervärdesskatten beräknas på det faktiska belopp som säljaren har fått i betalning. Då är nämligen ersättningen det belopp som säljaren faktiskt har fått i betalning. Så kan vara fallet om det exempelvis av kvittot endast framgår det faktiskt betalda beloppet och tillämplig skattesats (Skatteverkets ställningstagande Beräkning av mervärdesskatt vid öresavrundning).

Referenser på sidan

Domar & beslut

- EU-dom C-256/14 [1]

- EU-dom C-98/05 [1]

- RÅ 2007 not. 105, mål nr 1573-09 [1]

- RÅ 2009 not. 175, mål nr 5396-09 [1]

- SRN dnr 42-08/I [1]

EU-författningar

- RÅDETS DIREKTIV 2006/112/EG av den 28 november 2006 om ett gemensamt system för mervärdesskatt [1] [2] [3]

- RÅDETS GENOMFÖRANDEFÖRORDNING (EU) nr 282/2011 om fastställande av tillämpningsföreskrifter för direktiv 2006/112/EG om ett gemensamt system för mervärdesskatt (omarbetning) [1]

Lagar & förordningar

- Lag (1970:1029) om avrundning av vissa öresbelopp, avrundningslagen [1]

- Lag (2004:629) om trängselskatt [1]

- Lag (2019:370) om fordons registrering och användning [1]

- Mervärdesskattelag (1994:200) [1] [2] [3]

Propositioner

- Proposition 1993/94:99 Om ny mervärdesskattelag [1]

Ställningstaganden

- Beräkning av mervärdesskatt vid öresavrundning [1]

Referenser inom mervärdesskatt

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt