- Vägledning »

- 2022 »

- Inkomstskatt »

- Näringsverksamhet »

- Särskilda regler för olika slag av tillgångar »

- Värdepapper som ägs av juridiska personer »

- Värdepapper som är kapitaltillgångar »

- Aktier och andelar »

- Avyttring av andelar i bolag som innehåller en delägares bostad

Avyttring av andelar i bolag som innehåller en delägares bostad

Om ett företag säljer andelar i ett företag som äger en fastighet som till huvudsaklig del använts som bostad av en delägare eller närstående, ska fastigheten under vissa förutsättningar skattas av hos det företag som äger den.

Avskattningsregeln

Det finns en särskild avskattningsregel för vissa företag som är fåmansföretag eller fåmanshandelsbolag och som avyttrar andelar i ett företag som äger en fastighet som använts som bostad av en delägare eller närstående. Regeln har införts för att motverka omotiverade skatteförmåner vid förpackning av en fastighet som använts som bostad av delägaren eller närstående till denna (25 a kap. 25 § IL).

Vilka avyttringar omfattas?

Regeln tillämpas när ett aktiebolag, ett handelsbolag eller någon av de övriga företagsformer som räknas upp i 25 a kap 3 § IL och 25 a kap. 3 a § IL säljer andelar i ett annat företag, och

- det säljande företaget eller ett moderföretag till detta är ett fåmansföretag eller ett fåmanshandelsbolag

- det sålda företaget innehar en fastighet, direkt eller indirekt genom ett dotterföretag

- fastigheten till huvudsaklig del har använts som bostad någon gång under de tre år som föregått avyttringen, antingen av en delägare eller av en närstående till en delägare i det säljande företaget eller i moderföretaget (25 a kap. 25 § IL).

Detsamma gäller för andelar i privatbostadsföretag (bostadsrätt i s.k. äkta bostadsrättsförening). Med bostad avses även fritidsbostad (prop. 2002/03:96 s. 179).

Med huvudsaklig del avses att en delägare eller en närstående till en delägare någon gång under treårsperioden utnyttjat mer än 75 procent av fastighetens yta som bostad.

Vad som avses med närstående framgår av 2 kap. 22 § IL.

Reglerna är utformade så att de bara träffar avyttringar av andelar där vinst behandlas som skattefri kapitalvinst.

Vad innebär avskattningen för företaget?

Avskattningen innebär att företaget får anses ha avyttrat och därefter åter förvärvat fastigheten för ett pris motsvarande marknadsvärdet. Fastigheten får genom avskattningen en ny anskaffningsutgift i alla inkomstskattehänseenden. Av praktiska skäl ska avskattningen avse hela fastigheten, även om inte alla andelar i det avyttrade företaget avyttras (prop. 2002/03:96 s. 134).

Företaget ska skatta av fastigheten även om andelsavyttringen skett med förlust.

Exempel: försäljning av andelar som medför avskattning av en fastighet

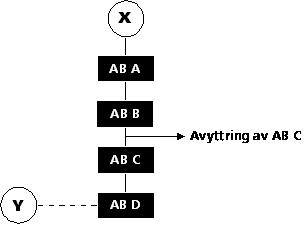

X är ensam delägare i fåmansföretaget AB A. AB B avyttrar 90 procent av sitt innehav i AB C. Y, som är dotter till X, har under det senaste året utnyttjat AB D:s fastighet som bostad.

Fastighetens skattemässiga värde uppgår till 500 000 kronor medan marknadsvärdet har beräknats till 2 miljoner kronor. Avyttringen av aktierna i AB C utlöser en avskattning i AB D enligt 25 a kap. 25 § IL. Kapitalvinsten vid den fiktiva avyttringen beräknas till 1,5 milj. kronor och tas upp till beskattning i AB D. AB D:s anskaffningsutgift för fastigheten uppgår härefter till 2 miljoner kronor.

Vad avses med dotterföretag?

I lagtexten anges att fastigheten måste finnas i det avyttrade företaget eller i ett dotterföretag till detta. I IL finns ingen definition av vad som avses med dotterföretag, varför den civilrättsliga innebörden bör vara tillämplig. Enligt 1 kap. 11 § ABL betraktas både dotterföretag och företag som i tillräcklig omfattning ägs genom ett dotterföretag (dotter–dotterföretag) som dotterföretag. Läs mer om när ett företag är ett dotterföretag under Vad är en koncern? Om företagsstrukturen i exemplet ovan utökas med ett dotterföretag till AB D, AB E, och fastigheten ägs av AB E, så är även AB E enligt Skatteverkets uppfattning ett dotterföretag till AB C när man tillämpar bestämmelsen i 25 a kap. 25 § IL. Det innebär att fastigheten i det fallet ska skattas av i AB E i samband med att AB C avyttras.

Undantag från avskattning

Bestämmelsen om avskattning ska inte tillämpas om

- fastighetens marknadsvärde är lägre eller lika stort som dess skattemässiga värde

- reglerna om skalbolagsbeskattning blir tillämpliga på avyttringen

- den avyttrade andelen är marknadsnoterad

- avyttringen inte leder till att ett väsentligt inflytande i det företag som äger fastigheten går över till någon annan (minoritetsavyttringar). Det kan bli aktuellt att avskatta om flera minoritetsägare avyttrar andelar inom en kort tidsperiod eller om det finns andra särskilda omständigheter (25 a kap. 25 § andra och tredje stycket IL samt prop. 2002/03:96 s. 179).

Andelar som är lagerandelar

Avskattning är bara aktuellt då man avyttrar näringsbetingade andelar, vilket förutsätter att andelarna skattemässigt är kapitaltillgångar. Ett byggnadsföretag kan avyttra sina andelar i ett fastighetsförvaltande företag utan att regeln om avskattning blir tillämplig, om dessa andelar är lagertillgångar i byggnadsföretaget.

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt