- Vägledning »

- 2024 »

- Mervärdesskatt »

- Mervärdesskatten och EU »

- Mervärdesskattesystemets allmänna uppbyggnad

Mervärdesskattesystemets allmänna uppbyggnad

Mervärdesskatten är en allmän skatt på konsumtion som tas ut i varje led i tillverknings- och distributionskedjan.

Mervärdesskatt – en skatt på konsumtion

Mervärdesskatt är en transaktionsbaserad, indirekt och allmän skatt på konsumtion (1 kap. 1 § ML). Det innebär att skatten betalas vid inköp av nästan alla varor och tjänster. Inbetalningen till staten görs dock av en beskattningsbar person.

Mervärdesskatt ska betalas till staten i enlighet med förutsättningarna i ML. För att skatt ska betalas behöver transaktionen falla inom tillämpningsområdet för mervärdesskatt. Att en transaktion är inom tillämpningsområdet för mervärdesskatt är detsamma som att den är föremål för mervärdesskatt. Det är två sätt att uttrycka samma sak. En sådan transaktion är beskattningsbar, dvs. den kan beskattas. En beskattningsbar transaktion som är föremål för mervärdesskatt kan dock omfattas av ett undantag från mervärdesskatt, dvs. tillämpningsområdet omfattar både skattepliktiga och undantagna transaktioner (prop. 2022/23:46 s. 231).

En leverans av varor mot ersättning eller tillhandahållande av tjänster mot ersättning som görs inom landet av en beskattningsbar person som agerar i denna egenskap är föremål för mervärdesskatt. Detsamma gäller import och vissa unionsinterna förvärv av varor mot ersättning (3 kap. ML).

För att beskattning ska ske krävs även att den beskattningsbara transaktionen är skattepliktig. Skatteplikten vid leverans av varor och tillhandahållande av tjänster samt vid förvärv av varor från ett EU-land och import är i det närmaste generell. Skatteplikten gäller om inget annat anges i 10 kap. ML.

Skattesatsen är i normalfallet 25 procent av beskattningsunderlaget (9 kap. 2 § ML). För vissa leveranser av varor eller tillhandahållande av tjänster är skattesatsen dock 12 procent eller 6 procent (9 kap. 3–18 §§ ML).

Skatteverket är beskattningsmyndighet för leveranser av varor eller tillhandahållande av tjänster inom landet och för unionsinterna förvärv av varor.

Skatteverket är även beskattningsmyndighet för mervärdesskatt vid import, d.v.s. när varor förs in till Sverige från en plats utanför EU, (se 2 kap. 2 § Tullag, 2016:253), när:

- importören är registrerad för mervärdesskatt vid tidpunkten då Tullverket fattar ett tulltaxeringsbeslut, och

- importören agerar i egenskap av beskattningsbar person enligt ML vid importen eller införseln, eller

- importören är en juridisk person som inte agerar i egenskap av beskattningsbar person enligt ML vid importen eller införseln.

Tullverket är beskattningsmyndighet vid import i övriga fall. Tullverket och Skatteverket är även beskattningsmyndigheter i vissa fall vid lagring av varor.

Mervärdesskatten tas ut i varje led i tillverknings- och distributionskedjan och är därmed en s.k. flerledsskatt. Varje led i kedjan betalar mervärdesskatt på den värdetillväxt – mervärdet – som den egna verksamheten har tillfört. Varje led i en sådan kedja utgörs av en beskattningsbar person som får dra av den mervärdesskatt som denne betalt till tidigare led (den ingående skatten) från mervärdesskatten på sin egen leverans av varor eller tillhandahållande av tjänster (den utgående skatten). Den verkliga skattebördan skjuts härigenom framåt tills den träffar den slutlige konsumenten. Konsumenten kan vara en privatperson eller ett företag som bedriver verksamhet där transaktionerna inte medför avdragsrätt.

Om ett företag under en viss redovisningsperiod har tagit ut mer mervärdesskatt från sina kunder än vad företaget fått betala till sina leverantörer, ska skillnaden betalas till Skatteverket. Om företaget i stället har betalat mer mervärdesskatt till leverantörerna än det tagit ut från kunderna, så återfår företaget mellanskillnaden från Skatteverket.

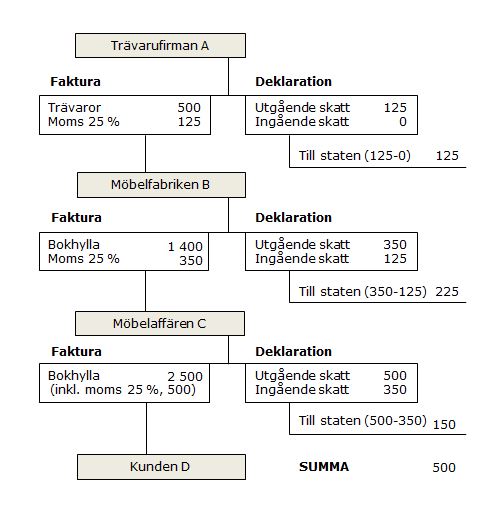

Schematisk bild över mervärdesskattesystemet

Nedan visas schematiskt hur företag i olika led tar ut mervärdesskatt från nästa led och drar av mervärdesskatten från det föregående ledet samt betalar in skillnaden.

Ovanstående innebär

- att företagen i varje led får göra avdrag i deklarationen för den mervärdesskatt som de påförts av närmast föregående led

- att det härigenom i varje led bara betalas in den mervärdesskatt till staten som motsvarar det egna mervärdet

- att summan av den till staten betalade mervärdesskatten från olika led (125 + 225 + 150) överensstämmer med den mervärdesskatt som kunden D fått betala, d.v.s. 500 kr

- att mervärdesskatten inte alls belastar de företag som bedriver verksamhet med transaktioner som medför avdragsrätt utan bara kunden D, som är slutkonsument.

Referenser inom mervärdesskatt

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt