- Vägledning »

- 2023 »

- Inkomstskatt »

- Näringsverksamhet »

- Hybrida missmatchningar »

- Hybridöverföringar omfattas av regeln om hybrida finansiella instrument

Hybridöverföringar omfattas av regeln om hybrida finansiella instrument

Avdragsförbudet vid avdrag utan inkludering genom hybrida finansiella instrument omfattar inte bara när ett finansiellt instrument klassificeras på olika sätt i två stater utan även när betalningar enligt finansiella instrument klassificeras på olika sätt i skattehänseende. Regeln fångar därmed upp s.k. hybridöverföringar. En mottagen utdelning på näringsbetingade andelar är skattepliktig till den del avdrag medgetts genom hybridöverföringar.

- Vad är en hybridöverföring?

- Utdelningsersättning m.m. vid hybridöverföringar behandlas som en utgift enligt ett finansiellt instrument

- Vilka ersättningar motsvarar underliggande avkastning?

- Mottagen utdelning på näringsbetingade andelar är skattepliktig om avdrag medgetts vid hybridöverföring

- Referenser

Vad är en hybridöverföring?

En hybridöverföring är ett arrangemang för att överföra ett finansiellt instrument där den underliggande avkastningen på det finansiella instrument som överförs, för skatteändamål behandlas som att den erhållits samtidigt av fler än en part i arrangemanget.

Regeln är särskilt inriktad på att träffa värdepapperslån och aktieåterköp (repotransaktioner).

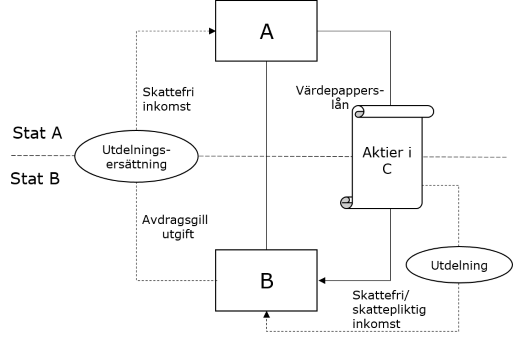

Exempel: hybridöverföring genom värdepapperslån

En hybridöverföring genom värdepapperslån kan illustreras på följande sätt:

- Företag A som hör hemma i stat A är i intressegemenskap med företag B som hör hemma i stat B.

- Företag A lånar ut aktier i företag C till företag B.

- Företag C lämnar utdelning.

- Företag B betalar utdelningsersättning (manufactured dividend) till företag A.

- Stat B betraktar avtalet enligt dess form och anser att företag B (låntagaren) är mottagare av utdelningen. Företag B medges avdrag för lämnad utdelningsersättning till företag A.

-

Stat A betraktar avtalet enligt dess ekonomiska innebörd och behandlar utdelningsersättningen som en mottagen utdelning för företag A (långivaren). Stat A anser att utdelningen är skattefri för företag A.

Missmatchningen uppkommer därför att företag B medges avdrag för lämnad utdelningsersättning medan företag A inte tar upp motsvarande inkomst till beskattning. Den beror på att stat A och stat B har olika syn på vem som ska anses vara ägare till aktierna i företag C i skatterättsligt hänseende, vilket medför att både långivaren (företag A) och låntagaren (företag B) anses vara mottagare av den utdelning som företag C lämnar, d.v.s. det föreligger en hybriditet. Det uppkommer en missmatchning oavsett om utdelningen från företag C är skattefri eller skattepliktig för företag B.

Ett värdepapperslån kan även avse obligationer där företag B lämnar ränteersättning till företag A.

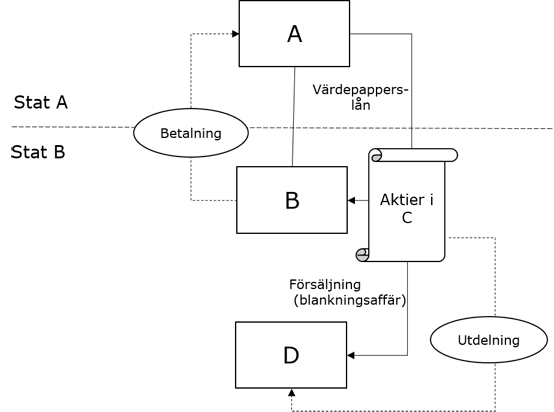

Exempel: värdepapperslån som inte är en hybridöverföring

Ett exempel där ett värdepapperslån inte är en hybridöverföring kan illustreras på följande sätt:

- Företag A som hör hemma i stat A är i intressegemenskap med företag B som hör hemma i stat B.

- Företag A lånar ut aktier i företag C till företag B.

- Företag B säljer aktierna i företag C till företag D genom en blankningsaffär.

- Företag C lämnar utdelning efter det att företag D förvärvat aktierna.

Om företag B är ett svenskt företag betraktas företag B inte som mottagare av utdelningen eftersom aktierna i företag C sålts vidare innan utdelningstillfället. Utdelningen tillfaller företag D och en eventuell ersättning från företag B till företag A avser inte en utdelning som företag B mottagit på aktierna i företag C.

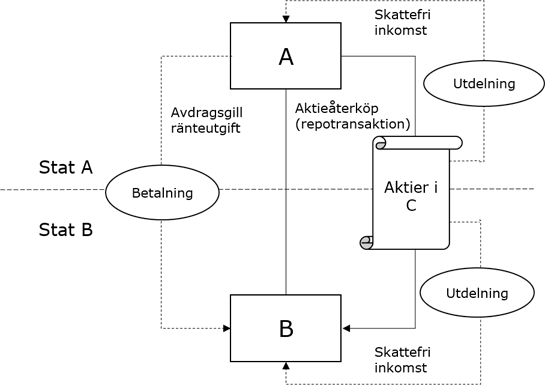

Exempel: hybridöverföring genom aktieåterköp (repotransaktion)

En hybridöverföring genom aktieåterköp kan illustreras på följande sätt:

- Företag A som hör hemma i stat A är i intressegemenskap med företag B som hör hemma i stat B.

- Företag A säljer aktierna i företag C till företag B och avtalar samtidigt om att köpa tillbaka aktierna i företag C för en på förhand bestämd ersättning.

- Företag C lämnar utdelning under tiden företag B innehar aktierna.

- Stat B betraktar avtalet enligt dess form och anser att företag B är mottagare av utdelningen. Utdelningen är skattefri för företag B.

- Stat A betraktar avtalet enligt dess ekonomiska innebörd och anser att företag A erhållit ett lån från företag B där aktierna i företag C utgör säkerhet. Företag A ses som ägare till aktierna i företag C och som mottagare av den utdelning som lämnas under avtalstiden. Utdelningen är skattefri för företag A. Eftersom företag A anses ha erhållit ett lån anses företag A även betala ränta motsvarande utdelningen till företag B. Företag A medges avdrag för räntan.

Den hybrida missmatchningen uppkommer därför att företag A medges avdrag i form av ränta medan företag B inte tar upp motsvarande inkomst till beskattning. Den beror på att stat A och stat B har olika syn på vem som ska anses vara ägare till aktierna i företag C i skatterättsligt hänseende, vilket medför att både säljaren (företag A) och köparen (företag B) anses vara mottagare av den utdelning som företag C lämnar.

Utdelningsersättning m.m. vid hybridöverföringar behandlas som en utgift enligt ett finansiellt instrument

Vid tillämpningen av bestämmelsen om hybrida finansiella instrument i 24 b kap. 5 § IL ska en ersättning som motsvarar underliggande avkastning på en överförd tillgång behandlas som en utgift enligt ett finansiellt instrument. Det gäller under förutsättning att även ett företag som hör hemma i en annan stat behandlas som mottagare av avkastningen i skattehänseende enligt lagstiftningen i den staten (24 b kap. 6 § IL).

För att bestämmelsen ska vara tillämplig ska företagen vara i intressegemenskap eller så ska det vara fråga om strukturerade arrangemang. För att det ska vara intressegemenskap enligt denna regel krävs ett innehav på minst 25 procent av kapitalet eller rösterna (24 b kap. 2–3 §§ IL).

Bestämmelsen i 24 b kap. 6 § IL beskrivs närmare i prop. 2019/20:13 s. 45–49 och 128–129. Ledning kan också hämtas från rekommendation 1 (Hybrid Financial Instrument Rule) i OECD:s BEPS-rekommendationer åtgärd 2 där även hybridöverföringar behandlas.

Vilka ersättningar motsvarar underliggande avkastning?

De ersättningar som omfattas av bestämmelsen är utdelningsersättningar eller andra ersättningar som motsvarar underliggande avkastning på överförda tillgångar, t.ex. ränteersättningar. Vid tillämpning av bestämmelsen ska dessa ersättningar behandlas som utgifter eller inkomster enligt finansiella instrument, oavsett hur de klassificeras i nationell rätt i övrigt.

En ersättning kan anses motsvara underliggande avkastning på en överförd tillgång om den som lämnar ersättningen varit mottagare av avkastningen eller på annat sätt tagit del av värdet av avkastningen, t.ex. genom att rätten till framtida utdelning har överlåtits mot ersättning.

Vid ett värdepapperslån där ett svenskt företag är låntagare är företaget mottagare av avkastningen när

- värdepapperslånet inte har samband med blankningsaffärer

- avsikten var att genomföra en blankningsaffär men den blev inte gjord

- en blankningsaffär genomförs först efter det att utdelning lämnats på de lånade värdepappren.

Som framgår av exemplet ovan är låntagaren däremot inte mottagare av avkastningen om blankningsaffären genomförs innan utdelningen lämnas.

Den hybrida missmatchningen uppkommer därför att avdrag medges för utdelningsersättning eller annan ersättning som motsvarar underliggande avkastning på de överförda tillgångarna samtidigt som motparten i transaktionen inte beskattas för motsvarande inkomst. Det saknar däremot betydelse om utdelningen tas upp till beskattning eller om den är skattefri för den som gör avdraget för utdelningsersättningen.

Vid återköpsavtal (repotransaktioner) är det inte säkert att parterna i avtalet själva klassificerar en ersättning för underliggande avkastning som utdelningsersättning eller liknande. En sådan ersättning kan t.ex. även ingå som en del av köpeskillingen vid återköpet. Även i sådana fall ska ersättningen omfattas av tillämpningen av avdragsförbudet i 24 b kap. 5 § IL.

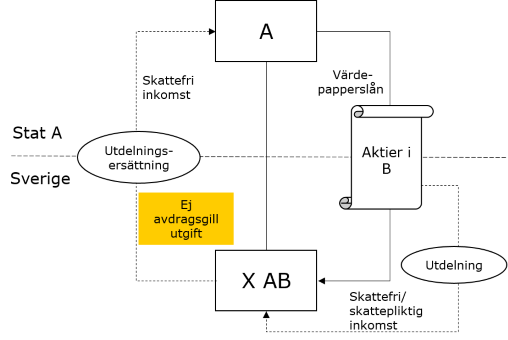

Exempel: utdelningsersättning vid värdepapperslån

Bestämmelsen om avdragsförbud för lämnad utdelningsersättning m.m. kan illustreras på följande sätt:

- Företag A hör hemma i stat A.

- Företag A lånar ut aktier i företag B till det svenska aktiebolaget X AB.

- Företag A och X AB är i intressegemenskap.

- Företag B lämnar utdelning.

- X AB betalar utdelningsersättning (manufactured dividend) till företag A.

- Stat A behandlar utdelningsersättningen som en mottagen utdelning för företag A (långivaren). Stat A anser att utdelningen är skattefri för företag A.

- I Sverige anses X AB (låntagaren) vara mottagare av utdelningen. X AB gör avdrag för lämnad utdelningsersättning.

Både X AB och företag A anses vara mottagare av utdelningen. Utdelningsersättningen ska ses som en utgift enligt ett finansiellt instrument. Eftersom det uppkommer en hybrid missmatchning i form av avdrag utan inkludering ska X AB inte medges avdrag för utdelningsersättningen. Avdrag ska vägras oavsett om utdelningen är skattepliktig eller skattefri för X AB.

Mottagen utdelning på näringsbetingade andelar är skattepliktig om avdrag medgetts vid hybridöverföring

Utdelning på andel ska tas upp till den del utdelningen får dras av som ränta eller liknande av ett företag som hör hemma i en annan stat, om även det företaget behandlas som mottagare av utdelningen i skattehänseende enligt lagstiftningen i den staten (24 b kap. 7 § IL).

Bestämmelsen i 24 b kap. 7 § IL beskrivs närmare i prop. 2019/20:13 s. 50–51 och 129.

Bestämmelsen innebär att utdelning på näringsbetingade andelar är skattepliktig om exempelvis säljaren i ett återköpsavtal medgetts avdrag. Detta är en annan situation än den som regleras i 24 kap. 39 § IL som är tillämplig när det utdelande bolaget medges avdrag för lämnad utdelning som för ränta.

För att bestämmelsen ska vara tillämplig ska företagen vara i intressegemenskap eller så ska det vara fråga om strukturerade arrangemang. För att det ska vara intressegemenskap enligt denna regel krävs ett innehav på minst 25 procent av kapitalet eller rösterna (24 b kap. 2–3 §§ IL).

Bestämmelsen i 24 b kap. 7 § IL är en sekundärregel vilket innebär att avdrag i första hand ska nekas i den andra staten. Den tillämpas först om avdrag inte nekats i den andra staten.

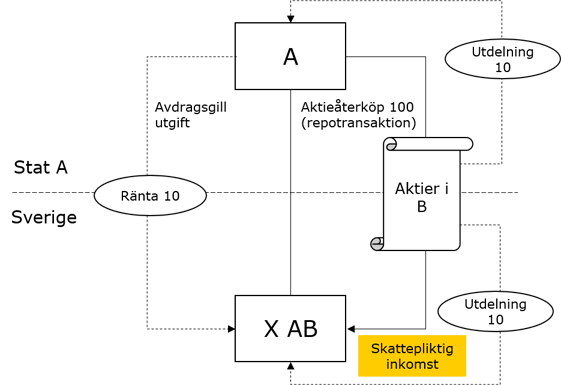

Exempel: skattepliktig utdelning vid hybridöverföring

Bestämmelsen om skatteplikt för mottagen utdelning på näringsbetingade andelar kan illustreras på följande sätt:

- Företag A hör hemma i stat A.

- Företag A säljer andelar i företag B för 100 till det svenska aktiebolaget X AB genom ett återköpsavtal. Återköpet ska ske efter utdelningstillfället och priset vid återköpet är detsamma som vid försäljningen, d.v.s. 100.

- A och X AB är i intressegemenskap.

- Företag B lämnar utdelning med 10.

- I Sverige anses X AB äga andelarna i företag B och utdelningen uppfyller villkoren för att vara skattefri enligt reglerna om näringsbetingade andelar i 24 kap. IL.

- I stat A anses företag A vara mottagare av utdelningen i skattehänseende samtidigt som företag A anses ha erhållit ett lån på 100 från X AB där andelarna i företag B utgör säkerhet. Den utdelning som X AB tagit emot och behållit ses som en utgift för kredit så företag A medges avdrag med 10. Stat A har inte infört regler mot hybrida missmatchningar.

Både X AB och företag A ses som mottagare av utdelningen och företag A drar av den som ränta. X AB ska därför ta upp utdelningen på 10 som en skattepliktig inkomst.

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt