- Vägledning »

- 2016 »

- Förvaltningsrätt & förfarande »

- Utredning, kontroll & tillsyn »

- Bevisning

Bevisning

När fakta inte är ostridiga och det gäller att få klarhet om vad som egentligen har hänt eller om ett visst förhållande verkligen existerar måste man använda sig av bevisning. Avsnittet vill också beskriva vem som ska bevisa, vad ska bevisas och hur ska det bevisas.

När behövs bevisning?

Om alla fakta i ett skatteärende redan från början är ostridiga går det inte att urskilja något inslag i förfarandet som gör skäl för beteckningen bevisning. Förfarandet i ett sådant ärende kommer uteslutande att handla om hur dessa fakta ska bedömas från rättslig synpunkt.

När fakta är tvistiga och det gäller att få klarhet om vad som egentligen hänt eller om ett visst förhållande verkligen existerar, föreligger däremot en situation där man måste lägga fram bevisning för att styrka det som görs gällande.

Ordet bevis finns inte i SFL. Det är i och för sig naturligt eftersom det saknas anledning att i ett adminstrativt förfarande behandla det som skulle kunna kallas bevisning som något särskilt moment i förfarandet. Det räcker att som samlingsbegrepp använda ordet utredning. I processen hos förvaltningsdomstolarna möter man däremot ordet bevisning och bevis på samma sätt som i den allmänna processen (se t.ex. 20–22 §§ FPL).

I förvaltningsprocessen ska domstolen se till att målet blir så utrett som dess beskaffenhet kräver (8 § FPL). Det innebär också att domstolen vid behov kan anvisa parterna att komplettera utredningen. Vidare får domstolen avvisa överflödig bevisning.

Föremål för bevisningen

En rättsföljd kräver att ett visst rättsfaktum eller vissa rättsfakta föreligger och det är det man ska bevisa i domstol. Bevisningen styrs av innehållet i de rättssatser som ska tillämpas. Rättssatsen beskriver vilka rättsfakta som ska föreligga för att en viss rättsföljd ska inträda. Hur skattelagarnas rättssatser är uppbyggda är därför betydelsefullt. Exempel på rättssatser är:

|

Rättsföljd |

Rättsfaktum |

|

Till skattepliktig inkomst räknas inte |

vinst i svenskt lotteri |

|

Avdrag får inte göras för |

skattebetalarens levnadskostnader |

|

Till inkomst av tjänst hänförs |

förmån som utgått för tjänsten |

|

Från inkomst av tjänst får avdrag göras för |

kostnader för fullgörande av tjänsten |

Bevisfakta

Bevisfakta är allt det parterna hänvisar till som bevis. Antalet bevisfakta i ett skatteärende kan vara mycket stort och kombinationsmöjligheten mellan olika bevisfakta är också stora. Exempel på bevisfakta som ofta finns i skatteärenden är:

- uppgifter i en deklaration

- uppgifter om andra fakta som den enskilde lämnar i svar

- uppgifter upptagna i kontrolluppgifter

- iakttagelser vid en revision

- notoriska fakta (sådant som "alla" känner till och som därför inte brukar anses behöva bevisas).

Bevisningen är fri i svensk process. Det innebär att parterna får framföra alla fakta och hänvisa till dem som bevisfakta, s.k. fri bevisprövning.

Bevismedel

Det finns tre typer av bevismedel till buds som förmedlar bevisfakta. Bevisningen kan bestå av en skriftlig handling, en muntlig uppgift och syn (besiktning). I skatteförfarandet är skriftliga handlingar det vanligaste bevismedlet såsom deklarationer, kontrolluppgifter, revisionspromemorior m.m.

Bevisbörda

Bevisbörda är en term som ofta förekommer i bevissammanhang. Termen används i två skilda betydelser och kallas då subjektiv och objektiv bevisbörda.

Subjektiv bevisbörda (vem ska bevisa?)

Den subjektiva bevisbördan tar sikte på vem som bär risken att inte visa ett rättsfaktum, Skatteverket eller den enskilde. Den som har bevisbördan måste vara beredd att ta fram bevisning för att kunna hävda sin uppfattning och ståndpunkt.

Om det inte framgår av författningarna vem som har bevisbördan för ett visst rättsfaktum så gäller enligt praxis att den som har lättast att prestera bevisning också ska ta på sig det ansvaret. Det innebär i det ordinarie beskattningsförfarandet att om Skattverket påstår att den enskilde ska beskattas för en inkomst måste verket bevisa att han eller hon har haft den specifika inkomsten. Likaväl måste den enskilde bevisa att han eller hon har haft en specifik utgift för att inte bli vägrad det begärda avdraget.

Skatteverket respektive den enskilde har också en bevisbörda i den meningen att man måste vara beredd att motbevisa eller ”sticka hål på” det som den andre för fram och som kan vara tillräcklig bevisning om tilltron till det inte rubbas.

Vid efterbeskattning är huvudregeln att Skatteverket har bevisbördan för både intäkter och kostnader. Om Skatteverket exempelvis genom efterbeskattning vill vägra ett tidigare medgivet avdrag så ligger bevisbördan på Skatteverket och inte den enskilde som annars normalt har bevisbördan för kostnader. Att Skatteverket har bevisbördan för avdragsposter förutsätter emellertid att det finns ett beslut där den enskilde tidigare har medgetts avdraget. I en situation där Skatteverket däremot hittar oredovisade intäkter så har Skatteverket bevisbördan för intäkterna men den enskilde har bevisbördan för eventuella invändningar om kostnader som är hänförliga till den oredovisade intäkten.

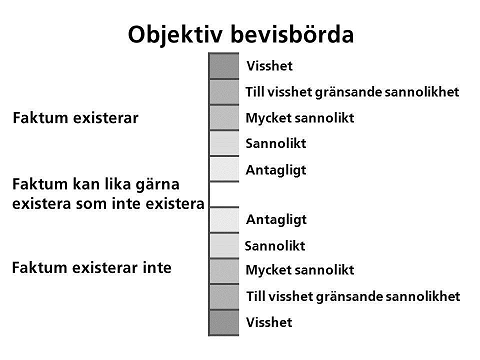

Objektiv bevisbörda (hur mycket ska bevisas?)

Den objektiva bevisbördan beskriver vilket mått av bevisning som krävs för att rättssatsen ska vara uppfylld. Det innebär att så länge man inte har tillgång till bevisfakta i tillräcklig omfattning så kan man inte besluta om rättsföljden. Måttet på tillräcklig bevisning kan vara svårt att beskriva men det går i någon mån att beskriva med en s.k. sannolikhetstege.

Beviskravet i det ordinära beskattningsförfarandet för Skatteverket eller den den enskilde är att man ska göra sannolikt att det finns en beskattningsbar inkomst eller en avdragsgill utgift (jfr RÅ 1983 Aa 39). Skatteverket har bevisbördan vid efterbeskattning. Likaså har verket bevisbördan när man ska besluta om att påföra särskilda avgifter t.ex. skattetillägg eller kontrollavgift. Kravet på tillräckligt bevis är högre vid efterbeskattning och när verket ska påföra skattetillägg eller kontrollavgift på grund av oriktig uppgift. Här måste Skatteverket göra mycket sannolikt att uppgiften är oriktig.

Bevisvärdering

När domstolen i en process ska avgöra vad som är bevisat i målet ska den göra en noggrann prövning av allt som förekommit (35 kap. 1 § RB). Skatteverket ska göra samma sak. Den här noggranna prövningen kallas bevisvärdering. Bevisvärdering kan sägas ske med stöd av vår kunskap om verkligheten och den upptagna bevisningen i ärendet. Man måste därför undersöka värdet av varje enskilt bevis för det som ska bevisas – det så kallade bevistemat. I skatteprocessen är det vanligt med flera skriftliga bevisfakta och ovanligt med muntliga sådana. Skatteverket bevisvärderar regelmässigt en näringsidkares deklaration utifrån räkenskaper, bruttovinstberäkningar och andra uppgifter som han eller hon har redovisat i deklarationen.

Kontantberäkning och bruttovinstberäkning

Bevisvärdet av en kontantberäkning eller en bruttovinstberäkning kan vara tillräcklig bevisning för en skönsmässig beskattningshöjning. Högsta förvaltningsdomstolen anser dock att kontanberäkning är en bevismetod som normalt är behäftad med betydande osäkerhetsmoment (RÅ 2009 ref. 27). Vid en skönsmässig efterbeskattning är sådan bevisning oftast inte tillräcklig. Har den enskilde invändningar till beräkningarna som inte är helt orealistiska får bevisvärdet anses var begränsat (HFD 2012 ref. 65). Bevisvärdet av en låg bruttovinst kombinerad med en kontanberäkning, som visar brister, bör däremot i många fall kunna vara tillräcklig bevisning för en efterbeskattning.

Bokföringen och deklarationen kan ha ett högt bevisvärde

Bevisvärdet av en lämnad deklaration varierar med hänsyn till hur trovärdig den verkar vara. Inkomst av näringsverksamhet ska beräknas enligt bokföringsmässiga grunder (14 kap. 2 § IL). För den som haft en ordnad bokföring och har följt god redovisningssed ska beräkningen av inkomsten ske med stöd av den redovisade bokföringen. Om deklarationen i övrigt verkar trovärdig anser man att den då har ett betydande bevisvärde. En låg bruttovinst i en bruttovinstkalkyl eller en kalkyl som visar lågt kontantöverskott kan begränsa bevisvärdet av deklarationen.

Vissa andra skriftliga handlingars bevisvärde

Bevisvärdet av olika skriftliga handlingar är av naturliga skäl varierande. Testamenten, bouppteckningar och fastighetskontrakt är exempel på handlingar som upprättas i viss form. Dessa handlingar anses ha ett stort bevisvärde. Samma förhållande gäller tillstånd, förelägganden och andra handlingar som en myndighet har utfärdat. Kontoutdrag, kvitton och liknande handlingar har normalt också ett betydande bevisvärde.

Andra skriftliga handlingars bevisvärde – exempelvis olika typer av avtal - får man bedöma enligt vanliga regler för bl.a. avtalstolkning. Förhållanden vid avtalets tillkomst, handelsbruk och parternas intresse i saken kan oftast ge värdefull information vid bedömningen av en sådan handlings bevisvärde.

Handlingar som den enskilde själv har utfärdat eller av någon som han eller hon har gemensamt intresse som berörs i handlingen har normalt ett lägre bevisvärde än om någon annan har upprättat handlingen.

Referenser inom förvaltningsrätt & förfarande

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt