- Vägledning »

- 2021 »

- Inkomstskatt »

- Näringsverksamhet »

- Underskott »

- Avdrag för tidigare års underskott »

- Begränsad avdragsrätt vid ägarförändringar »

- Koncernbidragsspärren

Koncernbidragsspärren

Koncernbidragsspärren kan bli tillämplig vid ägarförändringar enligt 40 kap. 10 och 14 §§ IL (situation 1 och 4).

- Vad innebär koncernbidragsspärren?

- Turordning: koncernbidragsspärren tillämpas efter beloppsspärren

- Spärrat underskott ingår i fastställt underskott och avdragsrätten prövas följande beskattningsår

- Beräkning av hur stor del av koncernbidragsspärrat underskott som får dras av mot överskott

- Ospärrat underskott dras av innan spärrat underskott får dras av

- Koncernbidragsspärrat underskott får inte dras av mot koncernbidrag från företag som spärren gäller mot

- Koncernbidragsspärrat underskott får dras av mot vissa koncernbidrag

- Ospärrat underskott får dras av mot mottagna koncernbidrag

- Rättsfall: när underskottsföretaget har både ospärrat och spärrat underskott och har mottagit koncernbidrag från olika givare

- Turordning i förhållande till avdrag för negativt räntenetto och kvarstående negativt räntenetto

- Rättsfall: en avsättning till en periodiseringsfond har inte beaktats vid beräkning av överskottet enligt 40 kap. 18 § IL

- Referenser

Nytt: 2021-02-04

Arbete pågår med att uppdatera sidan med ny lagstiftning. Det innebär även att vissa exempel arbetas om.

Nya regler har införts i bland annat 40 kap. 19 a – d §§ IL, som trätt i kraft den 1 januari 2021.

Vad innebär koncernbidragsspärren?

Avsikten med koncernbidragsspärren är att den under en viss tidsperiod ska hindra underskottsföretag från att dra av underskott som finns kvar från tiden före en ägarförändring mot mottagna koncernbidrag. Till skillnad från beloppsspärren innebär koncernbidragsspärren inte att någon del av underskottet faller bort.

Koncernbidragsspärren innebär att underskottsföretaget får dra av ett koncernbidragsspärrat underskott mot överskott i verksamheten motsvarande ”beskattningsårets överskott” som beräknas enligt 40 kap. 18 § första stycket IL. Genom det sätt som överskottet definieras i bestämmelsen reglerar den också turordningen vid tillämpning av koncernbidragsspärren i förhållande till reglerna om begränsad avdragsrätt för negativa räntenetton. Läs om beräkningen av hur stor del av koncernbidragsspärrat underskott som får dras av mot överskott nedan.

Belopp som inte har kunnat dras av mot överskott ett beskattningsår ska dras av det följande beskattningsåret om det inte finns någon begränsning då. Spärren gäller det beskattningsår då ägarförändringen sker och de fem följande beskattningsåren (40 kap. 18 § tredje stycket IL). Det finns ingen bestämmelse som anger att koncernbidragsspärren kan upphöra att gälla vid någon annan, tidigare, tidpunkt. Koncernbidragsspärren fortsätter därför att gälla även om den ägarförändring som medförde att spärren inträdde inte består under hela spärrtiden. Om en koncernbidragsspärr exempelvis inträder p.g.a. att ett underskottsföretag får det bestämmande inflytandet över ett företag (40 kap. 14 § IL) kvarstår alltså spärren under hela perioden även om företaget säljs eller upphör genom fusion innan spärrtidens slut.

Belopp som inte har kunnat dras av mot överskott ett beskattningsår ska dras av det följande beskattningsåret om det inte finns någon begränsning då. Spärren gäller det beskattningsår då ägarförändringen sker och de fem följande beskattningsåren (40 kap. 18 § tredje stycket IL).

Syftet med koncernbidragsspärren är att reducera det skattemässiga värdet av avdraget för underskott genom att skjuta fram möjligheten att utnyttja avdraget (prop. 1993/94:50 s. 259).

Koncernbidragsspärren innebär inte något hinder för underskottsföretaget att ge eller ta emot koncernbidrag, vilket regleras i 35 kap. IL, utan reglerar endast möjligheten för företaget att dra av ett koncernbidragsspärrat underskott mot mottagna koncernbidrag.

Läs om när koncernbidragsspärren ska tillämpas vid ägarförändringssituationer enligt 40 kap. 10 och 14 §§ IL samt att koncernbidragsspärren kan bli tillämplig även om ägarförändringen inte medför att koncernbidragsrätt uppstår vid Situation 1: ett företag får det bestämmande inflytande och Situation 4: ett underskottsföretag eller dess moderföretag får det bestämmande inflytandet.

Turordning: koncernbidragsspärren tillämpas efter beloppsspärren

Det finns en turordning i regeln som innebär att om både beloppsspärren och koncernbidragsspärren är tillämpliga för den aktuella ägarförändringen, så ska koncernbidragsspärren tillämpas på underskott som kvarstår efter att beloppsspärren har tillämpats (40 kap. 18 § andra stycket IL).

Spärrat underskott ingår i fastställt underskott och avdragsrätten prövas följande beskattningsår

Skatteverket anser att ett underskott som är koncernbidragsspärrat ingår i det utrullade underskottet av näringsverksamhet som ska beräknas och fastställas vid den årliga beskattningen. Påföljande beskattningsår ”rullas” detta kvarstående underskott in, och frågan om spärren utgör ett hinder för underskottsföretaget att utnyttja hela eller delar av det inrullade underskottet prövas detta år (se Skatteverkets ställningstagande om beräkning och fastställelse av underskott i näringsverksamhet efter ägarförändring m.m.).

Om underskottsföretaget detta år har fått koncernbidrag från ett företag som spärren gäller mot kan det innebära att koncernbidraget beskattas (helt eller delvis) som överskott av näringsverksamhet samtidigt som ett utrullat underskott av näringsverksamhet (som är föremål för en koncernbidragsspärr) fastställs. Se exempel på när koncernbidragsspärrat underskott inte får dras av mot koncernbidrag nedan.

Beräkning av hur stor del av koncernbidragsspärrat underskott som får dras av mot överskott

Av 40 kap. 18 § första stycket IL framgår hur stor del av ett koncernbidragsspärrat underskott som högst får dras av mot överskott ett visst beskattningsår under spärrtiden. Avdraget begränsas till ett belopp som motsvarar beskattningsårets överskott före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL beräknat utan hänsyn till avdragen för underskott och till mottagna koncernbidrag (40 kap. 18 § första stycket IL). Det innebär att spärrade underskott och mottagna koncernbidrag inte ska ingå i det beräknade ”beskattningsårets överskott”. Vissa koncernbidrag får dock kvittas mot koncernbidragsspärrat underskott (se Koncernbidragsspärrat underskott får dras av mot vissa koncernbidrag nedan).

Utgångspunkten för beräkningen av ”beskattningsårets överskott” är det skattemässiga resultatet där underskottsföretaget förutsätts ha gjort avdrag för tidigare års underskott i sin helhet (d.v.s. utan att beakta spärreglerna för underskott) samt att företaget har gjort avdrag för alla sina ränteutgifter som inte begränsats enligt någon särskild ränteavdragsbegränsning (40 kap. 18 § IL, jfr prop. 2017/18:245 s. 386). Närmare om vad bestämmelsen innebär i sina olika delar samt exempel framgår nedan. Eftersom det är avdragsrätten för koncernbidragsspärrat underskott mot överskott som ska prövas utgår exemplen av pedagogiska skäl från resultatet före det att avdrag har gjorts för tidigare års underskott.

Nedan beskrivs turordningen som finns i förhållande till avdrag för negativt räntenetto och kvarstående negativt räntenetto. Där finns också fyra exempel på beräkning av koncernbidragsspärren när avdragsrätten för negativt räntenetto är begränsad.

Ospärrat underskott dras av innan spärrat underskott får dras av

Beräkningen av hur stort avdrag som får göras för koncernbidragsspärrat underskott baseras på resultatet av näringsverksamheten beräknat enligt 14 kap. 21 § IL. Resultatet ska beräknas genom att intäktsposterna minskas med kostnadsposterna. Bland avdragsposterna ingår bland annat tidigare års underskott (jfr 14 kap. 22 § tredje stycket IL och 40 kap. 2 § IL). Vid den särskilda beräkningen av ”beskattningsårets överskott” som ska göras ska dock spärrat underskott inte ingå och det ska därför återläggas vid beräkningen (40 kap. 18 § första stycket IL). Det innebär att det finns en inbyggd turordning i bestämmelsen som medför att ospärrat underskott alltid ska dras av före koncernbidragsspärrat underskott (jfr Rättsfall: när underskottsföretaget har både ospärrat och spärrat underskott och har mottagit koncernbidrag från olika givare nedan) .

Exempel: ospärrat underskott dras av vid beräkningen av ”beskattningsårets överskott”

AB A har vid ingången av beskattningsår 3 kvarstående underskott från tidigare år på 400 000 kr.

Under beskattningsår 3 förvärvar AB B det bestämmande inflytandet över AB A. Beloppsspärren antas inte vara tillämplig.

Under beskattningsår 3, 4 och 5 uppkommer underskott på 100 000 kr, 200 000 kr och 25 000 kr för respektive beskattningsår.

Vid ingången av beskattningsår 6 har AB A kvarstående underskott på sammanlagt 725 000 kr, varav 400 000 kr omfattas av koncernbidragsspärren. Det koncernbidragsspärrade underskottet på 400 000 kr kan antingen dras av mot överskott i den egna verksamheten eller efter spärrtidens utgång (beskattningsår 9) även mot koncernbidrag från AB B. Innan det koncernbidragsspärrade underskottet (400 000 kr) får dras av mot överskott i den egna verksamheten ska dock ospärrat underskott, i detta fall 325 000 kr, dras av vid beräkningen av ”beskattningsårets överskott”.

För beskattningsår 6 redovisar AB A ett överskott på 450 000 kr före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL samt före avdrag för tidigare års underskott. AB A har inte tagit emot något koncernbidrag och har upplysningsvis rätt till fullt avdrag för sitt negativa räntenetto enligt förenklingsregeln i 24 kap. 24 § andra stycket IL.

AB A ska vid beräkningen dra av ospärrat underskott, 325 000 kr, vilket innebär att ”beskattningsårets överskott” enligt 40 kap. 18 § IL summerar till 125 000 kr. Det innebär att AB A får dra av koncernbidragsspärrat underskott med 125 000 kr mot överskott. Bolagets resultat blir 0 kr samtidigt som det kvarstår ett underskott på 275 000 kr (400 000 kr - 125 000 kr), vilket i sin helhet omfattas av koncernbidragsspärren. Avdragsrätten för det kvarvarande underskottet prövas påföljande beskattningsår.

Koncernbidragsspärrat underskott får inte dras av mot koncernbidrag från företag som spärren gäller mot

Beräkningen av ”beskattningsårets överskott” enligt 40 kap. 18 § första stycket IL ska göras utan hänsyn till mottagna koncernbidrag från företag som spärren gäller mot. Det innebär att sådana koncernbidrag som tagits upp och därför ingår i överskottet ska dras av vid beräkningen.

Exempel: koncernbidragsspärrat underskott får inte dras av mot mottaget koncernbidrag

AB U har beskattningsår 4 ett kvarstående underskott från föregående beskattningsår med 500 000 kr. På grund av en ägarförändring beskattningsår 2 är hela underskottet föremål för en koncernbidragsspärr mot AB A. AB U redovisar ett överskott beskattningsår 4 med 500 000 kr före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL samt före avdrag för tidigare års underskott. I överskottet ingår ett mottaget koncernbidrag från AB A med 500 000 kr. AB U har upplysningsvis rätt till fullt avdrag för sitt negativa räntenetto enligt förenklingsregeln i 24 kap. 24 § andra stycket IL.

Vid den särskilda beräkningen av ”beskattningsårets överskott” som AB U ska göra ska koncernbidraget från AB A inte räknas med, d.v.s. 500 000 kr - 500 000 kr = 0 kr. Eftersom AB U inte har något överskott utöver det mottagna koncernbidraget får det koncernbidragsspärrade underskottet inte utnyttjas till någon del detta år. Årets överskott av näringsverksamhet fastställs därmed till 500 000 kr, vilket motsvarar koncernbidraget. Dessutom kvarstår tidigare års underskott med 500 000 kr vilket fastställs vid beskattningen. Underskottet omfattas i sin helhet av koncernbidragsspärren och avdragsrätten prövas igen påföljande beskattningsår.

Koncernbidragsspärrat underskott får dras av mot vissa koncernbidrag

Vid beräkningen av ”beskattningsårets överskott” enligt 40 kap. 18 § första stycket IL ska vissa mottagna koncernbidrag ingå. Det innebär att koncernbidragsspärrat underskott får dras av mot överskott där sådana koncernbidrag ingår. Det gäller för koncernbidrag som underskottsföretaget har tagit emot från ett företag som redan före ägarförändringen ingick i samma koncern som underskottsföretaget (40 kap. 19 § första meningen IL).

Det finns två undantag då koncernbidrag enligt ovan inte får räknas med i överskottet, d.v.s. inte får kvittas mot ett koncernbidragsspärrat underskott. Det gäller

- då ett företag som inte tillhörde samma koncern före ägarförändringen har gått upp i det företag som lämnat koncernbidraget genom fusion (fusionsregeln)

- till den del koncernbidraget motsvaras av koncernbidrag från något annat företag som inte ingick i samma koncern före ägarförändringen (slussningsregeln) (40 kap. 19 § andra och tredje meningarna IL).

Ovanstående innebär att ett koncernbidragsspärrat underskott får dras av mot överskott där koncernbidrag ingår endast om koncernbidraget faktiskt härrör från ett företag som redan före ägarförändringen ingick i samma koncern som underskottsföretaget. Koncernbidragsspärren omfattar därmed t.ex. koncernbidrag som direkt eller indirekt kommer från det nya moderföretaget och från företag som ingick i samma koncern som det nya moderföretaget före ägarförändringen. Det kan således bli nödvändigt att ”öronmärka” koncernbidrag.

Exempel: bolagsförvärv som omfattar en hel koncern

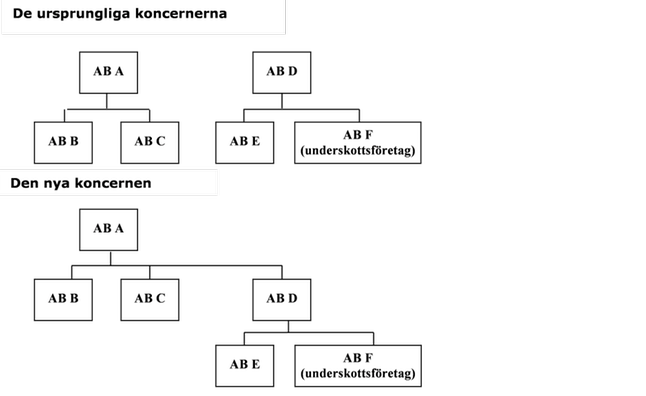

Bilden visar strukturen i de ursprungliga koncernerna respektive den nya koncernen.

En koncern med moderföretaget AB A och dotterföretagen AB B och AB C förvärvar en annan koncern med moderföretaget AB D och dotterföretagen AB E och AB F. AB F är ett underskottsföretag.

Koncernbidragsspärren är inte tillämplig på koncernbidrag från AB D och AB E till AB F. Om koncernbidrag har ”slussats” från AB A, AB B eller AB C via AB D eller AB E är dock spärren tillämplig och hindrar avdrag för det koncernbidragsspärrade underskottet.

Ospärrat underskott får dras av mot mottagna koncernbidrag

Koncernbidragsspärren innebär inte något hinder för underskottsföretaget att dra av underskott som uppkommit efter ägarförändringen, ospärrade underskott, mot mottagna koncernbidrag. Detta innebär att underskottsföretagets fastställda underskott i praktiken rullas framåt i två separata ”fållor”, den ena med koncernbidragsspärrade underskott som inte får utnyttjas mot koncernbidrag förrän efter utgången av spärrtiden, och den andra med ospärrade underskott som uppkommit det beskattningsår då ägarförändringen skedde, eller de därpå följande beskattningsåren (prop. 1993/94:50 s. 327). Den inbyggda turordningen att ospärrat underskott dras av innan spärrat underskott får dras av (se ovan) ska dock beaktas.

Exempel: kan ett ospärrat underskott dras av direkt mot ett mottaget koncernbidrag?

AB U var med om en ägarförändring under beskattningsår 2. Det innebar att underskottet i AB U omfattas av en koncernbidragsspärr mot AB A. Beskattningsår 4 har företaget ett underskott av näringsverksamhet på 900 000 kr, varav 500 000 kr är koncernbidragsspärrat och 400 000 kr är ospärrat. Beskattningsår 5 redovisar företaget ett överskott på 600 000 kr före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL samt före avdrag för tidigare års underskott. I överskottet ingår ett koncernbidrag från AB A på 400 000 kr. AB U har upplysningsvis rätt till fullt avdrag för sitt negativa räntenetto enligt förenklingsregeln i 24 kap. 24 § andra stycket IL

AB U anser att de kan dra av det ospärrade underskottet på 400 000 kr mot det mottagna koncernbidraget på 400 000 kr och att det koncernbidragsspärrade underskottet kan dras av mot den del av överskottet som AB U genererat själv, d.v.s. 200 000 kr.

För att kunna ta ställning till detta behöver man beräkna om någon del av det koncernbidragsspärrade underskottet får dras av mot överskott beskattningsår 5. Vid den särskilda beräkningen av ”beskattningsårets överskott” som AB U ska göra enligt 40 kap. 18 § första stycket IL ska hänsyn inte tas till avdrag för spärrat underskott och inte heller till mottaget koncernbidrag från AB A. Överskottet enligt ovan, 600 000 kr, ska vid beräkningen således minskas med mottaget koncernbidrag på 400 000 kr och med ospärrat underskott från föregående år på 400 000 kr, d.v.s. 600 000 kr - 400 000 kr - 400 000 kr = -200 000 kr. Det innebär att AB U inte redovisar ett ”beskattningsårets överskott” i regelns mening eftersom beräkningen ger ett underskott. Konsekvensen av det är att AB U inte får dra av någon del av det koncernbidragsspärrade underskottet mot överskott detta beskattningsår.

Utformningen av regeln gör det alltså inte möjligt att direkt dra av det ospärrade underskottet mot det mottagna koncernbidraget. Regelns inbyggda turordning måste följas.

Vid beräkningen av det skattemässiga resultatet får AB U därmed endast dra av det ospärrade underskottet på 400 000 kr mot överskottet enligt ovan, 600 000 kr (vilket inkluderar mottaget koncernbidrag med 400 000 kr), och AB U kommer därför att beskattas för ett överskott på 200 000 kr. Tidigare års underskott kvarstår med 500 000 kr vilket fastställs vid beskattningen. Underskottet omfattas i sin helhet av koncernbidragsspärren och avdragsrätten prövas igen vid beskattningen påföljande beskattningsår.

Rättsfall: när underskottsföretaget har både ospärrat och spärrat underskott och har mottagit koncernbidrag från olika givare

Högsta förvaltningsdomstolen har prövat hur bestämmelserna om koncernbidragsspärren i 40 kap. 18–19 §§ IL ska tolkas när ett underskottsföretag får koncernbidrag både från företag som ingick i samma koncern före ägarförändringen (”gamla” företag) och från företag som inte tillhörde koncernen före denna tidpunkt (”nya” företag).

I det aktuella fallet hade underskottsföretaget ett eget skattemässigt resultat för beskattningsåret som var negativt, utan att man beaktat koncernbidrag som företaget mottagit. Frågan som prövades var om bestämmelserna ska tolkas så att underskottsföretaget först kan kvitta årets negativa resultat (ospärrat underskott) mot koncernbidrag från ”nya” företag, för att möjliggöra att det koncernbidragsspärrade underskottet sedan kan dras av mot koncernbidrag från ”gamla” företag. Eftersom koncernbidragsspärren är utformad så att det i lagtexten anges en beloppsmässig gräns för hur stor del av ett koncernbidragsspärrat underskott som får dras av, ansåg Högsta förvaltningsdomstolen att en sådan tolkning inte stämmer överens med lagtextens ordalydelse. Denna beloppsgräns är ett överskott som har beräknats på ett visst sätt. I detta överskott får koncernbidrag från ”gamla” men inte från ”nya” företag räknas in. Domstolen ansåg att bestämmelserna inte ger utrymme för att koncernbidrag som underskottsföretaget tar emot från ”nya” företag beaktas då man beräknar överskottet (RÅ 2008 ref. 69).

Exempel: underskottsföretaget har både koncernbidragsspärrat och ospärrat underskott och tar emot koncernbidrag från olika givare

AB U har underskott från tidigare beskattningsår på totalt 500 000 kr. Eftersom AB U var med om en ägarförändring för två år sedan så är 400 000 kr av underskottet koncernbidragsspärrat och resterande 100 000 kr ospärrat.

AB U redovisar ett överskott på 300 000 kr före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL samt före avdrag för tidigare års underskott. AB U har upplysningsvis rätt till fullt avdrag för sitt negativa räntenetto enligt förenklingsregeln i 24 kap. 24 § andra stycket IL. I överskottet på 300 000 kr ingår koncernbidrag som AB U har tagit emot från ”gamla” företag med 200 000 kr och från ”nya” företag med 150 000 kr. Det innebär att verksamheten i AB U har ett underskott på 50 000 kr detta beskattningsår (300 000 kr - 200 000 kr - 150 000 kr).

Enligt 40 kap. 18–19 §§ IL, och den tolkning av reglerna som Högsta förvaltningsdomstolen har gjort i RÅ 2008 ref. 69, ska man beräkna om någon del av det koncernbidragsspärrade underskottet ska dras av mot överskott vid beskattningen detta år enligt följande:

I ”beskattningsårets överskott” får koncernbidrag från ”gamla” men inte från ”nya” företag räknas in och dessutom ska ospärrat men inte koncernbidragsspärrat underskott minska överskottet. Det innebär att överskottet enligt ovan (300 000 kr) ska minskas med koncernbidrag från ”nya” företag (150 000 kr) och minskas med ospärrade underskott från tidigare år (100 000 kr). Beräkningen (300 000 kr - 150 000 kr - 100 000 kr) ger ett överskott på 50 000 kr. Eftersom beräkningen av ”beskattningsårets överskott” resulterat i ett överskott på 50 000 kr, får 50 000 kr av det spärrade underskottet dras av detta år.

Vid beräkningen av det skattemässiga resultatet ska överskottet enligt ovan, 300 000 kr, minskas med ospärrat underskott från tidigare beskattningsår, 100 000 kr, och den del av det koncernbidragsspärrade underskottet från tidigare beskattningsår som får dras av mot överskott detta beskattningsår, 50 000 kr. Överskottet som AB U ska beskattas för är därefter 150 000 kr (300 000 kr - 100 000 kr - 50 000 kr), vilket motsvarar det koncernbidrag man har tagit emot från ”nya” företag.

Beskattningsårets underskott av näringsverksamhet beräknas och fastställs till 350 000 kr (kvarstående underskott från föregående år 500 000 kr - utnyttjat ospärrat underskott 100 000 kr - utnyttjat koncernbidragsspärrat underskott 50 000 kr), vilket i sin helhet är koncernbidragsspärrat. Avdragsrätten för underskottet prövas påföljande beskattningsår.

Turordning i förhållande till avdrag för negativt räntenetto och kvarstående negativt räntenetto

I koncernbidragsspärren finns en turordningsregel inbyggd som innebär att koncernbidragsspärren ska tillämpas före reglerna om begränsad avdragsrätt för negativa räntenetton. Beräkningen av hur stor del av koncernbidragsspärrat underskott som får dras av mot överskott utgår från beskattningsårets överskott före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och avdrag för kvarstående negativt räntenetto enligt 24 kap. 26 § IL (40 kap. 18 § första stycket IL). I praktiken innebär det att ett underskottsföretag vid tillämpning av koncernbidragsspärren ska beräkna ”beskattningsårets överskott” enligt bestämmelsen som om företaget gör avdrag för innevarande års negativa räntenetto i sin helhet, förutsatt att avdragsrätten inte begränsas enligt någon särskild ränteavdragsbegränsning (prop. 2017/18:245 s. 116 och s. 386).

Orsaken till turordningen är att både beräkningen av avdragsunderlaget för negativt räntenetto och beräkningen av hur stort avdrag för koncernbidragsspärrat underskott ett underskottsföretag får göra mot överskott utgår från det skattemässiga resultatet. För att kunna bestämma storleken på avdraget för koncernbidragsspärrat underskott behöver man veta ränteavdragets storlek och för att veta ränteavdragets storlek behöver man veta storleken på avdraget för tidigare års underskott. Av förarbetena framgår att det därför är nödvändigt med en viss turordning mellan dessa regler eftersom de på samma gång utgår från och påverkar det skattemässiga resultatet av näringsverksamheten (prop. 2017/18:245 s. 114–117).

Lagstiftaren uttalar att nackdelen med förslaget är att ett underskottsföretag som inte får fullt avdrag för sitt negativa räntenetto och som har ett överskott som uppkommit i verksamheten inte fullt ut kan använda tidigare års underskott mot ett sådant överskott (prop. 2017/18:245 s. 116). Det innebär att ett icke avdragsgillt negativt räntenetto som medför ett överskott kommer att beskattas trots att underskottsföretaget har kvarstående koncernbidragsspärrade underskott. Detta gäller även om underskottsföretaget inte har mottagit något koncernbidrag från företag som spärren gäller mot.

Nedan ges fyra exempel på beräkning av koncernbidragsspärren och avdraget för negativt räntenetto för att illustrera hur turordningen fungerar vid olika förutsättningar.

Exempel: hela underskottet är koncernbidragsspärrat, koncernbidrag har inte mottagits och avdraget för negativt räntenetto är begränsat

AB A har beskattningsår 2 ett kvarstående underskott från föregående år på 1 100 000 kr. På grund av en ägarförändring beskattningsår 1 är hela underskottet föremål för en koncernbidragsspärr. AB A redovisar ett överskott beskattningsår 2 med 500 000 kr före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL samt före avdrag för tidigare års underskott. I överskottet på 500 000 kr ingår att värdeminskningsavdrag på 150 000 kr och fullt avdrag för negativt räntenetto på 350 000 kr har gjorts. AB A har inte mottagit något koncernbidrag.

AB A beräknar först hur stor del av det koncernbidragsspärrade underskottet som får dras av mot överskott detta beskattningsår, för att sedan kunna beräkna avdragsunderlaget och avdragsutrymmet för negativt räntenetto.

Överskottet på 500 000 kr enligt ovan utgör bolagets ”beskattningsårets överskott”, eftersom någon korrigering inte behöver göras för ospärrat underskott eller mottaget koncernbidrag. Det innebär att 500 000 kr av det spärrade underskottet (av totalt 1 100 000 kr) får dras av mot överskott detta år.

Vid beräkningen av avdragsunderlaget för negativt räntenetto får alltså 500 000 kr av det spärrade underskottet från beskattningsår 1 dras av från överskottet 500 000 kr, d.v.s. beräkningen av underlaget så här långt summerar till 0 kr. Efter övriga korrigeringar enligt 24 kap. 25 § första stycket IL (ökning med värdeminskningsavdrag på 150 000 kr och negativt räntenetto på 350 000 kr) beräknas avdragsunderlaget till 500 000 kr. Det innebär att avdragsutrymmet är 150 000 kr (500 000 kr x 30 procent) och AB A får därför inte avdrag för 200 000 kr (350 000 kr - 150 000 kr) av sitt negativa räntenetto (exemplet bortser från förenklingsregeln i 24 kap. 24 § andra stycket IL). Det negativa räntenetto som inte får dras av detta beskattningsår får sparas och dras av (kvarstående negativt räntenetto) inom sex år förutsatt att avdragsutrymme finns.

Vid beräkningen av det skattemässiga resultatet för beskattningsår 2 ska överskottet enligt ovan (500 000 kr) minskas med den del av det spärrade underskottet som får dras av mot överskott, d.v.s. 500 000 kr (av totalt 1 100 000 kr). Icke avdragsgillt negativt räntenetto ska återläggas med 200 000 kr. Årets överskott summerar därefter till 200 000 kr (500 000 kr - 500 000 kr + 200 000 kr). På grund av den turordning som finns i förhållande till reglerna om avdrag för negativt räntenetto får det koncernbidragsspärrade underskottet inte dras av med mer än 500 000 kr detta år, varför överskottet som motsvarar icke avdragsgillt räntenetto (200 000 kr) beskattas. Dessutom kvarstår ett underskott från tidigare år på 600 000 kr (1 100 000 kr - 500 000 kr) vilket fastställs vid beskattningen. Underskottet omfattas i sin helhet av koncernbidragsspärren och avdragsrätten prövas igen påföljande beskattningsår.

Exempel: både koncernbidragsspärrat och ospärrat underskott finns, koncernbidrag har inte mottagits och avdraget för negativt räntenetto är begränsat

AB A har beskattningsår 4 ett kvarstående underskott från föregående år på 1 050 000 kr, varav 600 000 kr är föremål för en koncernbidragsspärr efter ägarförändringen beskattningsår 1 (se exemplet ovan) och 450 000 kr är ospärrat. AB A redovisar ett överskott beskattningsår 4 med 400 000 kr före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL samt före avdrag för tidigare års underskott. I överskottet på 400 000 kr ingår att värdeminskningsavdrag på 150 000 kr och fullt avdrag för negativt räntenetto på 300 000 kr har gjorts. AB A har inte mottagit något koncernbidrag.

AB A beräknar först hur stor del av det koncernbidragsspärrade underskottet som får dras av mot överskott detta beskattningsår, för att sedan kunna beräkna avdragsunderlaget och avdragsutrymmet för negativt räntenetto.

I ”beskattningsårets överskott” ska hänsyn tas till ospärrat underskott varför 450 000 kr ska minska överskottet. Beräkningen visar ett underskott med 50 000 kr (400 000 kr – 450 000 kr) varför ingen del av det spärrade underskottet (600 000 kr) får dras av mot överskott detta år.

Vid beräkningen av avdragsunderlaget för negativt räntenetto får alltså endast det ospärrade underskottet på 450 000 kr dras av från överskottet 400 000 kr, d.v.s. beräkningen av underlaget så här långt summerar till - 50 000 kr. Enligt 24 kap. 25 § andra stycket IL ska då 50 000 kr öka avdragsunderlaget, vilket innebär att avdragsunderlaget så här långt summerar till 0 kr. Efter övriga korrigeringar enligt 24 kap. 25 § första stycket IL (ökning med värdeminskningsavdrag på 150 000 kr och negativt räntenetto på 300 000 kr) beräknas avdragsunderlaget till 450 000 kr. Det innebär att avdragsutrymmet är 135 000 kr (450 000 kr x 30 procent) och AB A får därför inte avdrag för 165 000 kr (300 000 kr - 135 000 kr) av sitt negativa räntenetto (exemplet bortser från förenklingsregeln i 24 kap. 24 § andra stycket IL). Det negativa räntenetto som inte får dras av detta beskattningsår får sparas och dras av (kvarstående negativt räntenetto) inom sex år förutsatt att avdragsutrymme finns.

Vid beräkningen av det skattemässiga resultatet för beskattningsår 4 ska överskottet enligt ovan (400 000 kr) minskas med ospärrat underskott (450 000 kr) och icke avdragsgillt negativt räntenetto ska återläggas med 165 000 kr. Årets överskott summerar därefter till 115 000 kr (400 000 kr - 450 000 kr + 165 000 kr). På grund av den turordning som finns i förhållande till reglerna om avdrag för negativt räntenetto får det koncernbidragsspärrade underskottet inte dras av alls detta år, varför överskottet som motsvarar icke avdragsgillt räntenetto som inte dragits av mot ospärrat underskott (115 000 kr) beskattas. Dessutom kvarstår underskott från tidigare år på 600 000 kr vilket fastställs vid beskattningen. Underskottet omfattas i sin helhet av koncernbidragsspärren och avdragsrätten prövas igen påföljande beskattningsår.

Exempel: hela underskottet är koncernbidragsspärrat, koncernbidrag har mottagits och avdraget för negativt räntenetto är begränsat

AB B har beskattningsår 3 ett kvarstående underskott från föregående beskattningsår på 2 000 000 kr. På grund av en ägarförändring beskattningsår 1 är hela underskottet föremål för en koncernbidragsspärr mot AB A. AB B redovisar ett överskott beskattningsår 3 på 800 000 kr före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL samt före avdrag för tidigare års underskott. I överskottet ingår ett mottaget koncernbidrag från AB A på 200 000 kr och att värdeminskningsavdrag på 200 000 kr samt fullt avdrag för negativt räntenetto på 300 000 kr har gjorts.

AB B beräknar först hur stor del av det koncernbidragsspärrade underskottet som får dras av mot överskott detta beskattningsår, för att sedan kunna beräkna avdragsunderlaget och avdragsutrymmet för negativt räntenetto.

I ”beskattningsårets överskott” får koncernbidrag från AB A inte räknas in. Det innebär att överskottet enligt ovan (800 000 kr) ska minskas med koncernbidraget på 200 000 kr, och blir då 600 000 kr. Vidare innebär det att 600 000 kr av det spärrade underskottet får dras av mot överskott detta år.

Vid beräkningen av avdragsunderlaget för negativt räntenetto får alltså 600 000 kr av det spärrade underskottet från beskattningsår 3 dras av, vilket innebär att underlaget så här långt är 200 000 kr (800 000 kr – 600 000 kr). Efter övriga korrigeringar enligt 24 kap. 25 § första stycket IL (ökning med värdeminskningsavdrag på 200 000 kr och negativt räntenetto på 300 000 kr) beräknas avdragsunderlaget till 700 000 kr. Det innebär att avdragsutrymmet är 210 000 kr (700 000 kr x 30 procent) och AB B får därför inte avdrag för 90 000 kr (300 000 kr – 210 000 kr) av sitt negativa räntenetto (exemplet bortser från förenklingsregeln i 24 kap. 24 § andra stycket IL). Det negativa räntenetto som inte får dras av detta beskattningsår får sparas och dras av (kvarstående negativt räntenetto) inom sex år förutsatt att avdragsutrymme finns.

Vid beräkningen av det skattemässiga resultatet för beskattningsår 3 ska överskottet enligt ovan (800 000 kr) minskas med den del av det spärrade underskottet som får dras av mot överskott, d.v.s. 600 000 kr (av totalt 2 000 000 kr). Icke avdragsgillt negativt räntenetto ska återläggas med 90 000 kr. Årets överskott summerar därefter till 290 000 kr, vilket motsvarar mottaget koncernbidrag (200 000 kr) och icke avdragsgillt räntenetto (90 000 kr). På grund av den turordning som finns i förhållande till reglerna om avdrag för negativt räntenetto får det koncernbidragsspärrade underskottet inte dras av med mer än 600 000 kr detta år, varför överskottet som motsvarar icke avdragsgillt räntenetto (90 000 kr) beskattas. Dessutom kvarstår ett underskott från tidigare år på 1 400 000 kr (2 000 000 kr – 600 000 kr) vilket fastställs vid beskattningen. Underskottet omfattas i sin helhet av koncernbidragsspärren och avdragsrätten prövas igen påföljande beskattningsår.

Exempel: både koncernbidragsspärrat och ospärrat underskott finns, koncernbidrag har mottagits från olika givare och avdraget för negativt räntenetto är begränsat

AB U har underskott från tidigare beskattningsår på totalt 500 000 kr. Eftersom AB U var med om en ägarförändring för två år sedan så är 400 000 kr av underskottet koncernbidragsspärrat och resterande 100 000 kr ospärrat.

AB U redovisar ett överskott på 300 000 kr före avdrag för negativt räntenetto enligt 24 kap. 24 § IL och kvarstående negativt räntenetto enligt 24 kap. 26 § IL samt före avdrag för tidigare års underskott. I detta överskott ingår koncernbidrag som AB U har tagit emot från företag som ingick i samma koncern som AB U före ägarförändringen (”gamla” företag) på 200 000 kr och från företag som inte ingick i samma koncern som AB U före ägarförändringen (”nya” företag) med 150 000 kr. Det innebär att verksamheten i AB U har ett underskott på 50 000 kr detta beskattningsår (300 000 kr - 200 000 kr - 150 000 kr). I överskottet (300 000 kr) ingår också att värdeminskningsavdrag på 100 000 kr och fullt avdrag för negativt räntenetto på 200 000 kr har gjorts.

AB U beräknar först hur stor del av det koncernbidragsspärrade underskottet som får dras av mot överskott detta beskattningsår, för att sedan kunna beräkna avdragsunderlaget och avdragsutrymmet för negativt räntenetto.

Enligt 40 kap. 18–19 §§ IL, och den tolkning av reglerna som Högsta förvaltningsdomstolen har gjort i RÅ 2008 ref. 69 (se Rättsfall: när underskottsföretaget har både ospärrat och spärrat underskott och har mottagit koncernbidrag från olika givare ovan), ska man beräkna om någon del av det koncernbidragsspärrade underskottet ska dras av mot överskott vid beskattningen detta år enligt följande:

I ”beskattningsårets överskott” får koncernbidrag från ”gamla” men inte från ”nya” företag räknas in och dessutom ska ospärrat men inte koncernbidragsspärrat underskott minska överskottet. Det innebär att överskottet enligt ovan (300 000 kr) ska minskas med koncernbidrag från ”nya” företag (150 000 kr) och minskas med ospärrade underskott från tidigare år (100 000 kr). Beräkningen (300 000 kr – 150 000 kr – 100 000 kr) ger ett överskott på 50 000 kr. Eftersom beräkningen av ”beskattningsårets överskott” resulterat i ett överskott på 50 000 kr, får 50 000 kr av det spärrade underskottet dras av detta år.

Vid beräkningen av avdragsunderlaget för negativt räntenetto ska överskottet enligt ovan (300 000 kr) minskas med det ospärrade underskottet från föregående beskattningsår på 100 000 kr och enligt ovan 50 000 kr av det spärrade underskottet från föregående beskattningsår (p.g.a. turordningen i förhållande till koncernbidragsspärren). Det innebär att beräkningen så här långt summerar till 150 000 kr. Efter övriga korrigeringar enligt 24 kap. 25 § första stycket IL (ökning med värdeminskningsavdrag på 100 000 kr och negativt räntenetto på 200 000 kr) beräknas avdragsunderlaget till 450 000 kr. Det innebär att avdragsutrymmet är 135 000 kr (450 000 kr x 30 procent) och AB U får därför inte avdrag för 65 000 kr (200 000 kr - 135 000 kr) av sitt negativa räntenetto (exemplet bortser från förenklingsregeln i 24 kap. 24 § andra stycket IL). Det negativa räntenetto som inte får dras av detta beskattningsår får sparas och dras av (kvarstående negativt räntenetto) inom sex år förutsatt att avdragsutrymme finns.

Vid beräkningen av det skattemässiga resultatet ska överskottet enligt ovan, 300 000 kr, minskas med ospärrat underskott från tidigare beskattningsår, 100 000 kr, och den del av det koncernbidragsspärrade underskottet från tidigare beskattningsår som får dras av mot överskott detta beskattningsår, 50 000 kr. Dessutom ska man återlägga icke avdragsgillt negativt räntenetto med 65 000 kr. Överskottet är därefter 215 000 kr (300 000 kr - 100 000 kr - 50 000 kr + 65 000 kr), vilket motsvarar det koncernbidrag som man har tagit emot från ”nya” företag (150 000 kr) samt icke avdragsgillt räntenetto (65 000 kr). På grund av den turordning som finns i förhållande till reglerna om avdrag för negativt räntenetto får det koncernbidragsspärrade underskottet inte dras av med mer än 50 000 kr detta år, varför överskottet som motsvarar icke avdragsgillt räntenetto (65 000 kr) beskattas.

Beskattningsårets underskott av näringsverksamhet beräknas och fastställs till 350 000 kr (kvarstående underskott från föregående år 500 000 kr - utnyttjat ospärrat underskott 100 000 kr - utnyttjat koncernbidragsspärrat underskott 50 000 kr), vilket i sin helhet är koncernbidragsspärrat. Avdragsrätten för underskottet prövas igen påföljande beskattningsår.

Rättsfall: en avsättning till en periodiseringsfond har inte beaktats vid beräkning av överskottet enligt 40 kap. 18 § IL

Kammarrätten har inte beaktat avdrag för en avsättning till en periodiseringsfond vid beräkningen av det överskott som ett underskottsföretag får dra av ett koncernbidragsspärrat underskott mot, enligt 40 kap 18 § IL (KRNJ 2013-03-13, mål nr 846-12).

Företaget hade gjort en avsättning till en periodiseringsfond med 25 procent av ett koncernbidrag som företaget tagit emot. Företaget skulle ta upp koncernbidraget till beskattning eftersom det inte fick kvittas mot företagets koncernbidragsspärrade underskott. Enligt lagtexten i 40 kap. 18 § IL ska ”beskattningsårets överskott” beräknas utan hänsyn till avdragen för underskott och till sådana mottagna koncernbidrag som ska tas upp enligt 35 kap. IL. Kammarrättens uppfattning är att eftersom man inte ska beakta koncernbidraget när man beräknar överskottet så ska man inte heller beakta resultatdispositioner som inte hade kunnat göras utan att detta koncernbidrag påverkat överskottet. Skatteverket anser att kammarrättens dom är riktig och har inte överklagat den.

Referenser på sidan

Domar & beslut

Lagar & förordningar

Propositioner

- Proposition 1993/94:50 Fortsatt reformering av företagsbeskattningen [1] [2]

- Proposition 2017/18:245 Nya skatteregler för företagssektorn [1] [2] [3] [4] [5]

Ställningstaganden

- Beräkning och fastställelse av underskott i näringsverksamhet efter ägarförändring m.m. [1]

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt