OBS: Detta är utgåva 2023.11. Sidan är avslutad 2023.

- Vägledning »

- 2023 »

- Andra ämnesområden »

- Omställningsstöd med anledning av corona »

- Omställningsstöd med anledning av corona – maj 2020–juli 2020 »

- Vad krävs för att stödet ska kunna lämnas? »

- Vad menas med nettoomsättning?

Vad menas med nettoomsättning?

När reglerna om omställningsstöd ska tillämpas är begreppet nettoomsättning helt avgörande. Det är i huvudsak samma definition som i BFL och ÅRL. Skillnaden är att endast intäkter hänförliga till en näringsverksamhet som bedrivs i Sverige ingår samtidigt som intäkter från finansiella instrument och valutahandel inte ingår i begreppet.

Nettoomsättning enligt FOM2

Med nettoomsättning menas intäkter från sålda varor och utförda tjänster som ingår i företagets normala verksamhet med avdrag för lämnade rabatter, mervärdesskatt och annan skatt som är direkt knuten till omsättningen. Detta under förutsättning att intäkterna är hänförliga till en näringsverksamhet som bedrivs i Sverige, och att intäkterna inte kommer från finansiella instrument och valutahandel (7 § första stycket FOM2).

Begreppet nettoomsättning i 7 § FOM2 är i huvudsak detsamma som i 1 kap. 2 § första stycket 10 BFL och 1 kap. 3 § första stycket 3 ÅRL (se motivuttalande till 5 § FOM i Fm 2020:8 s. 9).

Om nettoomsättningen för en stödperiod eller en referensperiod är negativ, ska nettoomsättningen för den perioden anses vara 0 kr (7 § fjärde stycket FOM2).

Intäkterna måste vara hänförliga till näringsverksamhet i Sverige

Det är bara intäkter som är hänförliga till näringsverksamhet som bedrivs i Sverige som får räknas med i nettoomsättningen (7 § FOM2). För ett utländskt företag innebär detta att en bedömning måste göras av vilka intäkter som ska anses hänförliga till Sverige respektive till utlandet. För ett svenskt företag med verksamhet utomlands måste en motsvarande bedömning göras. Bedömningen av vilka intäkter som ska anses hänförliga till verksamhet i Sverige respektive i utlandet görs med utgångspunkt i OECD:s tillvägagångssätt i fråga om vinstallokering till fasta driftställen (se motivuttalande till 5 § FOM i Fm 2020:8 s. 9).

Intäkterna får inte komma från finansiella instrument och valutahandel

Av förordningsmotiven till FOM framgår att med finansiella instrument avses i detta sammanhang samma sak som i 4 kap. 14 a och 14 c §§ ÅRL (se motivuttalande till 5 § FOM i Fm 2020:8 s. 9). Det innebär att intäkter från derivatinstrument och andra finansiella instrument (jfr 4 kap. 14 a § ÅRL) inte ska räknas in i nettoomsättningen. Avtal som avser råvaror och stapelvaror och som ger endera parten rätt att reglera avtalet med kontanter eller med något annat finansiellt instrument anses också som derivatinstrument, och sådana intäkter ska inte heller räknas in i nettoomsättningen. Det gäller dock inte om avtalet

- ingicks för att täcka företagets förväntade behov av inköp försäljning eller egen förbrukning av rå- och stapelvaror

- även efter avtalets ingående har tillgodosett detta behov

- utformades för detta ändamål när det ingicks

- förväntas regleras genom leverans av varan (jfr 4 kap. 14 c § ÅRL).

Bakgrunden till att intäkter som är hänförliga till finansiella instrument inte ska ingå i nettoomsättningen är att hos företag som bedriver s.k. värdepappersrörelse kan den redovisade nettoomsättningen helt eller delvis innefatta intäkter som består av försäljning av finansiella instrument. Ett sådant företags eventuella omsättningstapp bör som utgångspunkt inte anses vara orsakad av effekterna av spridningen av sjukdomen covid-19, varför det därför uttryckligen bör regleras att försäljningar av finansiella instrument inte ska beaktas vid beräkningen av ett företags nettoomsättning (PM Omställningsstöd till företag som fått minskad omsättning på grund av coronaviruset, Fi2020/02322/S2, s. 44).

Enligt Skatteverket får inte finansiella instrument ingå i nettoomsättningen om de finansiella instrumenten innehas kortsiktigt för t.ex. handelsändamål, och kan redovisas som omsättning. Dessa finansiella instrument ska inte ingå i begreppet nettoomsättning enligt förordningen på samma sätt som andra innehav av finansiella instrument som felaktigt bokförts som nettoomsättning och av den anledningen inte ingår i förordningens begrepp nettoomsättning.

Enligt förordningen får inte heller intäkter från valutahandel ingå i nettoomsättningen (7 § FOM2).

Nytt: 2021-09-16

Valutaväxlingsverksamhet

Kammarrätten har kommit fram till att omsättning av valutaväxling över disk, där omsättningen till största delen kommer från avgifter för att växla resevaluta, inte utgör valutahandel vid prövningen av rätten till omställningsstöd för stödperioden mars och april 2020 (FOM1) (KRNS 2021-05-24, mål nr 8524-20). Omsättning från sådan valutaväxlingsverksamhet får därför räknas in i nettoomsättningen som ligger till grund för omställningsstöd. Dock gäller att om företaget som bedriver sådan valutaväxlingsverksamhet är ett kreditinstitut eller värdepappersbolag som lagen (1995:1559) om årsredovisning i kreditinstitut och värdepappersbolag (ÅRKL) tillämpas på, eller är en utländsk juridisk person av motsvarande slag som bedriver verksamhet i Sverige genom en filial, har företaget inte rätt till omställningsstöd enligt FOM3 eller FOM-S (6 § 7 FOM3, fr.o.m. den 2 juli 2021 6 § 6 FOM3 och 6 § 5 FOM-S).

Även om valutaväxlingsföretaget inte är ett sådant företag som ÅRKL tillämpas på kan beviljande av omställningsstöd strida mot EU:s statsstödsregler. Förvaltningsrätten har för stödperioden juni och juli 2020 (FOM2) kommit fram till att ett renodlat växlingsföretag är ett finansiellt institut i den mening som avses i kommissionens beslut om godkännande av stödåtgärden i ärende SA.58822 (2020/N) och att det skulle strida mot EU:s statsstödsregler att betala ut omställningsstöd till företaget (Förvaltningsrätten i Stockholm 2021-05-27, mål nr 1217-21 och 1237-21). Skatteverket instämmer i förvaltningsrättens bedömning.

Skatteverket uppfattar att förvaltningsrätten gjort bedömningen att valutaväxlingsverksamhet i sig innefattas i begreppet ”financial institutions” i den mening som avses i kommissionens beslut, utan beaktande av att sökanden i det fallet var en bank. Även i kommissionens beslut som godkänt omställningsstöden enligt FOM3 (SA.60275 [2021/N]) och FOM-S (SA.59609 [2021/N]) framgår att ”financial institutions” undantas från stödordningarna. Skatteverket anser att begreppet ”financial institutions” enligt dessa beslut ska tolkas på samma sätt som förvaltningsrätten tolkat begreppet enligt kommissionens beslut avseende stödperioden juni och juli 2020 (FOM2). Att bevilja omställningsstöd enligt FOM3 och FOM-S till företag som bedriver valutaväxlingsverksamhet, även om det inte är ett sådant företag som ÅRKL tillämpas på, skulle på motsvarande sätt som förvaltningsrätten kommit fram till i domen ovan avseende juni och juli 2020 (FOM2) därmed strida mot EU:s statsstödsregler.

Sammanfattning:

- FOM 1 och FOM2 för perioden maj 2020: Omsättning från valutaväxling ingår i nettoomsättningen i enlighet med den bedömning kammarrätten gjort i domen ovan.

- FOM 2 för perioden juni och juli 2020: Växlingsföretaget ska inte beviljas omställningsstöd med hänvisning till EU:s statsstödsregler på motsvarande sätt som förvaltningsrätten gjort i domen ovan och det SA-beslut som ligger till grund för stödperioden. Det gäller oavsett om företaget som bedriver växlingsverksamhet är ett sådant företag som ÅRKL tillämpas på eller inte.

- FOM3 och FOM-S: Om företaget som bedriver valutaväxlingsverksamhet är ett sådant företag som ÅRKL tillämpas på har företaget inte rätt till stöd enligt förordningen.

- FOM3 och FOM-S: Om företaget som bedriver valutaväxlingsverksamhet inte är ett sådant företag som ÅRKL tillämpas på ska företaget inte beviljas omställningsstöd med hänvisning till EU:s statsstödsregler på motsvarande sätt som förvaltningsrätten gjort i domen ovan och det SA-beslut som ligger till grund för den stödperiod som är aktuell i ärendet.

Nettoomsättning för ideella föreningar, stiftelser och trossamfund

Även för ideella föreningar, stiftelser och registrerade trossamfund avses bara sådan nettoomsättning som utgör näringsverksamhet enligt 13 kap. 1 § IL. Skattskyldigheten för näringsverksamheten har ingen betydelse i detta sammanhang. Däremot ska omsättning i ideell verksamhet inte medräknas.

Med nettoomsättning menas intäkter av sålda varor och utförda tjänster. Enligt Skatteverkets uppfattning innebär det att exempelvis bidrag och gåvor inte ingår i nettoomsättningen även om de är hänförliga till en näringsverksamhet.

Intäkter av rättighetsupplåtelser, till exempel tv-sändningar av idrottsevenemang, får anses ingå i nettoomsättningen.

Hyresstöd ska ingå i hyresvärdens nettoomsättning

Det har reglerats särskilt att sådant hyresstöd som en hyresvärd har tagit emot enligt förordning (2020:237) om statligt stöd när vissa lokalhyresgäster får rabatt på hyran, ska ingå i hyresvärdens nettoomsättning för den månad som stödet avser. Eftersom det endast är hyresrabatter för perioden april–juni 2020 som kan ge rätt till hyresstöd påverkas inte beräkningen av nettoomsättningen för juli 2020 (7 § tredje stycket FOM2).

Exempel: beräkning av nettoomsättning

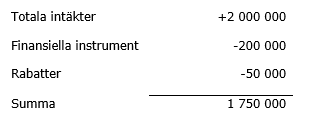

Ett företag har för stödperioden maj 2020 haft totala intäkter på 2 000 000 kr exklusive moms. Detta belopp består av intäkter från sålda varor och tjänster med 1 800 000 kr och intäkter från finansiella instrument med 200 000 kr. Företaget har lämnat rabatter för perioden med 50 000 kr exklusive mervärdesskatt.

Nettoomsättningen ska beräknas på följande sätt:

Företagets nettoomsättning är då 1 750 000 kr för stödperioden maj 2020 i enlighet med 7 § FOM2.

Periodisering av intäkter

En intäkt ska anses hänförlig till den månad som den hade ansetts belöpa sig på om varje kalendermånad hade utgjort ett separat räkenskapsår för företaget (7 § andra stycket FOM2).

Företaget ska vid beräkningen av omställningsstödet periodisera de intäkter som är hänförliga till stödperioden respektive referensperioden genom att använda de redovisningsprinciper som företaget tillämpade för det räkenskapsår som avslutades närmast före den 1 januari 2020. Företaget ska alltså använda samma val av redovisningsregler som företaget gjorde i den senaste årsredovisningen eller årsbokslutet.

Periodiseringsregeln i 7 § FOM2 innebär exempelvis att företag vid beräkningen av nettoomsättningen för en viss månad ska beakta upplupna intäkter och förutbetalda intäkter till den del detta krävs enligt de redovisningsregler som företaget tillämpade för föregående räkenskapsår (se motivuttalande till 5 § FOM i Fm 2020:8 s. 9).

Exempel: periodisering av intäkter i ett företag med kontantmetoden

Ett företag som använder den s.k. kontantmetoden (dessa företag tillämpar ofta bokslutsmetoden i momshänseende) i 5 kap 2 § BFL får dröja med att bokföra affärshändelser tills betalning sker. Vid räkenskapsårets utgång ska samtliga obetalda fordringar och skulder bokföras.

Ett företag har under juni och juli 2020 fakturerat utförda tjänster med 200 000 kr. Fakturorna är hänförliga till arbeten som utförts under perioden juni och juli 2020. Av dessa har de fått betalt 150 000 kr som har intäktsförts i bokföringen. De återstående 50 000 kr utgör en fordran som de ännu inte bokfört. Eftersom företaget när det beräknar sina intäkter vid ansökan om omställningsstöd ska periodisera sina intäkter på samma sätt som när det upprättar ett årsbokslut, så ska även de tidigare inte bokförda fordringarna räknas med. Företagets intäkter för perioden juni och juli 2020 är därför 200 000 kr.

Kompletterande information

Referenser på sidan

Domar & beslut

- Förvaltningsrätten i Stockholm 2021-05-27, mål nr 1217-21 och 1237-21 [1]

- KRNS 2021-05-24, mål nr 8524-20 [1]

Lagar & förordningar

- Bokföringslag (1999:1078) [1]

- Förordning (2020:237) om statligt stöd när vissa lokalhyresgäster får rabatt på hyran [1]

- Förordning (2020:838) om omställningsstöd för maj-juli 2020 [1] [2] [3] [4] [5] [6]

- Inkomstskattelag (1999:1229) [1]

- Årsredovisningslag (1995:1554) [1] [2]

Propositioner

Övrigt

- PM Omställningsstöd till företag som fått minskad omsättning på grund av coronaviruset, Fi2020/02322/S2 [1]

Referenser inom andra ämnesområden

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt