- Vägledning »

- 2024 »

- Mervärdesskatt »

- Särskilda ordningar »

- Resetjänster »

- Beskattningsunderlag, vinstmarginal och skattesats

Beskattningsunderlag, vinstmarginal och skattesats

Beskattningsunderlaget vid vinstmarginalbeskattning (VMB) för resetjänster kan beräknas enligt två valfria metoder: faktisk marginal eller schablonmarginal.

Vad är beskattningsunderlaget vid vinstmarginalbeskattning?

Vid tillhandahållande av en resetjänst beräknas skatten utifrån reseföretagets marginal (19 kap. 5 § ML).

Med reseföretagets marginal menas skillnaden mellan ersättningen för resetjänsten och reseföretagets kostnader för sådana varor och tjänster som levereras eller tillhandahålls reseföretaget av andra beskattningsbara personer, och som kommer resenären direkt till godo (19 kap. 5 § ML).

Vid beräkning av beskattningsunderlaget ska resebyråns kompensation för mervärdesskatt inte räknas in i ersättningen (19 kap. 6 § ML).

Hur vinststmarginalen och beskattningsunderlaget ska räknas enligt lagtexten kan illustreras enligt följande

De särskilda bestämmelserna för vinstmarginalbeskattning av resetjänster gäller inte för varor och tjänster som ett reseföretag själv producerar. Om en resetjänst består av både egenproducerade tjänster och inköpta tjänster ska de egenproducerade tjänsterna brytas ut och beskattas enligt de allmänna reglerna.

Tillämplig skattesats

Beskattningsunderlaget är det värde som mervärdesskatten för resetjänsten ska beräknas på. Den skattesats som ska tillämpas är normalskattesatsen 25 procent (jfr C-552/17, Alpenchalets Resorts).

Fakturering och bokföring

För att reseföretaget ska kunna räkna ut beskattningsunderlaget för VMB bör det särskilja transaktionerna i sin bokföring för att kunna hitta de kostnader och intäkter som hör till varje resa. Det gäller de varor och tjänster som kommer resenären direkt till godo under resan.

Särskild uppgift i fakturan

När man tillämpar VMB för resetjänster finns det särskilda krav på vad fakturan ska innehålla. Det ska finnas en särskild uppgift om att VMB tillämpas (17 kap. 24 § 16 ML).

Frivilligt att öppet debitera mervärdesskatt i fakturan

Mervärdesskatten får men behöver inte framgå av fakturan, d.v.s. det är valfritt för säljaren (19 kap. 9 § ML). Däremot måste mervärdesskatten framgå av fakturan för att köparen ska ha avdragsrätt eller rätt till återbetalning.

Allmänna bestämmelser kan tillämpas när köparen är en beskattningsbar person

Säljaren kan också välja att tillämpa de allmänna bestämmelserna i stället för VMB när köparen är en beskattningsbar person med avdragsrätt eller rätt till återbetalning (19 kap. 10 § ML). För att kunna visa att de allmänna bestämmelserna får tillämpas bör säljaren av resetjänsten bevara köparens registreringsnummer för mervärdeskatt i sina handlingar.

När man tillämpar de allmänna bestämmelserna får de olika tillhandahållandena som ingår i resetjänsten bedömas på samma sätt som gäller vid bedömningen av om en transaktion består av ett eller flera tillhandahållanden. Varje avskiljbart tillhandahållande ska bedömas var för sig i fråga om skatteplikt, beskattningsland och skattesats.

Faktisk marginal och schablonmarginal

Det finns två metoder att beräkna vinstmarginalen på. Den ena är faktisk marginal som är den som framgår av lagtexten (19 kap. 5 § ML) och den andra är schablonmarginal som är en förenklad metod som kan tillämpas frivilligt av företagen. Det gemensamma för båda metoderna är att de utgår från resans pris. Det som skiljer dem åt är hur man bestämmer kostnaderna som ska dras av från från resans pris.

Resans pris

Resan pris är ersättningen för resan minskat med värdet av eventuella egenproducerade tjänster. Ersättningen är det totala beloppet som reseföretaget får vid försäljningen av resan, inklusive avgifter som tas ut av reseföretaget, t.ex.

- avbeställningsskydd

- ombokningsavgift

- eventuella flygplatsavgifter.

Ersättningen är det som reseföretaget får för försäljningen av resan

Ersättningen behöver inte alltid vara det resenären faktiskt betalar. Det avgörande är den totala ersättningen reseföretaget får för försäljningen av resan.

När det gäller eventuella tilläggstjänster är det avgörande vad som har avtalats mellan kunden och reseföretaget innan tillhandahållandet av resetjänsten inleds.

Rättsfall: researrangören fick inte minska ersättningen med den rabatt som lämnades av förmedlaren till resenären

EU-domstolen har prövat en fråga som gällde en researrangör som sålde sina resor via förmedlande resebyråer. Resebyråerna lämnade ibland rabatt till resenären så att resenären betalade ett lägre pris än det belopp som resebyrån betalade till researrangören. Researrangören skulle enligt EU-domstolen räkna hela det belopp som den fick från resebyrån som ersättning när vinstmarginalen beräknades (C-149/01, First Choice Holidays).

Avbokningsavgiften är inte någon ersättning för tjänst

Om avbeställningsskyddet utnyttjas för att en resa måste avbokas på grund av sjukdom, får resenären i allmänhet betala en avbokningsavgift när pengarna för resan betalas tillbaka. Avbokningsavgiften utgör inte ersättning för en tillhandahållen tjänst, utan motsvarar mer en ersättning av skadeståndsliknande karaktär. Reseföretaget ska därför inte redovisa mervärdesskatt på avbokningsavgiften.

Förmedling av en reseförsäkring som ett försäkringsbolag tecknat med resenären ska inte ingå

En separat tecknad reseförsäkring som reseföretaget, i egenskap av ombud för ett försäkringsbolag, förmedlar till resenären bör inte ingå i beskattningsunderlaget för VMB. Det förutsätter dock att det är försäkringsbolaget och resenären som ingår avtalet, d.v.s. att resenären är försäkringstagare och försäkringsbolaget är försäkringsgivare.

Egenproducerade tjänster ska räknas bort

När det i en resetjänst ingår såväl egenproducerade tjänster som varor och tjänster som reseföretaget har förvärvat från andra beskattningbara personer, ska värdet av den egenproducerade tjänsten räknas av från resans pris innan man beräknar VMB, enligt EU-domstolens praxis (bl.a. förenade målen C-308/96 och C-94/97, Madgett och Baldwin).

De allmänna bestämmelserna gäller för den egenproducerade tjänsten

Den egenproducerade tjänsten som ska avskiljas från resans pris ska beskattas enligt de allmänna bestämmelserna.

Detta framgår bland annat av en EU-dom där en resebyrå i Polen sålde paketresor och köpte in kost och logi från utomstående och själv stod för transporttjänsterna. Transporttjänsterna som resebyrån tillhandahöll i egen regi skulle beskattas på vanligt sätt, och endast de tjänster som resebyrån förvärvade från utomstående skulle beskattas enligt VMB (C-557/11, Maria Kozak).

Värdera den egenproducerade tjänsten

Hur man ska beräkna värdet på den egenproducerade tjänsten framgår varken av ML eller mervärdesskattedirektivet. Av EU-domstolens praxis framgår det att huvudmetoden för värderingen bör vara marknadsvärdesmetoden och inte värdering utifrån de faktiska kostnaderna.

Rättsfall: om marknadsvärdet är möjligt att bestämma ska det användas

EU-domstolen har prövat ett mål där de egenproducerade deltjänsterna utgjordes av flygtransporter i researrangörens egna flygbolag. Inkvarteringen av resenärerna köptes in från andra beskattningsbara personer. Den centrala frågan i målet var om det kunde tillåtas att researrangören, som hade värderat de egenproducerade flygtransporterna enligt en metod som var baserad på faktiska kostnader, i stället kunde avskilja dessa tjänster enligt en marknadsvärdesmetod. EU-domstolen klargjorde att om det är möjligt att bestämma ett marknadsvärde för den egenproducerade deltjänsten, ska detta värde avskiljas från totalpriset. Den metod som baseras på faktiska kostnader fick användas endast om den gav en riktig bild av paketets faktiska struktur (C-291/03, My Travel).

Marknadsvärdesmetoden

Hur marknadsvärdet ska bestämmas behandlades också av EU-domstolen i ovan nämnda rättsfall. Marknadsvärdet för t.ex. en flygstol som ingår i ett paketpris för en resa motsvarar det pris som arrangören tar ut vid en separat försäljning av enbart flygstol. Eftersom priserna kan variera i betydande grad förordade EU-domstolen att ett genomsnittsvärde av researrangörens separat sålda tjänster av motsvarande slag kan användas.

Faktiska kostnader

Skatteverkets tolkning av EU-domen är att en egenproducerad deltjänst normalt ska avskiljas från en resas totalpris med utgångspunkt i företagets faktiska kostnader endast om det saknas ett känt marknadsvärde i företaget som kan bestämmas för den egenproducerade tjänsten. I så fall ska företaget värdera den egenproducerade tjänsten till den del av resans pris som procentuellt motsvarar kostnaden för den egenproducerade deltjänsten i förhållande till kostnaden för samtliga deltjänster. Denna metod är relativt komplicerad och Skatteverket bedömer att det endast är i undantagsfall den behöver användas.

Exempel: beräkna beskattningsunderlaget enligt faktiska kostnader

En resenär får betala 5 000 kr för en bussresa som reseföretaget genomför med egna bussar. Företagets kostnader för transporten uppgår till 3 000 kr och kostnaden för upphandlade hotellrum uppgår till 1 000 kr. Den egna tjänstens kostnader (3 000 kr) utgör 75 procent av samtliga deltjänsters kostnader (4 000 kr). Det innebär i detta fall att 3 750 kr (75 procent av 5 000 kr) ska avskiljas från resans totalpris och beskattas genom att man tillämpar ML:s allmänna bestämmelser.

Faktisk marginal

Den faktiska marginalen är den vinstmarginal som uppkommer när beskattningsunderlaget beräknas i enlighet med vad som sägs i 19 kap. 5 § ML. Vinstmarginalen är resans pris minskat med kostnader, inklusive mervärdesskatt, som reseföretaget haft för förvärv av varor och tjänster från andra beskattningsbara personer som kommer resenären direkt till godo.

Kostnaderna måste vara kända vid den beskattningsgrundande händelsen

En förutsättning för att reseföretaget ska kunna beräkna beskattningsunderlaget genom faktiskt marginal är att kostnaderna är kända vid tidpunkten för den beskattningsgrundande händelsen för försäljningen av resan. Detta kan vara ett problem eftersom reseföretaget oftast tar betalt av kunden i förskott, vilket innebär att den beskattningsgrundande händelsen inträffar vid tidpunkten för förskottsbetalningen. Fakturorna från underleverantörerna kommer ofta senare än den tidpunkten, ibland till och med efter det att resan har genomförts.

Exempel: resetjänst med enbart förvärv från andra

Ett reseföretag arrangerar en teaterresa som för resenären kostar 1 025 kr. I resan ingår förvärv som kommer resenären direkt till godo. Reseföretaget har betalat 500 kr inklusive mervärdesskatt (6 procent) till ett bussföretag som ombesörjer transporten och 400 kr inklusive mervärdesskatt (6 procent) till en teater för teaterbiljetten. Hur beskattningsunderlaget ska beräknas genom faktisk marginal kan illustreras enligt följande:

Resenärens pris i exemplet innehåller i realiteten mer mervärdesskatt än den framräknade mervärdesskatten på 25 kr. De avgående posterna för buss och teaterbiljett är inklusive mervärdesskatt. Det beror på att mervärdesskatt på inköp som kommer resenären direkt till godo inte är avdragsgill för reseföretaget. I resenärens pris ingår därför även en dold mervärdesskatt som reseföretaget har kostnadsfört och beaktat vid prissättningen av resan.

Exempel: resetjänst med egenproducerad transporttjänst

En svensk researrangör som har egna bussar organiserar och säljer resor inom Sverige. En viss resa kostar 6 000 kr inklusive mervärdesskatt. I sitt eget underlag har arrangören beräknat transporttjänstens marknadsvärde till 3 000 kr. Till hotellägaren i Sverige betalar researrangören 2 600 kr. Innan beskattningsunderlaget för VMB kan beräknas ska den egenproducerade tjänsten avskiljas från resenärens pris, så att kvarstående pris 3 000 kr (6 000 kr - 3 000 kr) är det pris som ska vara utgångspunkten för beräkningen. Hur man beräknar VMB kan illustreras enligt följande:

Utöver beskattningen enligt VMB för resetjänsten ska den egenproducerade deltjänsten beskattas enligt ML:s allmänna bestämmelser. Det pris (3 000 kr) som resenären får betala för den egenproducerade transporttjänsten inkluderar mervärdesskatt. Eftersom skattesatsen för persontransporter är 6 procent, blir mervärdesskatten för den egna transporttjänsten 5,66 procent av 3 000 kr, d.v.s. 170 kr.

Preliminär marginal

Ett reseföretag som vill redovisa mervärdesskatt på resetjänster med ledning av faktisk marginal, men där storleken av denna inte är känd vid tidpunkten för den beskattningsgrundande händelsen, bör utgå från en preliminär marginal. Skatteverket anser att den preliminära marginalen kan bestämmas till 13 procent av ersättningen för resetjänsten, d.v.s. på samma sätt som schablonmarginalen. Reseföretaget ska sedan justera den utgående skatten med det skillnadsbelopp som framkommer när man jämför den redovisade mervärdesskatten på preliminär marginal och den framräknade mervärdesskatten enligt faktisk marginal. Justeringen bör göras i redovisningsperioden närmast efter den period då den faktiska marginalen för resetjänsten är känd.

EU-domstolen har behandlat frågan om tillämpningen av en preliminär marginal och senare justering av den redovisade utgående skatten (C-422/17, Skarpa Travel).

Schablonmarginal

När man säljer ett researrangemang kan det vara svårt att fastställa en faktisk marginal för enskilda resor vid tidpunkten för den beskattningsgrundande händelsen. Skatteverket anser att företagen kan välja att i stället använda en förenklad metod och beräkna vinstmarginalen schablonmässigt när de fastställer vinstmarginalen för en resetjänst. Vinstmarginalen bör bestämmas till 13 procent av den totala ersättningen för resetjänsten. Den förordade procentsatsen är avpassad så att den förutsätts motsvara en genomsnittlig marginal för olika slag av researrangemang (RSV 1995-11-24, dnr 8257-95/900).

Exempel: beräkna med schablonmarginal för resetjänst

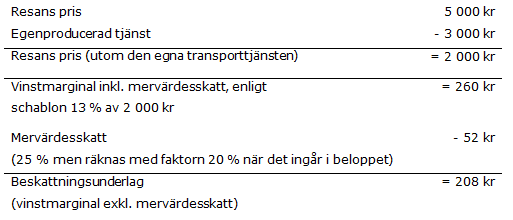

En researrangör säljer bussresor med logi inom Sverige. Priset för resan är 5 000 kr. Inga egenproducerade tjänster ingår i resan. Beskattningunderlaget för VMB kan beräknas med schablonmarginal enligt följande:

Genväg – beräkna mervärdesskatten enligt VMB med schablonmarginal i ett enda steg

Man kan även räkna ut mervärdesskatten enligt VMB med schablonmarginal i ett enda steg. I stället för att först räkna ut vinstmarginalen som utgör 13 procent av resans totalpris, och därefter beräkna mervärdesskatten till 20 procent (vid skattesatsen 25 procent) av vinstmarginalen, kan man ta en genväg. Då använder man procentsatsen 2,6 för att i ett moment räkna ut mervärdesskatten enligt VMB på resans totalpris.

Exempel: genvägsberäkning

Inga egenproducerade deltjänster ingår. Så här kan man beräkna mervärdesskatten enligt VMB med schablonmarginal i ett enda steg:

Reseföretaget i exemplet kan i stället tänkas ha räknat ut det pris som företaget behöver ta ut av resenären för att täcka kostnader och vinst, utan att ha räknat med den marginalskatt som ska redovisas. Reseföretaget kanske beräknar att ett pris på 4 870 kr exklusive mervärdesskatt täcker kostnaderna och den vinst som det vill behålla. För att veta hur mycket företaget bör höja priset för att även ha täckning för mervärdesskatten, ska det beräknade priset multipliceras med 2,67 procent, vilket i detta fall blir 130 kr.

Exempel: beräkna med schablonmarginal för resetjänst med egenproducerad deltjänst

Även när man beräknar med schablonmarginal ska egenproducerade tjänster avskiljas från resans pris innan man tillämpar VMB. I detta exempel säljer reseföretaget bussresor med hotellövernattningar inom Sverige. Resenärerna betalar 5 000 kr för resan. Resenärerna transporteras med reseföretagets egna bussar. Transporttjänstens marknadsvärde kan bestämmas till 3 000 kr. Den egenproducerade transporttjänsten som ska beskattas enligt ML:s allmänna bestämmelser ska avskiljs från totalpriset. Hur man beräknar VMB med schablonmarginal kan illustreras enligt följande:

Utöver beskattning enligt VMB för resetjänsten ska den egenproducerade deltjänsten beskattas enligt ML:s allmänna bestämmelser. Det pris (3 000 kr) som resenären får betala för den egenproducerade transporttjänsten inkluderar mervärdesskatt. Eftersom skattesatsen för persontransporter är 6 procent, blir mervärdesskatten för den egna transporttjänsten 5,66 procent av 3 000 kr, d.v.s. 170 kr.

Välja faktisk marginal eller schablonmarginal?

Enligt Skatteverket kan ett reseföretag få välja om det vid tillämpningen av VMB vill beräkna mervärdesskatten enligt faktisk marginal eller schablonmarginal. Reseföretaget får dock inte under ett och samma beskattningsår tillämpa faktisk marginal för vissa researrangemang och schablonmässigt beräknad marginal för andra researrangemang. Om ett reseföretag skulle tillämpa faktisk marginal för researrangemang med liten vinstmarginal och schablonen för arrangemang med stor vinstmarginal, uppnås inte det beskattningsresultat som lagstiftningen syftar till. Erfarenheten visar att en stor del av reseföretagen använder schablonmarginalen (13 procent) när de tillämpar VMB.

Beskattningsgrundande händelse

EU-domstolen har uttalat att mervärdesskatten blir utkrävbar när förskottsbetalning tas emot för tillhandahållande av resetjänster. Det förutsätter att tjänsterna har angetts med precision vid denna tidpunkt (C-422/17, Skarpa Travel).

Det är vanligt att reseföretagen tar betalt för resetjänsten genom en uppdelning av betalningen. Det sker exempelvis genom att reseföretaget först tar ut en anmälningsavgift när kunden bokar resan och vid ett senare tillfälle tar emot den resterande betalningen för resan. Detta medför att den beskattningsgrundande händelsen för reseföretagets försäljning av resor inträder vid två tillfällen: dels när kunden betalar anmälningsavgiften, dels när kunden betalar resterande del av resan.

Referenser inom mervärdesskatt

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt