- Vägledning »

- 2024 »

- Inkomstskatt »

- Kapital »

- Bostäder »

- Fastigheter »

- Privatbostadsfastighet »

- Avyttring och andra överlåtelser »

- Fastighetsreglering, klyvning och inlösen

Fastighetsreglering, klyvning och inlösen

Överlåtelse av mark genom fastighetsreglering, klyvning eller inlösen ses som avyttring.

Kapitalvinstberäkning

Om överföring av mark görs som ett rent byte, genom fastighetsreglering eller klyvning, så utlöser det inte någon kapitalvinstbeskattning. Kapitalvinstreglerna för fastighet träder i princip i funktion så snart som kontant ersättning ges ut vid marköverföring. Vinst som uppkommit vid inlösen beskattas alltid oavsett ersättningens storlek. Har den ersättning i pengar som en skattskyldig fått vid en fastighetsreglering eller en klyvning inte överstigit 42 000 kr, är ingen del av kapitalvinsten skattepliktig (45 kap. 5 § första stycket IL). Skattefrihetsgränsen har från och med beskattningsår 2024 höjts från 5 000 kr till 42 000 kr.

Om ersättningen i pengar överstiger 42 000 kr, tas endast så stor del av hela kapitalvinsten upp, som ersättningen i pengar, minskad med 42 000 kr, utgör av den totala ersättningen, minskad med 42 000 kr. Större belopp än som motsvarar den del av ersättningen i pengar som överstiger 42 000 kr tas inte upp (45 kap. 5 § andra stycket IL).

Frigränsen på 42 000 kr gäller per delägare i fastigheten och gränsen på 42 000 kr ska tillämpas särskilt för varje förrättning oberoende av om den berör en eller flera taxeringsenheter.

Om en marköverföring har gjorts i enlighet med fastighetsbildningslagen, anses omkostnadsbeloppet för restfastigheten ha minskat med så stor del av omkostnadsbeloppet för den mark som fastighetsägaren avstått från som den kontanta ersättningen utgjorde av den totala ersättningen för marken (45 kap. 25 § IL).

Fastighetsreglering

Fastighetsreglering är det fastighetsbildningsinstitut som används för ombildning av fastigheter. Genom fastighetsreglering får (5 kap. 1 § FBL)

- mark överföras från en fastighet eller samfällighet till en annan sådan enhet

- andelar i samfälligheter överföras från en fastighet till en annan

- samfälligheter bildas

- servitut bildas, ändras eller upphävas

- byggnader eller andra anläggningar som hör till en fastighet överföras till en annan fastighet.

På den här sidan kommer vi att behandla den fastighetsreglering som innebär överföring av mark eller andelar i samfälligheter.

För mark eller andel i en samfällighet som överförs från en fastighet till en annan ska ersättning betalas. Ersättningen betalas vanligen i mark, andel i samfällighet eller i pengar (5 kap. 2 § FBL). För beskattningen har det betydelse om och hur stor del som betalas i kontant ersättning. Om mark eller andel i en samfällighet överförs från en fastighet jämställs det med avyttring av fastigheten. Om den kontanta ersättningen är högst 42 000 kr ska dock inte någon kapitalvinst tas upp (45 kap. 5 § IL).

Skattskyldigheten inträder det år avyttringen sker. När avyttringstidpunkten ska anses infalla i samband med fastighetsreglering beror på om överlåtelsen sker genom ett köpekontrakt eller en särskild överenskommelse om fastighetsreglering.

Exempel: fastighetsreglering

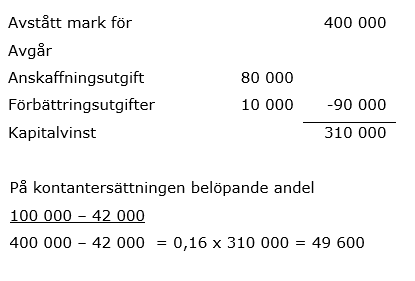

Axel avstår genom fastighetsreglering mark från sin fastighet. Marken uppskattas ha ett värde av 400 000 kr. I vederlaget får han dels mark uppskattad till 300 000 kr, dels pengar till ett belopp av 100 000 kr.

Vi antar att av köpeskillingen för Axels inköp av fastigheten kan 80 000 kr hänföras till den avstådda marken. Anskaffningsutgiften är alltså 80 000 kr. Axel har dessutom haft förbättringsutgifter för markområdet med 10 000 kr.

Kapitalvinsten beräknas då på följande sätt:

Axel ska alltså ta upp en kapitalvinst om 49 600 kr av den kontantersättning om 100 000 kr som han fått vid fastighetsregleringen.

Den mark som Axel gjort sig av med i exemplet hade ett totalt omkostnadsbelopp på 90 000 kr. Han har i utbyte fått ny mark för 300 000 kr och kontant ersättning med 100 000 kr. Vid en framtida beräkning av fastighetens omkostnadsbelopp, får Axel inte tillgodoföra sig hela 90 000 kr, eftersom en del har konsumerats vid denna vinstberäkning. Omkostnadsbeloppet för den mark som avyttrats och som konsumerats ska anses motsvara så stor del som den kontanta ersättningen utgör av hela ersättningen för marken (45 kap. 25 § tredje stycket IL). Axel ska reducera omkostnadsbeloppet för fastigheten med 22 500 kr (100 000/400 000 x 90 000).

Klyvning

Klyvning är en form av fastighetsbildning som avser att möjliggöra en uppdelning av en fastighet som samägs av flera personer. Hela fastigheten ska fördelas mellan de lotter som läggs ut och den ursprungliga fastigheten kommer därmed att utplånas. I stället kommer nya fastigheter att bildas av de utlagda lotterna. Ägarnas ideella andelar av fastigheten utslocknar och motsvarande äganderätt övergår till att avse en eller flera av de nybildade fastigheterna. De fastighetsrättsliga reglerna kring klyvning finns huvudsakligen i 11 kap. FBL.

För beskattningen har det betydelse om och hur stor del som betalas i kontant ersättning. Uppdelningen i lotter genom klyvning jämställs med avyttring av fastighet om uppdelningen sker helt eller delvis mot kontant ersättning. Om den kontanta ersättningen är högst 42 000 kr ska dock inte någon kapitalvinst tas upp (45 kap. 5 § IL).

Exempel: klyvning

Syskonen Anna och Bo äger hälften vardera av en fastighet. Fastigheten som är obebyggd har de ärvt av sin far som köpt den för 500 000 kr. De funderar nu på att bygga varsitt fritidshus på marken och har därför bestämt sig för att fastigheten ska klyvas så att de får varsin fastighet.

Man har gjort en marknadsvärdering och kommit fram till att den fastighet som Anna får i samband med klyvningen kan antas ha ett marknadsvärde på 1 200 000 kr. Den fastighet som Bo får kan antas ha ett marknadsvärde på 800 000 kr. För att uppnå en rättvis fördelning kommer därför Anna att betala en ersättning på 200 000 kr till Bo.

Bos beskattning beräknas på följande sätt:

Klyvningen beskattas som ett byte. Bo avhänder sig hälften av den ursprungliga fastigheten och får dels en ny fastighet, dels en ersättning på 200 000 kr. Bos försäljningsintäkt är 1 000 000 kr (fastighetens värde 800 000 kr samt kontanter om 200 000 kr). Bos omkostnadsbelopp är 250 000 kr (500 000/2). Vinsten uppgår till 750 000 kr (1 000 000 - 250 000).

Av kapitalvinsten ska bara så stor del tas upp som den kontanta ersättningen minskad med 42 000 kr utgör av den totala ersättningen för uppdelningen minskad med 42 000 kr.

Den kapitalvinst som Bo ska beskattas för uppgår därmed till 123 695 kr.

(200 000 - 42 000)/(1 000 000 - 42 000) x 750 000 = 123 695 kr

Kapitalvinsten avser en privatbostadsfastighet, varför vinsten ska tas upp med 90 709 kr (123 695 x 22/30).

Vid en framtida avyttring har Anna ett omkostnadsbelopp på 450 000 kr (250 000 + 200 000 = 450 000).

Vid en framtida avyttring har Bo ett omkostnadsbelopp på 200 000 kr (250 000 - 2/10 x 250 000).

Inlösen

Inlösen som sker enligt 8 kap. FBL är ingen självständig form av fastighetsbildning. Marken som avstås genom inlösen ska genom en fastighetsreglering överföras till någon annan fastighet. Vid inlösen utgår ersättning i kontanter.

Vid fastighetsreglering genom inlösen kan överföring ske av

- hel eller del av fastighet

- samfällighet eller andel i samfällighet

- tredimentionella fastigheter eller fastighetsutrymmen.

Avstående av mark genom inlösen enligt 8 kap. FBL ses som avyttring (45 kap. 5 § tredje stycket IL). I dessa fall gäller ingen beloppsgräns för beskattningen, tillskillnad mot vid fastighetsreglering enligt 5 kap. FBL och klyvning enligt 11 kap. FBL.

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt