- Vägledning »

- 2014 »

- Inkomstskatt »

- Beräkna skatten »

- Undvika internationell dubbelbeskattning »

- Avräkna utländsk skatt »

- Sätta ned statlig och kommunal inkomstskatt »

- Spärrbeloppet »

- Utländsk inkomst och sammanlagd inkomst

Utländsk inkomst och sammanlagd inkomst

Här finns information om hur utländsk inkomst och sammanlagd inkomst beräknas i spärrbeloppsberäkningen när utländsk skatt ska avräknas mot statlig och kommunal inkomstskatt.

Läs även om nedsättning av avkastningsskatt på pensionsmedel och skatt på lågbeskattade inkomster (CFC-inkomster). För avkastningsskatt på utländska försäkringar, se Handledning för beskattning av inkomst 2014 (SKV 399), del 2, avsnitt 96.3.4.

Gemensamma bestämmelser

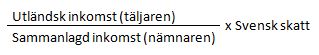

Spärrbeloppet uttrycks ofta som ett bråktal, där täljaren är den utländska inkomsten och nämnaren är den sammanlagda inkomsten, som multipliceras med den svenska skatten på den sammanlagda inkomsten:

Man bortser från avdrag för utländsk skatt

Om avdrag har gjorts för den utländska skatt som ska avräknas, ska spärrbeloppet beräknas som om avdrag inte hade gjorts (2 kap. 9 § andra stycket AvrL).

Man bortser från avsättning till och återföring av expansionsfond eller periodiseringsfond

Avdrag för eller återföring av avsättning till expansionsfond eller periodiseringsfond ska inte påverka den utländska inkomsten (täljaren) eller den sammanlagda förvärvsinkomsten (nämnaren) (2 kap. 13 § AvrL).

Exempel: avsättning till expansionsfond

I exemplet bortses från grundavdrag och skattereduktioner. Kommunal inkomstskatt antas uppgå till 30 procent och statlig inkomstskatt antas uppgå till 20 procent på den inkomst som överstiger 400 000 kr. Expansionsfondsskatten, som är en statlig inkomstskatt, uppgår till 22 procent på avsättningen. Det finns inga andra inkomster än de redovisade.

|

Förvärvsinkomst |

Belopp |

|

Utländsk förvärvsinkomst |

+ 500 000 |

|

Svensk förvärvsinkomst |

+ 500 000 |

|

Avsättning till expansionsfond |

- 200 000 |

|

Sammanlagd förvärvsinkomst |

= 800 000 |

|

Skatt |

Belopp |

|

Kommunal inkomstskatt |

240 000 |

|

Statlig inkomstskatt |

80 000 |

|

Expansionsfondsskatt |

44 000 |

Spärrbeloppet uppgår till 182 000 och beräknas enligt följande:

(Utländsk inkomst 500 000 / 1 000 000 (sammanlagd förvärvsinkomst 800 000 + avsättning till expansionsfond 200 000)) x 364 000 (statlig inkomstskatt 80 000 + expansionsfondsskatt 44 000 + kommunal inkomstskatt 240 000).

Exempel: återföring av expansionsfond

I exemplet bortses från grundavdrag och skattereduktioner. Kommunal inkomstskatt antas uppgå till 30 procent och statlig inkomstskatt antas uppgå till 20 procent på den inkomst som överstiger 400 000 kr. Expansionsfondsskatten, som är en statlig inkomstskatt, uppgår till 22 procent på avsättningen. Det finns inga andra inkomster än de redovisade. Med anledning av att bolagsskattesatsen sänkts från 26,3 procent till 22 procent tillgodoräknas netto 4,3 procent vid beräkningen av den slutliga skatten vid beskattningen 2014 (Handledning för beskattning av inkomst 2014 [SKV 399], del 2, avsnitt 68.3).

|

Förvärvsinkomst |

Belopp |

|

Utländsk förvärvsinkomst |

+ 500 000 |

|

Svensk förvärvsinkomst |

+ 500 000 |

|

Återföring av expansionsfond, hela avsättningen återförs |

+ 200 000 |

|

Sammanlagd förvärvsinkomst |

= 1 200 000 |

|

Skatt |

Belopp |

|

Kommunal inkomstskatt |

360 000 |

|

Statlig inkomstskatt |

160 000 |

|

Expansionsfondsskatt, 4,3 procent på avsättningen |

- 8 600 |

|

Expansionsfondskatt, 22 procent på avsättningen |

- 44 000 |

Spärrbeloppet uppgår till 233 700 och beräknas enligt följande:

(Utländsk inkomst 500 000 / 1 000 000 (sammanlagd förvärvsinkomst 1 200 000 - återföring av expansionsfond 200 000)) x 467 400 (statlig inkomstskatt 160 000 - expansionsfondsskatt 52 600 + kommunal inkomstskatt 360 000).

Förhållandet mellan utländsk inkomst (täljaren) och sammanlagd inkomst (nämnaren)

Vid spärrbeloppsberäkningen kan den utländska inkomsten (täljaren) inte överstiga den sammanlagda inkomsten (nämnaren). Kvoten mellan inkomsterna i täljaren och nämnaren kan därför aldrig bli större än 1. Det innebär att det inte går att sätta ett högre tal i täljaren än i nämnaren (RÅ 2001 ref. 43).

Utländsk inkomst (täljaren)

I spärrbeloppsberäkningens täljare ska de utländska inkomsterna tas upp.

Skatteverket anser att sjukpenning från svenska Försäkringskassan i inkomstslaget näringsverksamhet är en svensk inkomst vid spärrbeloppsberäkningen och därför ska den inte ingå i den utländska inkomsten i täljaren. Vid bedömningen av om sjukpenning som ska tas upp i inkomstslaget näringsverksamhet, är en svensk eller utländsk inkomst är det avgörande varifrån betalningen kommer. Detsamma gäller andra typer av socialförsäkringsersättningar som tas upp i inkomstslaget näringsverksamhet.

Skatteverket anser att resultatet av varje näringsverksamhet ska beräknas för sig när den utländska inkomsten ska beräknas i spärrbeloppsberäkningen (Skatteverkets ställningstagande Spärrbeloppsberäkningen för fysisk person som bedriver självständig näringsverksamhet utomlands). Om en fysisk person exempelvis har både en i utlandet självständigt bedriven näringsverksamhet och en annan näringsverksamhet har denna person två näringsverksamheter (14 kap. 12–13 §§ IL). Vid spärrbeloppsberäkningen ska då den utländska inkomsten beräknas för respektive näringsverksamhet som sedan läggs ihop till en sammanlagd utländsk inkomst.

Beskattade och obeskattade utländska inkomster

Det är de i utlandet beskattade inkomsterna som ska tas med i den utländska inkomsten i täljaren (2 kap. 9 § första stycket 1 AvrL).

Även vissa inkomster som är obeskattade i utlandet får tas med i den utländska inkomsten i täljaren (2 kap. 9 § första stycket 2 AvrL). Dessa inkomster finns särskilt angivna i avräkningslagen:

- inkomst från fast driftställe och fastighet i utlandet

- utdelning, ränta och royalty från en utländsk utbetalare.

För att en utländsk inkomst ska tas med i täljaren krävs dessutom att den är upptagen till beskattning här i Sverige. Utländska inkomster som inte har tagits upp till beskattning i Sverige får alltså inte tas med i täljaren (2 kap 9 § AvrL).

Intäktsposter efter avdrag för kostnadsposter

Det är den utländska nettoinkomsten som ska tas upp som utländsk inkomst i täljaren, d.v.s. intäktsposter efter avdrag för kostnadsposter (2 kap. 10 § första stycket AvrL). Följande poster ska dock inte påverka den utländska inkomsten i täljaren:

- Avdrag för utländsk skatt som ska avräknas (2 kap. 9 § andra stycket AvrL).

- Avdrag för eller återföring av avsättning till expansionsfond eller periodiseringsfond, se ovan under Gemensamma bestämmelser (2 kap. 13 § AvrL).

- Lämnade och mottagna koncernbidrag (2 kap. 11–12 §§ IL).

- Utdelning som investmentföretag lämnar enligt 39 kap. 14 § första stycket 3 IL (2 kap. 11 § AvrL).

- Tidigare års underskott ska inte beaktas (HFD 2012 ref. 23).

- Underskott som uppkommit i ett svenskt företags utländska filial (RÅ 1999 ref. 65). Enligt Skatteverket innebär HFD:s uttalande i HFD 2012 ref. 23 att 1999 års rättsfall fortfarande är tillämpligt.

Både direkta och gemensamma kostnads- och intäktsposter

Såväl kostnadsposter som är direkt hänförliga till den utländska inkomsten som kostnadsposter som är gemensamma för hela verksamheten ska påverka den utländska inkomstens storlek.

Även del av gemensamma intäktsposter ska beaktas.

HFD har ansett att en ökning eller minskning av säkerhetsreserv som hänför sig till utländska förvärvsinkomster ska påverka den utländska inkomsten vid spärrbeloppsberäkningen. HFD har däremot avvisat frågan hur en sådan förändring ska fördelas mellan svensk och utländsk inkomst (RÅ 2010 ref. 84).

Skatteverket anser att avsättning för och avstämning av egenavgifter samt positiv och negativ räntefördelning är gemensamma intäkts- och kostnadsposter som ska fördelas mellan utländsk och svensk inkomst.

Fördelning av gemensamma kostnads- och intäktsposter

Kostnadsposter och intäktsposter som är gemensamma för hela verksamheten ska fördelas mellan utländsk och svensk inkomst.

Skatteverket anser att denna fördelning bör göras utifrån den fördelningsmetod som är lämpligast i det enskilda fallet (Skatteverkets ställningstagande om fördelningen av gemensamma kostnadsposter mellan svensk och utländsk inkomst i spärrbeloppsberäkningen). Fördelningen kan exempelvis ske utifrån nettobeloppen efter avdrag för direkta kostnadsposter. Om de gemensamma kostnads- och intäktsposterna fördelas utifrån nettobeloppet anser Skatteverket att underlaget inte ska påverkas av

- lämnat eller mottaget koncernbidrag

- avdrag för lämnad utdelning

- avsättning till eller återföring av periodiseringsfond och expansionsfond

- avdrag för tidigare års underskott.

Skatteverket har uttalat sig om hur verket anser att en fördelning av de gemensamma kostnads- och intäktsposterna utifrån nettobeloppet ska ske (Skatteverkets ställningstagande om hur egenavgifter och räntefördelning beaktas i spärrbeloppsberäkningen).

Det kan även finnas andra lämpliga fördelningsmetoder, t.ex. utifrån omsättning.

Utgifter med avdragsbegränsningar

Skatteverket anser att det bara är den avdragsgilla delen av en utgift med avdragsbegränsningar som ska påverka den utländska nettoinkomsten. Den del som inte är avdragsgill fördelas mellan utgifter hänförliga till svenska respektive utländska inkomster i förhållande till storleken på utgifterna.

Exempel: utgift med avdragsbegränsning

Eva har haft tjänsteinkomster på sammanlagt 450 000 kr varav lön från arbete utomlands uppgår till 200 000 kr. Eva har begärt och medgetts avdrag för utgifter för resor till och från arbetet med sammanlagt 30 000 kr varav 10 000 kr gäller arbetet utomlands. Avdraget begränsas dock till den del som överstiger 10 000 kr, d.v.s. avdrag medges med 20 000 kr.

Utgifterna för de utländska resorna uppgår till 1/3 av de totala utgifterna (10 000 / 30 000). 1/3 av avdragsbegränsningen på 10 000 kr, d.v.s. 3 333 kr, ska därför minska de utländska utgifterna. De utländska utgifterna blir då 6 667 kr (10 000 - 3 333) och den utländska nettoinkomsten i spärrbeloppsberäkningen 193 333 kr (200 000 - 6 667).

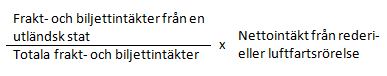

Intäktsberäkning för rederier och luftfartsföretag

Rederier och luftfartsföretag får, på begäran, beräkna den utländska nettointäkten från en viss stat med utgångspunkt i sina frakt- och biljettintäkter (2 kap. 16 § AvrL). Den utländska nettointäkten för en viss stat beräknas då som:

Sammanlagd inkomst (nämnaren)

Den sammanlagda inkomsten som ska ingå i beräkningen är för förvärvsinkomst inkomsten före allmänna avdrag, grundavdrag och sjöinkomstavdrag (2 kap. 10 § första stycket AvrL).

För kapitalinkomst är den sammanlagda inkomsten överskottet av inkomstslaget kapital.

Vid beräkning av den sammanlagda inkomsten ska det bortses från:

- Avdrag för utländsk skatt som ska avräknas (2 kap. 9 § andra stycket AvrL)

- Avdrag för eller återföring av avsättning till expansionsfond eller periodiseringsfond, se ovan under Gemensamma bestämmelser (2 kap. 13 § AvrL).

Lämnat och mottaget koncernbidrag ska ingå i och påverka den sammanlagda inkomstens storlek. Detsamma gäller investmentföretags avdrag för lämnad utdelning. Däremot ska dessa poster inte påverka den utländska inkomsten, se ovan under Intäktsposter efter avdrag för kostnadsposter.

Beaktande av EU-rätten för fysiska personer

Skatteverket anser att beräkningen av den sammanlagda inkomsten i spärrbeloppsberäkningen för fysiska personer strider mot EU-rätten vad gäller förvärvsinkomster. Spärrbeloppsberäkningen för fysiska personers kapitalinkomster strider inte mot EU-rätten.

Om fysiska personer har förvärvsinkomster från EES ska den sammanlagda inkomsten bestå av förvärvsinkomsten efter allmänna avdrag, grundavdrag och sjöinkomstavdrag. Om det finns inkomster från tredjeland ska en separat spärrbeloppsberäkning göras för dessa i enlighet med avräkningslagens bestämmelser. De båda spärrbeloppsberäkningarna ska sedan läggas ihop till ett gemensamt spärrbelopp för förvärvsinkomster.

Har avdrag gjorts för den utländska skatt som ska avräknas ska spärrbeloppet beräknas som om avdrag inte har gjorts. En fiktiv skatteberäkning görs därför i dessa fall. Skatteverket anser att det är grundavdraget som uppkommer i denna fiktiva skatteberäkning som ska minska den sammanlagda förvärvsinkomsten vid spärrbeloppsberäkningen för förvärvsinkomster när EU-rätten ska tillämpas och utländsk skatt dragits av.

Nollresultat eller underskott

Om ett nollresultat eller underskott uppkommer i inkomstslagen tjänst eller kapital, eller i den näringsverksamhet som den utländska inkomsten ingår i, saknas förutsättningar för avräkning eftersom den sammanlagda inkomsten är noll (RÅ 2001 ref. 43). För att avräkning ska kunna medges i dessa situationer krävs att det finns andra utländska inkomster som ingår i en annan beräkning av spärrbeloppet och att ett överutrymme finns vid denna andra beräkning. Avräkning medges dock alltid med ett lägsta belopp.

Investeringssparkonto

I de utländska kapitalinkomsterna (täljaren) ska de utländska inkomsterna på investeringssparkonto tas med. De utländska inkomsterna får dock inte tas upp med högre belopp än den schablonintäkt som tas upp till beskattning (2 kap. 10 b § AvrL).

I den sammanlagda kapitalinkomsten (nämnaren) ska de utländska intäkterna inte tas med (2 kap. 10 a § AvrL). I stället är det schablonintäkten som tas upp till beskattning som ska ingå i den sammanlagda kapitalinkomsten.

Bestämmelserna har införts därför att utdelning, räntor och annan avkastning på tillgångar på ett investeringssparkonto inte är skattepliktiga enligt IL. I stället tas en schablonintäkt upp till beskattning, se Beskattningsregler.

Referenser på sidan

Domar & beslut

Lagar & förordningar

- Inkomstskattelag (1999:1229) [1]

- Lag (1986:468) om avräkning av utländsk skatt [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16]

Ställningstaganden

- Avräkning utländsk skatt - fördelning av gemensamma kostnadsposter mellan svensk och utländsk inkomst i spärrbeloppsberäkningen samt hur fördelningen påverkas av koncernbidrag m.m. [1]

- Avräkning utländsk skatt - hantering av utgifter med avdragsbegränsning i spärrbeloppsberäkningen [1]

- Avräkning utländsk skatt - hur beaktas egenavgifter och räntefördelning i spärrbeloppsberäkningen? [1] [2]

- Avräkning utländsk skatt - spärrbeloppsberäkningen för fysiska personer och EU-rätten [1]

- Avräkning utländsk skatt – grundavdrag vid spärrbeloppsberäkningen för förvärvsinkomster när EU-rätten ska tillämpas och utländsk skatt dragits av [1]

- Spärrbeloppsberäkning - fråga om sjukpenning ska påverka de utländska inkomsterna vid avräkning av utländsk skatt [1]

- Spärrbeloppsberäkningen för fysisk person som bedriver självständig näringsverksamhet utomlands [1]

Övrigt

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt