OBS: Detta är utgåva 2015.11. Visa senaste utgåvan.

- Vägledning »

- 2015 »

- Inkomstskatt »

- Näringsverksamhet »

- Underskott »

- Avdrag för tidigare års underskott »

- Begränsad avdragsrätt vid ägarförändringar »

- Koncernbidragsspärren

Koncernbidragsspärren

Koncernbidragsspärren kan bli tillämplig vid ägarförändringar enligt 40 kap. 10 och 14 §§ IL (situation 1 och 4). Läs här om syftet med spärren och om hur den fungerar.

- Vad innebär koncernbidragsspärren?

- Turordning: koncernbidragsspärren tillämpas efter beloppsspärren

- Inget hinder mot att ett koncernbidragsspärrat underskott dras av mot underskottsföretagets eget överskott

- Vissa koncernbidrag får kvittas mot koncernbidragsspärrat underskott

- Inget hinder mot att ospärrat underskott dras av mot mottagna koncernbidrag

- Rättsfall: när underskottsföretaget har både ospärrat och koncernbidragsspärrat underskott och har mottagit koncernbidrag från olika givare

- Rättsfall: en avsättning till en periodiseringsfond har inte beaktats vid beräkning av överskottet enligt 40 kap. 18 § IL

- Referenser

Vad innebär koncernbidragsspärren?

Koncernbidragsspärren innebär att kvarvarande underskott från tidigare år inte får dras av mot koncernbidrag under det beskattningsår ägarförändringen äger rum och de fem följande beskattningsåren (40 kap. 18 § IL).

Till skillnad från beloppsspärren innebär koncernbidragsspärren inte att någon del av underskottet faller bort. Kvarvarande underskott ”spärras” i stället under en viss tid på så sätt att det inte får dras av mot koncernbidrag under spärrtiden, men väl när denna gått ut.

Syftet med koncernbidragsspärren är att reducera det skattemässiga värdet av avdraget för underskott genom att skjuta fram möjligheten att utnyttja avdraget (prop. 1993/94:50 s. 259).

Koncernbidragsspärren innebär inte något hinder för underskottsföretaget att ge eller ta emot koncernbidrag, vilket regleras i 35 kap. IL, utan reglerar endast möjligheten för företaget att dra av ett koncernbidragsspärrat underskott mot mottagna koncernbidrag.

Läs om koncernbidragsspärren vid ägarförändringssituationer enligt 40 kap. 10 och 14 § IL.

Turordning: koncernbidragsspärren tillämpas efter beloppsspärren

Det finns en turordning i regeln som innebär att om både beloppsspärren och koncernbidragsspärren är tillämpliga för den aktuella ägarförändringen, så ska koncernbidragsspärren tillämpas på underskott som kvarstår efter att beloppsspärren har tillämpats (40 kap. 18 § andra stycket IL).

Inget hinder mot att ett koncernbidragsspärrat underskott dras av mot underskottsföretagets eget överskott

Regeln innebär att det inte finns något hinder för underskottsföretaget att dra av det koncernbidragsspärrade underskottet mot ett överskott i verksamheten, till den del överskottet inte består av mottagna koncernbidrag. Vid den särskilda beräkningen av ”beskattningsårets överskott” som underskottsföretaget ska göra, enligt 40 kap. 18 § första stycket IL, ska dock eventuellt ospärrat underskott från tidigare beskattningsår först dras av mot överskottet i den egna verksamheten. Om det därefter kvarstår ett överskott ska det koncernbidragsspärrade underskottet dras av (40 kap. 18 § första stycket IL).

Exempel: ospärrat underskott dras av mot eget överskott före koncernbidragsspärrat underskott

AB A, som har kalenderår som räkenskapsår, har vid ingången av år 3 outnyttjade underskott på 400 000 kr.

Under beskattningsår 3 förvärvar AB B det bestämmande inflytandet över AB A. Beloppsspärren antas inte vara tillämplig.

Under beskattningsår 3, 4 och 5 uppkommer underskott på 100 000 kr, 200 000 kr och 25 000 kr för respektive beskattningsår.

Vid ingången av beskattningsår 6 har AB A outnyttjade underskott på sammanlagt 725 000 kr, varav 400 000 kr omfattas av koncernbidragsspärren. Återstående del av underskottet, 325 000 kr, får fritt kvittas mot koncernbidrag från AB B.

Det koncernbidragsspärrade underskottet på 400 000 kr kan antingen kvittas mot överskott i den egna verksamheten eller efter spärrtidens utgång – beskattningsår 9 – mot koncernbidrag från AB B. Innan det koncernbidragsspärrade underskottet får dras av mot överskott i den egna verksamheten ska dock ospärrat underskott, i detta fall 325 000 kr, utnyttjas mot överskottet.

För beskattningsår 6 redovisar AB A ett överskott på 450 000 kr före avdrag för underskott. AB A har inte tagit emot något koncernbidrag. AB A ska först göra avdrag för ospärrat underskott, 325 000 kr, och sedan för koncernbidragsspärrat underskott, 125 000 kr, och redovisa 0 kr i överskott. Därefter kvarstår ett koncernbidragsspärrat underskott på 275 000 kr.

Vissa koncernbidrag får kvittas mot koncernbidragsspärrat underskott

Systematiken i koncernbidragsspärren innebär att det koncernbidragsspärrade underskottet bara får dras av till den del underskottsföretaget redovisar ett överskott beräknat enligt 40 kap. 18 § IL, d.v.s. utan hänsyn till spärrade underskott och till koncernbidrag som underskottsföretaget har tagit emot (40 kap. 18 § IL).

Om koncernbidraget som underskottsföretaget har tagit emot kommer från ett företag som redan före ägarförändringen ingick i samma koncern som underskottsföretaget ska dock ett sådant koncernbidrag ingå i det beräknade överskottet (40 kap. 19 § första meningen IL).

Det finns två undantag då koncernbidrag enligt ovan inte får räknas med i överskottet, d.v.s. inte får kvittas mot ett koncernbidragsspärrat underskott. Det gäller

- då ett företag som inte tillhörde samma koncern före ägarförändringen har gått upp i det företag som lämnat koncernbidraget genom fusion (fusionsregeln)

- till den del koncernbidraget motsvaras av koncernbidrag från något annat företag som inte ingick i samma koncern före ägarförändringen (slussningsregeln) (40 kap. 19 § andra och tredje meningarna IL).

Ovanstående innebär att ett koncernbidragsspärrat underskott får dras av mot koncernbidrag endast om koncernbidraget faktiskt härrör från ett företag som redan före ägarförändringen ingick i samma koncern som underskottsföretaget. Koncernbidragsspärren omfattar därmed koncernbidrag som direkt eller indirekt kommer från det nya moderföretaget och från företag som ingick i samma koncern som det nya moderföretaget före ägarförändringen. Det kan således bli nödvändigt att ”öronmärka” koncernbidrag.

Exempel: bolagsförvärv som omfattar en hel koncern

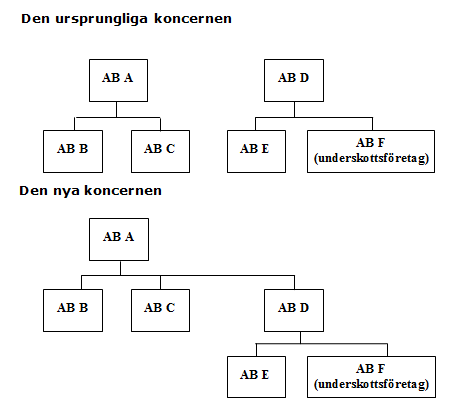

Bilden visar strukturen i den ursprungliga respektive nya koncernen.

En koncern med moderföretaget AB A och dotterföretagen AB B och AB C förvärvar en annan koncern med moderföretaget AB D och dotterföretagen AB E och AB F. AB F är ett underskottsföretag.

Koncernbidragsspärren är inte tillämplig på koncernbidrag från AB D och AB E till AB F. Om koncernbidrag har ”slussats” från AB A, AB B eller AB C via AB D eller AB E slår spärren däremot till.

Inget hinder mot att ospärrat underskott dras av mot mottagna koncernbidrag

Regeln innebär att det inte finns något hinder för underskottsföretaget att dra av underskott som uppkommit efter ägarförändringen, ospärrade underskott, mot mottagna koncernbidrag. Detta innebär att underskottsföretagets underskott i praktiken rullas framåt i två separata ”fållor”, den ena med koncernbidragsspärrade underskott som inte får utnyttjas mot koncernbidrag förrän efter utgången av spärrtiden, och den andra med ospärrade underskott som uppkommit det beskattningsår då ägarförändringen skedde, eller de därpå följande beskattningsåren (prop. 1993/94:50 s. 327).

Rättsfall: när underskottsföretaget har både ospärrat och koncernbidragsspärrat underskott och har mottagit koncernbidrag från olika givare

Högsta förvaltningsdomstolen har prövat hur bestämmelserna om koncernbidrag i 40 kap. 18–19 §§ IL ska tolkas när ett underskottsföretag får koncernbidrag både från företag som ingick i samma koncern före ägarförändringen (”gamla” företag) och från företag som inte tillhörde koncernen före denna tidpunkt (”nya” företag).

I det aktuella fallet hade underskottsföretaget ett eget skattemässigt resultat för beskattningsåret som var negativt, utan att man beaktat koncernbidrag som företaget mottagit. Frågan som prövades var om bestämmelserna ska tolkas så att underskottsföretaget först kan kvitta årets negativa resultat (ospärrat underskott) mot koncernbidrag från ”nya” företag, för att möjliggöra att det koncernbidragsspärrade underskottet sedan kan dras av mot koncernbidrag från ”gamla” företag. Eftersom koncernbidragsspärren är utformad så att det i lagtexten anges en beloppsmässig gräns för hur stor del av ett koncernbidragsspärrat underskott som får dras av, ansåg Högsta förvaltningsdomstolen att en sådan tolkning inte stämmer överens med lagtextens ordalydelse. Denna beloppsgräns är ett överskott som har beräknats på ett visst sätt. I detta överskott får koncernbidrag från ”gamla” men inte från ”nya” företag räknas in. Domstolen ansåg att bestämmelserna inte ger utrymme för att koncernbidrag som underskottsföretaget tar emot från ”nya” företag beaktas då man beräknar överskottet (RÅ 2008 ref. 69).

Exempel: underskottsföretaget har både koncernbidragsspärrat och ospärrat underskott och tar emot koncernbidrag

Underskottsföretaget AB U har underskott från tidigare år med totalt 500 000 kr. Eftersom AB U var med om en ägarförändring för två år sedan så är 400 000 kr av underskottet koncernbidragsspärrat och resterande 100 000 kr ospärrat.

AB U redovisar ett underskott för beskattningsåret med 150 000 kr, beräknat utan hänsyn till avdrag för tidigare års underskott och mottagna koncernbidrag. AB U har tagit emot koncernbidrag från ”gamla” företag med 200 000 kr och från ”nya” företag med 250 000 kr.

Enligt 40 kap. 18–19 §§ IL, och den tolkning av reglerna som Högsta förvaltningsdomstolen gjort i RÅ 2008 ref. 69, ska man beräkna om någon del av det koncernbidragsspärrade underskottet ska dras av vid beskattningen detta år enligt följande:

Underskottet för beskattningsåret enligt ovan (- 150 000 kr) ska minskas med ospärrade underskott från tidigare år (- 100 000 kr) och ökas med koncernbidrag från ”gamla” företag som ska räknas in i överskottet (+ 200 000 kr). Beräkningen ger ett underskott med 50 000 kr (ospärrat). Eftersom denna beräkning av ”beskattningsårets överskott” inte resulterat i ett överskott, utan ett underskott, får ingen del av det koncernbidragsspärrade underskottet dras av detta år. Avdragsrätten får prövas igen vid beskattningen följande beskattningsår.

Det ospärrade underskottet som beräkningen resulterat i (- 50 000 kr) får dras av mot koncernbidrag från ”nya” företag, d.v.s. 250 000 kr – 50 000 kr, vilket innebär att underskottsföretaget ska beskattas för ett överskott på 200 000 kr.

Rättsfall: en avsättning till en periodiseringsfond har inte beaktats vid beräkning av överskottet enligt 40 kap. 18 § IL

Kammarrätten har inte beaktat avdrag för en avsättning till en periodiseringsfond vid beräkningen av det överskott som ett underskottsföretag får dra av ett koncernbidragsspärrat underskott mot, enligt 40 kap 18 § IL (KRNJ 2013-03-13, mål nr 846-12).

Företaget hade gjort en avsättning till en periodiseringsfond med 25 procent av ett koncernbidrag som företaget tagit emot. Företaget skulle ta upp koncernbidraget till beskattning eftersom det inte fick kvittas mot företagets koncernbidragsspärrade underskott. Enligt lagtexten i 40 kap. 18 § IL ska beskattningsårets överskott beräknas utan hänsyn till avdragen för underskott och till sådana mottagna koncernbidrag som ska tas upp enligt 35 kap. IL. Kammarättens uppfattning är att eftersom man inte ska beakta koncernbidraget när man beräknar överskottet så ska man inte heller beakta resultatdispositioner som inte hade kunnat göras utan att detta koncernbidrag påverkat överskottet. Skatteverket anser att kammarrättens dom är riktig och har inte överklagat den.