- Vägledning »

- 2024 »

- Inkomstskatt »

- Näringsverksamhet »

- Hur ska det skattepliktiga resultatet beräknas? »

- En eller flera näringsverksamheter?

En eller flera näringsverksamheter?

En person som bedriver flera verksamheter ska oftast redovisa dem som en näringsverksamhet med en gemensam resultatberäkning. Men det finns vissa fall när fysiska personer inte ska redovisa verksamheterna gemensamt.

- Juridiska personer – en näringsverksamhet

- Fysiska personer – en näringsverksamhet är huvudprincipen

- Fysiska personer – undantag från huvudprincipen

- Enskild näringsidkare som bedriver självständig näringsverksamhet utanför EES

- Andel i svenskt handelsbolag

- Andel i svenskt handelsbolag som bedriver självständig näringsverksamhet utanför EES

- Andel i svenskt handelsbolag som är delägare i annat svenskt handelsbolag

- Andel i en i utlandet delägarbeskattad juridisk person

- Kapitalvinst vid avyttring av en andel i skalbolag

- Referenser

Juridiska personer – en näringsverksamhet

All näringsverksamhet som bedrivs av en juridisk person räknas som en enda näringsverksamhet (14 kap. 10 § första stycket IL). Man gör därmed en gemensam beräkning av de olika verksamheternas resultat och normalt sker en resultatutjämning mellan de olika verksamheterna som en juridisk person bedriver även om de är självständiga i förhållande till varandra.

Andel i svenskt handelsbolag

Om en juridisk person är delägare i ett svenskt handelsbolag räknas även handelsbolagets verksamhet in i den juridiska personens näringsverksamhet (14 kap. 10 § första stycket IL). En resultatutjämning kan därmed ske mellan resultatet från en andel i ett svenskt handelsbolag och resultatet från annan verksamhet som en juridisk person bedriver. Ett underskott från ett svenskt handelsbolag kan alltså kvittas mot ett överskott i en annan verksamhet. Läs mer om detta under Huvudregeln.

För kommanditdelägare finns en begränsad avdragsrätt för underskott. Även för handelsbolagsdelägare med begränsat ansvar finns begränsningar i avdragsrätten för underskott.

Andel i en i utlandet delägarbeskattad juridisk person

Verksamhet som bedrivs i en i utlandet delägarbeskattad juridisk person nämns inte i bestämmelserna om indelning i näringsverksamheter i 14 kap. 10 § IL. För att principen om delägarbeskattning ska fungera anser Skatteverket att verksamhet i en i utlandet delägarbeskattad juridisk person ska behandlas på samma sätt som verksamhet i ett svenskt handelsbolag när delägaren är en juridisk person (Skatteverkets ställningstagande Beskattning av i utlandet delägarbeskattade juridiska personer och deras delägare, avsnitt 4.7.1). Det innebär att den i utlandet delägarbeskattade juridiska personens verksamhet räknas in i den juridiska personens näringsverksamhet. En resultatutjämning kan därmed ske mellan resultatet från en andel i en i utlandet delägarbeskattad juridisk person och resultatet från annan verksamhet.

Vid beskattningsinträde, t.ex. då en andel i en i utlandet delägarbeskattad juridisk person förvärvas från någon som inte är skattskyldig i Sverige, ska resultatet beräknas utifrån att verksamheten påbörjats vid skattskyldighetens inträde. Det är därför bara resultatet efter beskattningsinträdet som kan bli föremål för resultatutjämning.

Begränsad avdragsrätt för underskott från en i utlandet delägarbeskattad juridisk person i vissa fall

Det finns vissa begränsningar vad gäller avdragsrätten för underskott från en i utlandet delägarbeskattad juridisk person:

- Avdrag får bara göras om den utländska juridiska personen hör hemma i ett EES-land eller i ett område som anges i bilaga 39 a IL och som inte omfattas av de undantag som anges där (14 kap. 11 § första stycket IL).

- Underskott som inte får dras av ska rullas vidare till nästa år och dras av när man beräknar resultatet i den utländska juridiska personen (14 kap. 11 § andra stycket IL).

En i utlandet delägarbeskattad juridisk person hör normalt hemma i det land där den är bildad, det gäller också vid tillämpningen av 14 kap. 11 § IL.

Exempel andel i en i utlandet delägarbeskattad juridisk person

Här nedan finns ett par exempel på situationer när juridiska personer äger andelar i en i utlandet delägarbeskattad juridisk person.

Exempel: ett aktiebolag äger andel i en i utlandet delägarbeskattad juridisk person med underskott – avdrag medges

A AB bedriver verksamhet i Sverige. A AB är också delägare i en i utlandet delägarbeskattad juridisk person (UDJP X) som är hemmahörande i EES-land X. Båda näringsverksamheterna redovisas i A AB:s enda näringsverksamhet.

Verksamheten i Sverige har ett överskott på 300 000 kr. Andelen i UDJP X ger ett underskott på 100 000 kr. Avdrag medges för underskottet i UDJP X eftersom land X är ett EES-land. A AB beskattas för ett överskott på 200 000 kr.

Exempel: ett aktiebolag äger andel i en i utlandet delägarbeskattad juridisk person med underskott – avdrag medges inte

B AB bedriver verksamhet i Sverige. B AB är också delägare i en i utlandet delägarbeskattad juridisk person (UDJP Y) som är hemmahörande i land Y utanför EES. Land Y är ett av undantagen i bilaga 39 a IL. Båda näringsverksamheterna redovisas i B AB:s enda näringsverksamhet.

Verksamheten i Sverige har ett överskott på 300 000 kr. Andelen i UDJP Y ger ett underskott på 100 000 kr. Avdrag medges inte för underskottet i UDJP Y eftersom land Y är ett av undantagen i bilaga 39 a IL och inte heller är ett EES-land. B AB beskattas alltså för ett överskott på 300 000 kr. Underskottet får rullas till nästa år och kvittas mot ett eventuellt överskott i UDJP Y.

Fysiska personer – en näringsverksamhet är huvudprincipen

All näringsverksamhet som en enskild näringsidkare bedriver hänförs, enligt huvudprincipen, till en näringsverksamhet (14 kap. 12 § IL). Men det finns flera undantag från denna huvudprincip som innebär att en fysisk person kan ha flera näringsverksamheter. Undantagen är tillämpliga om en fysisk person har

- självständig näringsverksamhet som bedrivs utanför EES

- andel i ett svenskt handelsbolag

- andel i en i utlandet delägarbeskattad juridisk person

- kapitalvinst vid avyttring av en andel i ett skalbolag.

Indelningen i olika näringsverksamheter påverkar uttaget av egenavgifter samt särskild löneskatt på förvärvsinkomster (SLF). Läs mer om hur egenavgifter påverkas av indelningen i olika näringsverksamheter under Flera verksamheter. Läs mer om hur SLF påverkas av indelningen i olika näringsverksamheter under Passiv näringsverksamhet.

Resultatberäkning och resultatutjämning

Resultatet ska beräknas särskilt för varje näringsverksamhet.

När flera verksamheter hänförs till samma näringsverksamhet beräknas resultatet gemensamt vilket leder till en resultatutjämning mellan de olika verksamheterna.

Har en fysisk person flera olika verksamheter som är hänförliga till olika näringsverksamheter ska resultatet beräknas särskilt för varje näringsverksamhet. Ett underskott i en näringsverksamhet kan då inte kvittas mot ett överskott i en annan näringsverksamhet, d.v.s. det är inte möjligt att göra en resultatutjämning mellan olika näringsverksamheter.

Fysiska personer – undantag från huvudprincipen

En fysisk person har som huvudprincip en enda näringsverksamhet, men det finns ett antal situationer när personen kan ha flera näringsverksamheter. I en sådan situation är det inte möjligt att resultatutjämna mellan de olika verksamheterna.

Enskild näringsidkare som bedriver självständig näringsverksamhet utanför EES

Om en enskild näringsidkare bedriver självständig näringsverksamhet utanför EES räknas all sådan verksamhet som en egen näringsverksamhet (14 kap. 12 § IL). All självständig verksamhet som bedrivs utanför EES hänförs alltså till en enda näringsverksamhet. Det gäller oavsett om flera självständiga verksamheter bedrivs i ett och samma land, eller om flera självständiga verksamheter bedrivs i flera olika länder. En person som bedriver enskild näringsverksamhet både i Sverige och utanför EES kan därför inte kvitta ett överskott i den ena verksamheten mot ett underskott i den andra om verksamheten utanför EES är en självständigt bedriven näringsverksamhet.

Självständig näringsverksamhet utanför EES anses alltid vara passiv

En självständigt bedriven näringsverksamhet utanför EES anses alltid vara en passiv näringsverksamhet (2 kap. 23 § andra stycket IL). Att näringsverksamheten anses som passiv medför att

- något grundavdrag inte kan medges mot inkomsten från näringsverksamheten

- inkomsten från den passiva näringsverksamheten inte kan ligga till grund för pensionssparavdrag, läs mer under Vilka avdragsbegränsningar finns?

- om näringsverksamheten är nystartad eller konstnärlig verksamhet så kan underskottet inte dras av som allmänt avdrag.

En enskild näringsidkare som bedriver självständig näringsverksamhet utanför EES kan inte heller få avdrag för slutligt underskott. Läs mer under Underskott som finns kvar då näringsverksamheten upphör.

Vad avses med självständig näringsverksamhet utanför EES?

Vad som avses med självständig näringsverksamhet som bedrivs utanför EES framgår inte av IL. Man får därför söka efter en förklaring till begreppet i förarbetena till lagstiftningen. Självständighetskravet är uppfyllt om verksamheten utanför EES saknar anknytning till en verksamhet här i landet (prop. 1993/94:50 s. 334).

För att bedöma om en näringsverksamhet utanför EES är självständig kan man hämta viss ledning från regleringen vid tiden närmast före 1990 års skattereform. Enligt då gällande 18 § kommunalskattelagen bildade varje rörelse som var självständig en särskild förvärvskälla. För att olika verksamheter skulle kunna hänföras till olika förvärvskällor krävdes att de var helt olika till sin art och att det inte fanns något egentligt inre sammanhang. Om verksamheterna däremot hade en naturlig anknytning till varandra betraktades de som en enda verksamhet.

Exempel självständig näringsverksamhet utanför EES

Här nedan finns ett antal exempel på situationer när det rör sig om självständig näringsverksamhet utanför EES och när så inte är fallet.

Exempel: maskinuthyrning i Sverige och land X utanför EES

Adam, som är obegränsat skattskyldig i Sverige, bedriver maskinuthyrning i både Sverige och land X utanför EES. Här finns en naturlig anknytning mellan verksamheterna, ett inre sammanhang och de är till arten lika. Det handlar alltså inte om en självständigt bedriven näringsverksamhet utanför EES. Adam har därför en näringsverksamhet där resultatet ska beräknas gemensamt för de båda verksamheterna.

Exempel: bageri i Sverige och maskinuthyrning i land Y utanför EES

Bella, som är obegränsat skattskyldig i Sverige, bedriver bageriverksamhet i Sverige och maskinuthyrning i land Y utanför EES. Maskinuthyrningen i land Y är en självständigt bedriven verksamhet utanför EES, eftersom det inte finns någon naturlig anknytning mellan maskinuthyrningen och bageriet. De är inte till arten lika och det finns inget inre sammanhang. Maskinuthyrningen bildar därför en egen näringsverksamhet. Bella har därmed två näringsverksamheter som ska redovisas var för sig.

Exempel: bilverkstad i Sverige och EES-land Z samt bageri i EES-land Z

Cesar, som är obegränsat skattskyldig i Sverige, har bilverkstad i både Sverige och EES-land Z samt ett bageri i EES-land Z. Eftersom bestämmelserna om självständig näringsverksamhet inte gäller för verksamhet som bedrivs inom EES har Cesar en näringsverksamhet där resultatet ska beräknas gemensamt för alla tre verksamheterna.

Exempel: bilverkstad i EES-land X och bageri i land Y utanför EES

Daniella, som är obegränsat skattskyldig i Sverige, har bilverkstad i EES-land X och bageri i land Y utanför EES. Eftersom det inte finns någon naturlig anknytning mellan verksamheten i EES-land X och land Y utanför EES är bilverkstaden en näringsverksamhet inom EES och bageriverksamheten en självständig näringsverksamhet utanför EES. Daniella har alltså två näringsverksamheter som ska redovisas var för sig.

Exempel: bilverkstad i EES-land Y och land Z utanför EES

Emil, som är obegränsat skattskyldig i Sverige, har bilverkstad i både EES-land Y och land Z utanför EES. Här finns en naturlig anknytning mellan verksamheterna, ett inre sammanhang och de är till arten lika. Bilverkstadsverksamheten bedrivs inte alls i Sverige men bilverkstaden i EES-land Y ligger inom EES. Det är därmed en näringsverksamhet inom EES även om den till en del bedrivs utanför EES (i land Z). Emil har därmed en näringsverksamhet där resultatet ska beräknas gemensamt.

Andel i svenskt handelsbolag

Om en fysisk person är delägare i ett eller flera svenska handelsbolag räknas verksamheten i varje handelsbolag som en egen näringsverksamhet (14 kap. 13 § första stycket IL). Näringsverksamhet som en person bedriver som enskild näringsidkare och verksamhet som samma person bedriver i ett handelsbolag räknas alltså som olika näringsverksamheter. Någon resultatutjämning kan därför inte ske mellan verksamheterna.

Andel i svenskt handelsbolag som bedriver självständig näringsverksamhet utanför EES

Om ett svenskt handelsbolag bedriver självständig näringsverksamhet utanför EES räknas all sådan verksamhet som en egen näringsverksamhet (14 kap. 13 § första stycket IL). Det innebär bl.a. att om handelsbolaget bedriver en verksamhet i Sverige och en verksamhet utanför EES som är en självständig näringsverksamhet, så kan inte ett överskott i den ena verksamheten kvittas mot ett underskott i den andra.

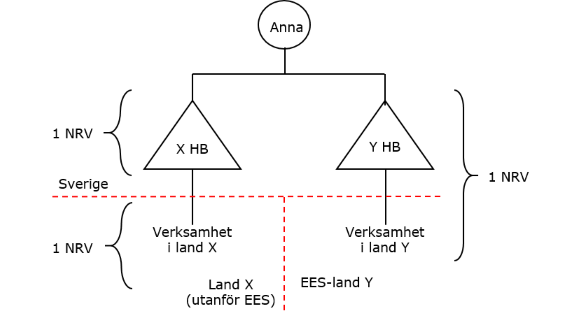

Exempel: andelar i två svenska handelsbolag som bedriver verksamhet i Sverige samt självständig näringsverksamhet utanför EES

Anna, som är obegränsat skattskyldig i Sverige, äger andelar i två svenska handelsbolag, X HB och Y HB. X HB bedriver utöver sin svenska verksamhet självständig näringsverksamhet i land X utanför EES. Y HB bedriver utöver sin svenska verksamhet även verksamhet av helt annat slag i EES-land Y.

Den verksamhet som X HB bedriver i land X utanför EES är en självständig näringsverksamhet och någon resultatutjämning kan därför inte ske mellan verksamheten i Sverige och den i land X utanför EES.

Y HB däremot bedriver verksamhet i Sverige och i EES-land Y. Här kan resultatutjämning ske mellan verksamheterna eftersom dessa räknas som en näringsverksamhet.

Anna ska därför redovisa sina innehav som tre näringsverksamheter:

- verksamheten i Sverige i X HB

- självständig näringsverksamhet i land X utanför EES i X HB

- verksamheten i Sverige och i EES-land Y i Y HB.

Andel i svenskt handelsbolag som är delägare i annat svenskt handelsbolag

Om ett svenskt handelsbolag är delägare i ett annat svenskt handelsbolag, ska verksamheten i det andra handelsbolaget räknas in i det ägande handelsbolagets näringsverksamhet (14 kap. 13 § andra stycket IL).

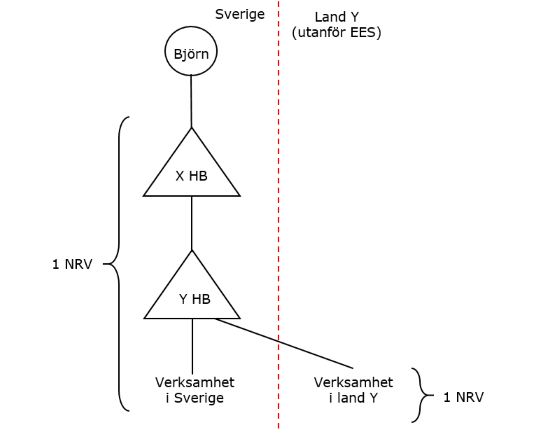

Exempel: andel i ett svenskt handelsbolag som är delägare i ett annat svenskt handelsbolag

Björn, som är obegränsat skattskyldig i Sverige, äger andelar i ett svenskt handelsbolag, X HB. X HB bedriver sin verksamhet i Sverige samt äger andelar i ett annat svenskt handelsbolag, Y HB. Y HB bedriver utöver sin svenska verksamhet även självständig näringsverksamhet i land Y utanför EES.

Y HB:s verksamhet räknas in i det ägande handelsbolagets (X HB:s) verksamhet (14 kap. 13 § andra stycket IL). Eftersom Y HB, utöver verksamheten i Sverige, bedriver en självständig näringsverksamhet utanför EES kan ingen resultatutjämning ske mellan verksamheten i Sverige och den i land Y utanför EES.

Björn ska alltså redovisa sitt innehav som två näringsverksamheter:

- verksamheterna som bedrivs i Sverige av X HB och Y HB

- självständig näringsverksamhet i land Y utanför EES i Y HB.

Andel i en i utlandet delägarbeskattad juridisk person

Näringsverksamhet som bedrivs i en i utlandet delägarbeskattad juridisk person nämns inte i bestämmelserna om indelning i näringsverksamheter i 14 kap. 12–13 §§ IL. För att principen om delägarbeskattning ska fungera anser Skatteverket att om en fysisk person är delägare i en eller flera i utlandet delägarbeskattade juridiska personer, ska sådan verksamhet behandlas på samma sätt som verksamhet som bedrivs i ett svenskt handelsbolag. Varje i utlandet delägarbeskattad juridisk person blir alltså en egen näringsverksamhet (Skatteverkets ställningstagande Beskattning av i utlandet delägarbeskattade juridiska personer och deras delägare, avsnitt 4.7).

Om ett svenskt handelsbolag är delägare i en i utlandet delägarbeskattad juridisk person, eller om en i utlandet delägarbeskattad juridisk person är delägare i ett svenskt handelsbolag eller i en annan i utlandet delägarbeskattad juridisk person, anser Skatteverket att dessa verksamheter ska räknas in i det ägande bolagets verksamhet på samma sätt som när ett svenskt handelsbolag är delägare i ett annat svenskt handelsbolag (Skatteverkets ställningstagande Beskattning av i utlandet delägarbeskattade juridiska personer och deras delägare, avsnitt 4.7).

Däremot anser Skatteverket att bestämmelserna om självständig näringsverksamhet utanför EES i 14 kap. 13 § IL och 2 kap. 23 § IL inte ska tillämpas på i utlandet delägarbeskattade juridiska personer, eftersom det kan vara till nackdel för delägaren. Men detta gäller inte om ett svenskt handelsbolag är delägare i en i utlandet delägarbeskattad juridisk person som bedriver sin verksamhet utanför EES. Skatteverket anser att det följer av 14 kap. 13 § första stycket andra meningen IL att sådan verksamhet ska räknas som en egen verksamhet (Skatteverkets ställningstagande Beskattning av i utlandet delägarbeskattade juridiska personer och deras delägare, avsnitt 4.7). När bestämmelsen om självständig näringsverksamhet utanför EES i 2 kap. 23 § andra stycket IL inte ska tillämpas är det delägarens arbetsinsats som avgör om verksamheten är aktiv eller passiv.

Exempel andel i en i utlandet delägarbeskattad juridisk person

Här nedan finns några exempel på situationer när fysiska personer äger andel i en i utlandet delägarbeskattad juridisk person.

Exempel: andelar i två stycken i utlandet delägarbeskattade juridiska personer

Adrian, som är obegränsat skattskyldig i Sverige, äger andelar i två stycken i utlandet delägarbeskattade juridiska personer, UDJP X och UDJP Y. UDJP X och UDJP Y bedriver bara verksamhet i sina respektive hemländer.

Skatteverket anser att om en fysisk person är delägare i en eller flera i utlandet delägarbeskattade juridiska personer, ska sådan verksamhet behandlas på samma sätt som verksamhet som bedrivs i ett svenskt handelsbolag. Det innebär att varje i utlandet delägarbeskattad juridisk person blir en egen näringsverksamhet (Skatteverkets ställningstagande Beskattning av i utlandet delägarbeskattade juridiska personer och deras delägare, avsnitt 4.7).

Adrian ska därför redovisa sina innehav i två näringsverksamheter:

- verksamheten i UDJP X

- verksamheten i UDJP Y.

Även om UDJP X och UDJP Y är hemmahörande utanför EES är ingen av verksamheterna självständigt bedrivna eftersom Skatteverket anser att reglerna om självständig näringsverksamhet utanför EES inte ska tillämpas på i utlandet delägarbeskattade juridiska personer (Skatteverkets ställningstagande Beskattning av i utlandet delägarbeskattade juridiska personer och deras delägare, avsnitt 4.7).

Exempel: andel i en i utlandet delägarbeskattad juridisk person som är delägare i ett svenskt handelsbolag

Beata, som är obegränsat skattskyldig i Sverige, äger andelar i en i utlandet delägarbeskattad juridisk person (UDJP Y), som i sin tur äger andelar i ett svenskt handelsbolag (Z HB). UDJP Y bedriver verksamhet i sitt hemland (land Y utanför EES). Z HB bedriver verksamhet i Sverige.

Även om UDJP Y är hemmahörande utanför EES anses ingen av näringsverksamheterna vara självständigt bedriven. Detta eftersom Skatteverket anser att reglerna om självständig näringsverksamhet utanför EES inte ska tillämpas på i utlandet delägarbeskattade juridiska personer (Skatteverkets ställningstagande Beskattning av i utlandet delägarbeskattade juridiska personer och deras delägare, avsnitt 4.7).

Beata har därför en näringsverksamhet som omfattar båda verksamheterna (UDJP Y och Z HB).

Exempel: andel i ett svenskt handelsbolag som är delägare i en i utlandet delägarbeskattad juridisk person

Cecilia, som är obegränsat skattskyldig i Sverige, äger andelar i ett svenskt handelsbolag (X HB), som i sin tur äger andelar i en i utlandet delägarbeskattad juridisk person (UDJP Y). X HB bedriver verksamhet i Sverige. UDJP Y bedriver verksamhet i sitt hemland (land Y utanför EES).

Om ett svenskt handelsbolag är delägare i en i utlandet delägarbeskattad juridisk som bedriver sin verksamhet utanför EES anser Skatteverket att det följer av 14 kap. 13 § första stycket andra meningen IL att sådan verksamhet ska räknas som en egen verksamhet (Skatteverkets ställningstagande Beskattning av i utlandet delägarbeskattade juridiska personer och deras delägare, avsnitt 4.7).

Cecilia har alltså två näringsverksamheter:

- verksamheten som bedrivs i Sverige av X HB

- verksamheten som bedrivs självständigt i land Y utanför EES av UDJP Y.

Kapitalvinst vid avyttring av en andel i skalbolag

Om det uppkommer en kapitalvinst när en fysisk person avyttrar en andel i ett skalbolag ska denna tas upp som inkomst av passiv näringsverksamhet. Denna inkomst räknas som en egen näringsverksamhet och får alltså inte dras av mot underskott i en annan näringsverksamhet (14 kap. 13 a § IL).

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt