- Vägledning »

- 2024 »

- Inkomstskatt »

- Näringsverksamhet »

- Hur ska det skattepliktiga resultatet beräknas? »

- Omräkning när redovisningsvalutan är euro

Omräkning när redovisningsvalutan är euro

De företag som har sin redovisning i euro behöver räkna om posterna i balans- och resultaträkningen till svenska kronor för beskattningsändamål. Här får du läsa om vilka företag som ska göra denna omräkning och hur omräkningen ska göras. Du får också läsa om vilka kurser omräkningen ska ske till.

Vilka företag omfattas av omräkningslagen?

Företag som har sin redovisning i euro behöver räkna om sina uppgifter till svenska kronor för beskattningsändamål (22 kap. 2 § SFF). För att det ska vara praktiskt möjligt att ha euro som redovisningsvaluta har man infört ett schabloniserat omräkningsförfarande för inkomstskatten och mervärdesskatten, d.v.s. för de skatter där det råder ett samband mellan redovisning och beskattning.

Det schabloniserade omräkningsförfarandet för beskattningsändamål regleras i lag (2000:46) om omräkningsförfarande vid beskattning för företag som har sin redovisning i euro m.m. (omräkningslagen).

Notera att omräkningslagen inte gäller för underlaget för särskild löneskatt på pensionskostnader och underlaget för avkastningsskatt (1 § omräkningslagen). Underlaget för dessa skatter ska vara i svenska kronor. Bokförd kostnad för den särskilda löneskatten och avkastningsskatten omfattas däremot av omräkningsförfarandet enligt omräkningslagen.

Motsvarande gäller för löneutbetalningar avseende skatteunderlag, avdragen skatt och arbetsgivaravgifter.

I 1 § omräkningslagen står det att följande företag ska tillämpa lagen:

- företag som har sin redovisning i euro eller byter redovisningsvaluta enligt 4 kap. 6 § BFL

- företag med kronor som redovisningsvaluta om de ger koncernbidrag till eller tar emot koncernbidrag från ett euroredovisande företag

- företag med kronor som redovisningsvaluta, om de genomför en transaktion till underpris med ett euroredovisande företag.

Omräkning vid inkomstbeskattningen

Företagets bokföringsmässiga resultat i euro ska först räknas om till svenska kronor (4 § omräkningslagen). Det till svenska kronor omräknade resultatet ska vara utgångspunkten för de justeringar företaget ska göra vid den skattemässiga inkomstberäkningen.

Hur kopplade poster ska hanteras

Omräkningslagen bygger på principen att det skattemässiga resultatet inom det kopplade området följer bokföringen, dvs. det redovisade resultatet för kopplade poster mäts i euro. För deklarationsändamål räknas sedan detta resultat om till kronor enligt den genomsnittliga växelkursen (prop. 1999/2000:23 s. 164).

När ett företag med euro som redovisningsvaluta innehar t.ex. en skuld i euro kan någon valutarelaterad värdeförändring på skulden som ska påverka den beskattningsbara inkomsten inte uppkomma. Det beror på att skulden i euro inte är i ”utländsk” valuta för ett sådant företag. Högsta förvaltningsdomstolen har i en dom uttalat att värdeförändringar på skulder i euro, som beror på ändrad växelkurs mellan euron och den svenska kronan, inte ska påverka den beskattningsbara inkomsten vid en omräkning av resultatet till svenska kronor. Omräkningen från euro till svenska kronor medför i sig inte några intäkts- eller kostnadsposter när resultatet av näringsverksamheten beräknas enligt 14 kap. 21 § första stycket IL (HFD 2012-09-13, mål nr 1497-11). För vidare motivering se Skatteverkets kommentar till Skatterättsnämndens förhandsbesked (dnr 115/09/D).

Läs nedan om hur vissa kopplade poster i annan valuta än euro värderas.

När ett företag tillämpar den räkenskapsenliga avskrivningsmetoden, som omfattas av det kopplade området, ska inventarierna ha samma värde i bokföringen som vid beskattningen (18 kap. IL). För företag som har bokföringen i euro medför denna regel att avskrivningarna ska beräknas utifrån anskaffningsvärdena i euro. I likhet med övriga resultatposter räknas de sedan om i deklarationen enligt genomsnittskursen.

Hur icke-kopplade poster ska hanteras

Inom det icke-kopplade området, t.ex. fastigheter, värdepapper och fordringar som utgör kapitaltillgångar där beskattningen sker enligt kapitalreglerna, är utgångspunkten för beskattningen däremot transaktionernas värde i kronor oavsett transaktionsvalutan. För icke-kopplade poster ska det belopp i euro som har påverkat det bokförda resultatet räknas om till svenska kronor enligt genomsnittskursen och justeras bort skattemässigt. I deklarationen måste de resultatpåverkande beloppen i bokföringen återföras, t.ex. avskrivningar, upp- och nedskrivningar, kapitalvinster och kapitalförluster. Därefter ska dessa belopp ersättas med de skattepliktiga respektive avdragsgilla beloppen i svenska kronor (prop. 1999/2000:23 s. 155).

För företagen innebär det att de måste hålla reda på anskaffningsvärdena m.m. för de icke kopplade posterna i kronor, förutom de anskaffningsvärden m.m. i euro som man måste ha för bokföringen.

Detsamma gäller vid avskrivningar av inventarier enligt restvärdemetoden. För restvärdesmetoden finns det inte något krav på att samma värde ska gälla vid bokföring och beskattning. Därför ska de bokförda avskrivningar återläggas och istället ska det skattemässiga resultatet belastas med avskrivningar fastställda i kronor.

Fordringar utställda i euro utgör inte en fordran i utländsk valuta enligt 11 § omräkningslagen. En sådan fordran som utgör en kapitaltillgång är en icke-kopplad post där beskattning ska ske i kronor. Det innebär att valutakursförändringar som beror på ändrad växelkurs mellan euro och kronor ingår i beräkningen av kapitalvinst eller kapitalförlust.

I 25 a kap. 19 § första stycket 1 IL får en kapitalförlust inte dras av om den avser en fordran som uppkommer när företagen är i intressegemenskap. Frågan är om avdragsförbudet för kapitalförlust som beror på en förändring av växelkursen mellan euro och kronor innebär en negativ särbehandling av de svenska företagens val av euro som lånevaluta? I mål nr 3238-12 (HFD 2016 ref. 14 II) konstaterade Högsta förvaltningsdomstolen att avdragsförbudet strider mot de fria kapitalrörelserna i artikel 63 i EUF-fördraget. Läs mer i rättsfallskommentaren, HFD, mål nr 3238-12, avdrag för valutakursförlust för fordran i euro i ett företag med euro som redovisningsvaluta.

Läs nedan om hur vissa icke-kopplade poster i annan valuta än euro värderas.

Till vilken kurs ska man räkna om?

Först ska resultat- och balansräkningen räknas om enligt vissa principer. Sedan ska vissa poster och händelser räknas om enligt särskilda regler.

Resultaträkningen

Resultaträkningen ska räknas om till kronor enligt beskattningsårets genomsnittskurs. Om flera företag ingår i samma koncern vid utgången av beskattningsåret och företagen inte har samma beskattningsår på grund av att något av företagen har bildats eller förvärvats under året, ska detta företag räkna om resultaträkningen enligt den genomsnittliga kurs som gäller för övriga euroredovisande koncernföretag (5 § omräkningslagen).

Balansräkningen

Posterna i balansräkningen ska räknas om enligt kursen vid beskattningsårets utgång med två undantag. Undantagen är enligt 6 § omräkningslagen följande:

- Årets resultat i balansräkningen ska räknas om enligt beskattningsårets genomsnittliga växelkurs.

- Periodiseringsfonder som har satts av tidigare beskattningsår ska räknas om med samma kurs som har använts i räkenskaperna för det beskattningsår som deklarationen avser.

Det kan uppkomma en differens på grund av att årets resultat i balansräkningen ska räknas om till genomsnittskursen och övriga poster i balansräkningen till kursen vid beskattningsårets utgång. Den uppkomna differensen ska inte resultatföras utan enbart noteras i den omräknade balansräkningen som en korrigeringspost (7 § omräkningslagen). Detta för att tillgångs- och skuldsidan ska bli lika stora. Differensen är inte skattepliktig eller avdragsgill.

Europeiska centralbanken fastställer kursen

Vid omräkningen ska man använda den kurs som fastställs av Europeiska centralbanken för respektive svenska bankdag. Om det inte har fastställts någon kurs för dagen för beskattningsårets utgång ska kursen för närmast föregående svenska bankdag användas (17 § omräkningslagen). Kursen som ska användas anges på Skatteverkets webbplats.

Periodiseringsfond

Årets avsättningar till periodiseringsfonder enligt 30 kap. IL beräknas enligt kursen vid beskattningsårets utgång.

Underlaget för att beräkna avdraget för en periodiseringsfond är överskottet av näringsverksamheten beräknat i kronor före avdraget. För euroredovisande företag ska avsättningen till periodiseringsfonderna beräknas till ett belopp i kronor. Detta är ett undantag från principen att eurobeloppen gäller inom det kopplade området. Det avdrag som beräknas i kronor måste företaget sedan räkna om till euro för att ta in som årets avsättning i bokföringen. Eftersom balansdagens kurs används när man räknar om balansräkningen från euro till kronor måste man använda samma kurs när man räknar om periodiseringsfonden från kronor till euro. I annat fall skulle den avsättning som finns i balansräkningen (omräknad till kronor) avvika från avdraget som beräknats i deklarationen. (prop. 1999/2000:23 s. 169-170).

Eftersom balansdagens kurs används för att räkna om balansräkningen till kronor medan den genomsnittliga kursen används för att räkna om resultaträkningen, kommer regelmässigt avdraget i den omräknade resultaträkningen att skilja sig från avsättningen uttryckt i kronor. För att öka överskådligheten i deklarationen kan det vara lämpligt att ett företag återför avdraget i räkenskaperna (omräknat till genomsnittskursen) till beskattning för att sedan belasta det skattemässiga resultatet med den avdragsgilla avsättningen (prop. 1999/2000:23 s. 170).

Förändringar under senare beskattningsår av fondens bokförda värde som beror på förändringar av valutakurser ska inte påverka det skattemässiga resultatet (8 § omräkningslagen). I de fall fondens värde löpande omvärderas enligt gällande balansdagskurs kommer även resultatet att påverkas, om inte förändringarna bokförs direkt mot eget kapital. För det fall förändringen av fonden påverkar resultatet ska motsvarande justering göras i inkomstdeklarationen (prop. 1999/2000:23 s. 170-171).

Tidigare års avsättningar till periodiseringsfonder

Periodiseringsfonder som avsatts tidigare beskattningsår ska räknas om med samma kurs som företaget har använt i räkenskaperna för det beskattningsår som deklarationen avser (6 § omräkningslagen). I annat fall kommer fondens värde enligt balansräkningen avvika från det skattemässiga värdet.

Koncernbidrag

Ett koncernbidrag enligt 35 kap. IL ska bestämmas till ett belopp i kronor, och givaren får inte avdrag med ett större belopp än vad mottagaren tar upp (9 § omräkningslagen).

Deklarationsmässigt innebär det att de koncernbidrag som finns i räkenskaperna ska återföras respektive rensas från det bokförda resultatet för att ersättas med de skattemässiga beloppen i kronor, om koncernbidraget har bokförts över resultaträkningen (prop. 1999/2000:23 s. 178). Bestämmelsen är tillämplig på såväl företag med euro som redovisningsvaluta som företag med kronor som redovisningsvaluta.

Underprisöverlåtelse

Om ett företag överlåter en tillgång utan ersättning eller mot en ersättning som understiger marknadsvärdet utan att det är affärsmässigt motiverat (underprisöverlåtelse), ska detta uttagsbeskattas om köparen och säljaren inte har samma redovisningsvaluta. Uttagsbeskattningen ska ske trots reglerna i 23 kap. IL där uttagsbeskattningen under vissa förutsättningar inte behöver ske (10 § omräkningslagen). Bestämmelsen är en särreglering för att förhindra att vinster flyttas mellan företag med olika redovisningsvaluta med den påföljden att ett koncernbolag får avdrag med ett större belopp än vad ett annat beskattas för (prop. 1999/2000:23 s. 178-179).

Vid värdering av poster i annan valuta än euro

Fordringar, skulder, avsättningar och kontanter i annan valuta än euro ska värderas till kursen vid beskattningsårets utgång (11 § omräkningslagen). Valutakursförändringar mellan euro och svenska kronor på fordringar, skulder, avsättningar och kontanter i euro omfattas inte av 11 § eftersom euro inte är en ”utländsk” valuta för ett euroredovisande företag. Svenska kronor är dock en främmande valuta för ett euroredovisande företag.

Bestämmelsen i 11 § omräkningslagen omfattar såväl kopplade poster där resultatet beräknas enligt bokföringsmässiga grunder samt poster som inte är kopplade och där beskattningen sker enligt kapitalreglerna. Omräkningslagens 11 § har motsvarande funktion som 14 kap. 8 § IL för företag med svenska kronor som redovisningsvaluta vid omräkning av poster i en annan valuta. En omvärdering enligt regeln innebär att valutakursförändringar kommer att beskattas eller dras av löpande under innehavstiden. Under det löpande innehavet sker valutaomräkningen från den utländska valutan till euro värderad till kursen vid beskattningsårets utgång. För deklarationsändamål räknas sedan valutakursvinsten eller valutakursförlusten i euro i resultaträkningen om till svenska kronor enligt beskattningsårets genomsnittliga växelkurs. För poster som beskattas enligt kapitalreglerna får det anses följa av allmänna skatterättsliga principer att omkostnadsbeloppet i svenska kronor ska justeras i motsvarande mån då beskattning i svenska kronor har skett av en valutakursvinst eller avdrag har medgetts för en valutakursförlust, jfr 48 kap. 17 § IL. Justering av omkostnadsbeloppet görs för att ingen ska beskattas två gånger för samma vinst eller få avdrag två gånger för samma förlust.

Vid en kapitalvinstbeskattning av en fordran i t.ex. USD är utgångspunkten att såväl försäljningspriset som omkostnadsbeloppet ska beräknas i svenska kronor. Det innebär att omkostnadsbeloppet för fordran bestäms genom en direkt omräkning från USD till svenska kronor enligt valutakursen vid anskaffningstidpunkten. Under innehavstiden kan omkostnadsbeloppet i svenska kronor löpande komma att justeras p.g.a. den omvärdering av fordrans USD belopp via euro som sker vid beskattningen enligt 11 § omräkningslagen. Det är den valutakursförändring mellan USD och euro som sedan enligt 5 § omräkningslagen ska räknas om till svenska kronor enligt beskattningsårets genomsnittliga växelkurs och påverka omkostnadsbeloppet. Vid kapitalvinstberäkningen kommer det i svenska kronor justerade omkostnadsbeloppet att jämföras med försäljningspriset som beräknats i svenska kronor direkt från USD och inte via euro.

Om det finns ett terminskontrakt eller någon annan liknande valutasäkringsåtgärd för en sådan post, får posten tas upp till det värde som motiveras av valutasäkringen under förutsättning att samma värde används i räkenskaperna och värderingen står i överensstämmelse med god redovisningssed (11 § omräkningslagen).

Vid ändrad värdering av balansposter

Om Skatteverket inte godtar ett företags värdering av lager, pågående arbeten, fordringar, skulder eller avsättningar ska det belopp som påverkar den skattepliktiga intäkten justeras med hänsyn till skillnaden mellan kursen vid beskattningsårets utgång och beskattningsårets genomsnittliga växelkurs (13 § omräkningslagen).

Följande exempel illustrerar hur ändringen ska göras.

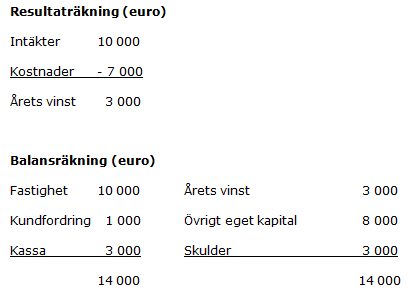

Ett företag har år 1 följande resultat- och balansräkning uttryckt i euro:

Om genomsnittskursen är 9 kr och balansdagens kurs 10 kr får vi följande resultat- och balansräkning omräknade till kronor.

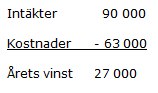

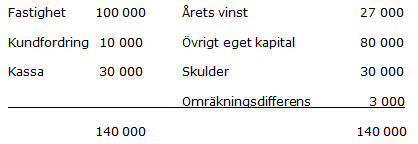

Omräknad resultaträkning i kronor (räknas om enligt genomsnittskursen enligt 5 § omräkningslagen):

Omräknad balansräkning i kronor (räknas om enligt kursen på balansdagen enligt 6 § omräkningslagen):

Antag att Skatteverket inte godkänner företagets värdering av kundfordringarna utan anser att de ska värderas till 1 100 euro, d.v.s. en höjning med 100 euro. Den utgående balansen för kundfordringar värderad till balansdagens kurs borde rätteligen ha varit 11 000 kr (1 100 euro x 10 kr). Vinsten i resultaträkningen ska emellertid inte påverkas av skillnaden 1 000 kr. Det skulle leda till att höjning av resultatet blev för stor eftersom resultatposter ska räknas om enligt genomsnittskursen. Höjningen på 100 euro ska bara påverka det skattemässiga resultatet med 900 kr (100 euro x 9 kronor), (prop. 1999/2000:23 s. 165-166).

Vid byte av redovisningsvaluta

När ett företag byter redovisningsvaluta från euro till svenska kronor eller tvärt om, ska företagets ingående balanser räknas om. De ingående balanserna ska tas upp till de värden som posterna hade i det närmast föregående beskattningsårets utgående balanser. De utgående balanserna ska omräknas till kursen vid beskattningsårets utgång. Detta gäller posterna ingående balanser av lager, pågående arbeten, inventarier, fordringar, skulder och avsättningar (14 § omräkningslagen).

När företaget byter redovisningsvaluta och yrkar avdrag för avskrivningar på inventarier enligt kompletteringsregeln (18 kap. 17 § IL), ska anskaffningsvärdet på vissa inventarier räknas om. Anskaffningsvärdet på inventarier som anskaffats under de tre senaste beskattningsåren eller så många år som behövs för en korrekt beräkning och som fortfarande finns kvar i verksamheten, ska räknas om enligt kursen vid beskattningsårets utgång (14 § omräkningslagen).

Kompletterande information

- Företag som får ha euro som redovisningsvaluta.

Referenser på sidan

Domar & beslut

Lagar & förordningar

- Inkomstskattelag (1999:1229) [1] [2] [3] [4]

- Lag (2000:46) om omräkningsförfarande vid beskattningen för företag som har sin redovisning i euro, m.m. [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16] [17]

- Skatteförfarandeförordning (2011:1261) [1]

Propositioner

Rättsfallskommentarer

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt