- Vägledning »

- 2024 »

- Inkomstskatt »

- Kapital »

- Bostäder »

- Uppskov vid bostadsbyten »

- Återföring av uppskovsbelopp

Återföring av uppskovsbelopp

Den som har överlåtit en bostad med vinst och fått ett uppskovsbelopp ska återföra uppskovsbeloppet till beskattning då ersättningsbostaden avyttras. Uppskovsbeloppet ska även, med vissa undantag, återföras till beskattning då bostaden övergår genom arv, gåva testamente och bodelning. En återföring av uppskovsbeloppet ska ske även då en avyttrad ersättningsbostad finns utomlands.

Avyttring av ersättningsbostaden

När den som har ett uppskovsbelopp avyttrar sin ersättningsbostad ska uppskovsbeloppet återföras till beskattning (47 kap 11 § IL).

Skatteverket anser att även i de fall ersättningsbostaden är belägen i utlandet ska uppskovet återföras till beskattning när ersättningsbostaden avyttras enligt samma regler som gäller för bostad i Sverige.

Beskattning av uppskovsbeloppet sker genom att man lägger uppskovsbeloppet till vinsten eller förlusten när man beräknar kapitalvinsten för ersättningsbostaden (45 kap. 33 § IL, 46 kap. 18 § IL).

Uppskovsbeloppet beskattas på så sätt enligt samma regler som gäller för ersättningsbostaden (47 kap. 11a § IL). Man beskattas för uppskovsbeloppet när man avyttrar den egendom som uppgetts som ersättningsbostad vid begäran om uppskov.

Även om bostaden skiftat karaktär under innehavstiden och vid försäljningstillfället utgör t.ex. en näringsfastighet, är den belastad med ett uppskovsbelopp som ska beskattas. Vid avyttringstillfället ska man inte göra någon prövning av om egendomen när den förvärvades uppfyllde villkoren för ersättningsbostad enligt 47 kap. 5–5 b §§ IL. Se även KRNS 2011-04-13, mål nr 4841-10.

Det justerade resultatet efter det att uppskovsbeloppet lagts till vinsten kan antingen ligga till grund för ett nytt uppskov eller beskattas.

Uppskovsbeloppet ska även återföras vid överlåtelse genom gåva och i vissa fall genom arv, testamente och bodelning (Se Benefik överlåtelse av ersättningsbostaden).

Exempel: gamla uppskov ska återföras innan ett nytt kan beräknas

Urban sålde sin bostadsrätt, som var en ursprungsbostad, under år 2023 för 1,3 miljoner kr. Han förvärvade den år 2020 för 1,4 miljoner kr. I samband med förvärvet år 2020 fick han uppskov med beskattningen av kapitalvinsten för en tidigare ursprungsbostad med 600 000 kr.

När Urban beräknar det skattepliktiga resultatet av försäljningen ska det gamla uppskovsbeloppet på 600 000 kr återföras innan han kan yrka på ett eventuellt nytt avdrag för uppskovsbelopp.

Urbans kapitalvinst blir 500 000 kr (1,3 mkr – 1,4 mkr + 600 000 kr) beskattningsår 2023.

Exempel: återföring när en ersättningsbostad i utlandet avyttras med vinst

Caroline sålde en bostadsrätt i Sverige under år 2023 för 2,5 miljoner kr med en vinst på 500 000 kr. Hon köpte och bosatte sig samma år på en fastighet i Frankrike, som omräknat i svensk valuta kostade 2 miljoner kr. Bostaden uppfyllde de krav som anges i de svenska uppskovsbestämmelserna och utgjorde därmed en ersättningsbostad.

Uppskov medgavs med 400 000 kr av vinsten (500 000 kr x (2 000 000 / 2 500 000 kr)). Mellanskillnaden på 100 000 kr (500 000 kr - 400 000 kr) tog Caroline upp till beskattning under inkomst av kapital i deklarationen för beskattningsår 2023.

När Caroline säljer den franska fastigheten ska uppskovsbeloppet på 400 000 kr återföras till beskattning i Sverige. Om hon förvärvar en ny ersättningsbostad kan hon få ett nytt uppskovsbelopp om kraven är uppfyllda.

Avyttring av del av ersättningsbostaden

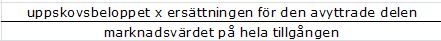

När den som har ett uppskovsbelopp avyttrar en del av ersättningsbostaden ska den del av uppskovsbeloppet som belöper på den avyttrade delen återföras till beskattning (47 kap. 11 § 2 stycket IL). Man beräknar då det återförda beloppet med utgångspunkt från marknadsvärdet för hela tillgången, enligt följande formel:

Frivillig återföring

Den som har ett uppskovsbelopp får även frivilligt återföra uppskovsbeloppet, helt eller delvis, utan samband med att han eller hon avyttrar ersättningsbostaden. Återfört belopp får då inte vara lägre än 20 000 kr per år (47 kap. 9 a § IL). Om hela det återstående beloppet återförs medges dock frivillig återföring av ett lägre belopp än 20 000 kr.

Man tar upp beloppet till beskattning i den omfattning som skulle gälla för en kapitalvinst om den skattskyldige hade avyttrat ersättningsbostaden under det beskattningsår för vilket återföringen sker (41 kap. 3 § 6 punkten IL, 47 kap. 9 a § och 11 a § IL). Det innebär att om ersättningsbostaden under innehavet t.ex. skiftat karaktär till näringsfastighet ska 90 procent av det återförda beloppet tas upp till beskattning i inkomstslaget kapital.

Frivillig återföring kan inte kvittas mot underskott i näringsverksamhet

En frivillig återföring kan inte kvittas mot underskott av en näringsverksamhet, eftersom man endast kan kvitta mot kapitalvinsten under samma år som egendomen avyttras (14 kap. 22 § IL, 45 kap. 32 § IL och 46 kap. 17 § IL).

Benefik överlåtelse av ersättningsbostaden

Vid avyttring av ersättningsbostaden ska uppskovsbeloppet återföras till beskattning.

Med avyttring likställs vid tillämpningen av 47 kap 11 § IL när bostaden övergår till någon annan genom arv, testamente, gåva eller bodelning. Avyttring anses dock inte ha skett vid övergång genom arv eller testamente till en make eller en sambo eller ett hemmavarande barn under 18 år. Avyttring anses inte heller ha skett vid övergång genom bodelning med anledning av upphörande av ett samboförhållande, äktenskapsskillnad eller makens eller sambons död.

Uppskovsbeloppet ska i de fall undantagen aktualiseras föras vidare till nästa ägare när ersättningsbostaden överlåts benefikt enligt kontinuitetsprincipen i 44 kap. 21 § IL. Även om uppskovsbeloppet i dessa fall ska föras vidare med stöd av uppskovsreglerna i 47 kap. IL och kontinuitetsprincipen i 44 kap. 21 § IL så finns det inget som hindrar att överlåtaren istället gör en s.k. frivillig återföring enligt 47 kap. 9 a § IL.

Arv och testamente

Uppskovsbeloppet ska föras vidare till nästa ägare vid en övergång av bostad genom arv eller testamente till make, sambo eller hemmavarande barn under 18 år. Med sambor avses detsamma som i sambolagen, 1 § sambolagen (2003:376), jfr. prop 2007/08:27 s.144.

Skatteverket anser att bedömningen av om en person utgör hemmavarande barn under 18 år ska ske vid tidpunkten för arvlåtarens dödsfall (Skatteverkets ställningstagande Uppskov – Hemmavarande barn ärver ersättningsbostad).

Bodelning

Uppskovsbeloppet ska föras vidare i följande fall, om bostaden övergår till ny ägare vid en bodelning:

- med anledning av att ett samboförhållande upphör

- på grund av äktenskapsskillnad

- på grund av en makes eller sambos död.

Skatteverket anser att om bodelningsavtalet undertecknas av båda samborna efter det att dessa har flyttat isär, så har en sådan äganderättsövergång skett som en bodelning med anledning av att ett samboförhållande har upphört. En ersättningsbostad måste vara samboegendom för att kunna övergå genom bodelning (Skatteverkets ställningstagande Uppskovsbelopp vid bodelning mellan sambor som flyttat isär).

Skatteverket anser att en bodelning som sker efter ansökan om äktenskapsskillnad ska anses vara en bodelning ”med anledning av äktenskapsskillnad” under förutsättning att ansökan även leder till att äktenskapet upplöses genom laga kraft vunnen dom. Annan bodelning som görs mellan makar ska anses utgöra en bodelning under bestående äktenskap (Skatteverkets ställningstagande Återföring av uppskovsbelopp vid överlåtelse av ersättningsbostad genom bodelning). Se även under rubriken Tvingande återföring av uppskovsbelopp vid benefik överlåtelse nedan.

Vid återföring av uppskovsbelopp anser Skatteverket att en äganderättsövergång genom bodelning under bestående äktenskap sker när makarna undertecknar en giltig bodelningshandling. Handlingen måste vara undertecknad efter det att makarna har gjort en anmälan till Skatteverket (Skatteverkets ställningstagande - Äganderättsövergång genom bodelning under bestående äktenskap utan att mål om äktenskapsskillnad pågår).

Saklegat genom testamente

Skatteverket anser att om en ersättningsbostad övergår som saklegat genom testamente till någon annan än efterlevande make, sambo eller hemmavarande barn under 18 år, ska dödsboet återföra uppskovsbeloppet till beskattning för det beskattningsår då ersättningsbostaden har getts ut till legatarien.

Frivillig återföring av uppskovsbelopp vid benefik överlåtelse

Överlåtaren, som i vissa fall kan vara ett dödsbo, kan vid benefika överlåtelser välja att frivilligt återföra hela eller delar av uppskovsbeloppet. Om överlåtaren exempelvis återför hela uppskovsbeloppet i sin deklaration året efter överlåtelsen återstår inget uppskovsbelopp att föra vidare.

Överlåtaren ska, i de fall uppskovsbeloppet får föras vidare, i sin inkomstdeklaration för överlåtelseåret lämna följande uppgifter:

- storleken på det uppskovsbelopp som belastar ersättningsbostaden

- beteckningen på ersättningsbostaden och om bostaden är en bostadsrätt nödvändiga identifikationsuppgifter för bostadsrättsföreningen (namn och organisationsnummer)

- förvärvarens namn, adress och person- eller organisationsnummer (31 kap. 19 § SFL).

Tvingande återföring av uppskovsbelopp vid benefik överlåtelse

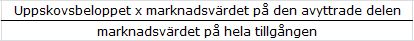

I de fall enbart en del av en ersättningsbostad övergår genom en benefik överlåtelse som utlöser beskattning av uppskovsbeloppet, ska uppskovsbelopp återföras enligt följande formel:

Uppskovsbeloppet ska tas upp till beskattning på samma sätt som om det vore en kapitalvinst hänförlig till den överlåtna ersättningsbostaden (47 kap. 11 a § IL).

Skatteverket anser att sådana uppskovsbelopp som ska återföras vid en benefik överlåtelse inte kan ligga grund för ett förnyat uppskov (Skatteverkets ställningstagande Uppskovsbelopp – återföring när ersättningsbostaden överlåts genom gåva eller bodelning under äktenskapet).

Uppskov med kapitalvinst på andel i oäkta bostadsföretag

När man säljer en andel i ett bostadsföretag är det företagets karaktär vid ingången av det år som försäljningen görs, som avgör den skattemässiga karaktären på försäljningen (46 kap. 3 § IL). Om företaget inte är ett privatbostadsföretag , utan ett oäkta bostadsföretag vid den tidpunkten, beskattas man enligt reglerna för delägarrätter i 48 kap. IL.

När det gäller uppskov ska bostadsföretagets skattemässiga karaktär i stället bedömas vid avyttringstillfället (RÅ 2001 ref. 74). Det medför att uppskov kan medges i vissa fall, trots att kapitalvinsten hade beskattats som en delägarrätt, om inte uppskov hade medgetts.

Om man gör avdrag för slutligt uppskovsbelopp vid samma taxering som man säljer ursprungsbostaden och begär avdrag med ett lägre slutligt uppskovsbelopp än man kan medges enligt (47 kap. 9 a § IL), ska man beskattas för det överskjutande beloppet enligt reglerna för delägarrätter (48 kap. IL). Det har sin orsak i att det överskjutande beloppet aldrig har utgjort ett uppskovsbelopp och därför ska beskattas på samma sätt som vinst vid avyttring av ursprungsbostaden, nämligen som en kapitalvinst vid avyttring av delägarrätter.

Om Skatteverket har medgett ett preliminärt uppskov, sker beskattningen enligt reglerna för delägarrätter för den delen av det preliminära uppskovsbelopp som måste återföras till beskattning på grund av att ersättningsbostaden är billigare än ursprungsbostaden.

Om man väljer ett lägre uppskovsbelopp än vad som kan medges enligt 47 kap. 9 § IL, anser Skatteverket att denna frivilliga överskjutande del, ska beskattas enligt reglerna för privatbostad. Det beror på att hela det frivilliga beskattade beloppet kan kopplas till förvärvet av en ersättningsbostad, som uppfyller egendomsvillkoren, beloppsvillkoren och bosättningsvillkoren för en ersättningsbostad (Skatteverkets ställningstagande Uppskov med beskattning av kapitalvinst på andel i oäkta bostadsföretag).

Exempel: återföring av uppskovsbelopp vid köp av en lika dyr eller dyrare ersättningsbostad

Lars äger en andel i ett bostadsföretag som var oäkta vid årets ingång. Han säljer sin andel för 3 miljoner kronor och redovisar en vinst på 1 miljon kronor enligt bestämmelserna för avyttring av delägarrätter i 48 kap. IL. Vid försäljningstillfället uppfyller företaget villkoren för att vara ett privatbostadsföretag. Under samma år köper Lars en ersättningsbostad för 3,2 miljoner kronor i vilken han bosätter sig i rätt tid.

Lars kan medges uppskov med hela vinsten, men kan även välja ett lägre slutligt uppskovsbelopp, under förutsättning att minimigränserna på 50 000 kr respektive 10 000 kr inte understigs. Som alternativ kan Lars även välja att helt avstå från att yrka avdrag för uppskovsbelopp och i stället ta upp hela vinsten till beskattning.

För de belopp som ska beskattas, sker beskattningen enligt reglerna för delägarrätter.

Exempel: återföring av uppskovsbelopp vid köp av en billigare ersättningsbostad

Lars äger en andel i ett bostadsföretag som var oäkta vid årets ingång. Han säljer sin andel för 3 miljoner kronor och redovisar en vinst på 1 miljon kronor enligt bestämmelserna för avyttring av delägarrätter i 48 kap. IL. Vid försäljningstillfället uppfyller företaget villkoren för ett privatbostadsföretag.

Lars förvärvar inte någon ersättningsbostad det året. Han medges därför avdrag för preliminärt uppskovsbelopp med vinsten på 1 miljon kronor.

Följande år köper Lars en ersättningsbostad, som är en privatbostad, för 2,1 miljoner kr, vilket innebär att uppskov kan medges det året med maximalt 700 000 kr (1 mkr x (2,1 mkr / 3 mkr)). Eftersom 300 000 kr måste tas upp till beskattning, och denna del aldrig varit kopplat till förvärvet av ersättningsbostaden, ska beskattning för denna del ske enligt reglerna för avyttring av delägarrätter.

Lars väljer att begära slutligt uppskovsbelopp med endast 150 000 kr, trots att utrymmet är 700 000 kr.

Skatteverket anser att för de 550 000 kr som Lars frivilligt återför (700 000 kr – 150 000 kr), ska beskattning ske enligt reglerna för privatbostad, eftersom beloppet ryms inom det tillåtna beloppet för uppskov (Skatteverkets ställningstagande Uppskov med beskattning av kapitalvinst på andel i oäkta bostadsföretag).

Preliminärt uppskovsbelopp

Ett preliminärt uppskovsbelopp ska återföras till beskattning året därpå (47 kap. 9 § IL). Detta gäller dock inte om förutsättningar för att medge slutligt uppskov finns.

Referenser på sidan

Domar & beslut

Lagar & förordningar

- Inkomstskattelag (1999:1229) [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] [11] [12] [13] [14] [15] [16] [17] [18] [19] [20] [21] [22] [23] [24] [25]

- Sambolag (2003:376) [1]

- Skatteförfarandelag (2011:1244) [1]

Propositioner

- Proposition 2007/08:27 Avskaffad statlig fastighetsskatt, m.m. [1]

Ställningstaganden

- Beskattning av uppskovsbelopp när ersättningsbostaden i utlandet säljs eller är föremål för bodelning eller arv – intern svensk rätt och skatteavtal [1]

- Rätt beskattningsår för återföring av uppskovsbelopp när ersättningsbostad som saklegat övergår till annan genom testamente [1]

- Uppskov - Hemmavarande barn ärver ersättningsbostad [1]

- Uppskov med beskattning av kapitalvinst på andel i oäkta bostadsföretag [1] [2]

- Uppskovsbelopp - återföring när ersättningsbostaden överlåts genom gåva eller bodelning under äktenskapet [1]

- Uppskovsbelopp vid bodelning mellan sambor som flyttat isär [1]

- Äganderättsövergång genom bodelning under bestående äktenskap utan att mål om äktenskapsskillnad pågår [1]

- Återföring av uppskovsbelopp vid överlåtelse av ersättningsbostad genom bodelning [1]

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt