- Vägledning »

- 2024 »

- Inkomstskatt »

- Näringsverksamhet »

- Hybrida missmatchningar »

- Omvända hybrida missmatchningar

Omvända hybrida missmatchningar

Med en omvänd hybrid missmatchning menas att ett företag ses som delägarbeskattat i den stat där det är etablerat men som skattesubjekt i den stat där delägaren hör hemma, vilket leder till att företagets inkomster inte beskattas någonstans.

- Skattskyldighet för utländska juridiska personer som är delägare i svenska handelsbolag

- Missmatchningen ska bero på att det svenska handelsbolaget klassificeras olika i Sverige och ett annat land

- Bestämmelsen om skattskyldighet för inkomster från ett svenskt handelsbolag har företräde

- Exempel: skillnader i den rättsliga klassificeringen av ett svenskt handelsbolag

- Förhållandet mellan skatteavtal och beskattningsregler för utländska delägare i svenska handelsbolag

- Referenser

Skattskyldighet för utländska juridiska personer som är delägare i svenska handelsbolag

Reglerna om s.k. omvända hybrida missmatchningar innebär att en utländsk juridisk person är skattskyldig för inkomster från ett svenskt handelsbolag, om den utländska juridiska personen inte beskattas för inkomsten i den stat där personen hör hemma på grund av klassificeringen i skattehänseende av handelsbolaget enligt den statens lagstiftning (6 kap. 11 § första stycket 8 IL).

För att bestämmelsen ska vara tillämplig ska den utländska juridiska personen och det svenska handelsbolaget vara i intressegemenskap. För att det ska vara intressegemenskap enligt denna regel krävs ett innehav av minst 50 procent av kapitalet eller rösterna (24 b kap. 3 § tredje stycket IL).

Bestämmelsen i 6 kap. 11 § första stycket 8 IL beskrivs närmare i prop. 2020/21:111 s. 17–22 och s. 35–36. Genom bestämmelsen införs rekommendation 5.2 (Limiting the tax transparency for non-resident investors) i OECD:s BEPS-rekommendationer åtgärd 2.

Det är bara sådana delägare som är utländska juridiska personer som beskattas för inkomster från ett svenskt handelsbolag enligt reglerna om omvända hybrida missmatchningar.

Missmatchningen ska bero på att det svenska handelsbolaget klassificeras olika i Sverige och ett annat land

Ett svenskt handelsbolag är delägarbeskattat i Sverige (5 kap. 1 § IL). För att bestämmelsen i 6 kap. 11 § första stycket 8 IL ska bli tillämplig krävs att den utländska juridiska personen inte beskattas i den stat där den hör hemma. Skälet till att den utländska juridiska personen inte beskattas ska vara att den andra staten enligt sin lagstiftning ser handelsbolaget som ett eget skattesubjekt.

Bestämmelsen om omvända hybrida missmatchningar träffar typiskt sett situationer där det svenska handelsbolaget inte bedriver verksamhet i Sverige. Om handelsbolaget bedriver verksamhet från ett fast driftställe i Sverige blir delägarna skattskyldiga här för handelsbolagets inkomster enligt 6 kap. 11 § första stycket 1 IL. Då är inte punkt 8 tillämplig på de inkomster som är hänförliga till det fasta driftstället.

Skulle det svenska handelsbolaget bedriva verksamhet från ett fast driftställe i Sverige och även ha exempelvis en ränteinkomst som inte är hänförlig till det fasta driftstället, blir en utländsk juridisk person skattskyldig för inkomsten från det fasta driftstället med stöd av 6 kap. 11 § första stycket 1 IL och för ränteinkomsten med stöd av 6 kap. 11 § första stycket 8 IL.

Om den utländska delägaren är ett skattebefriat subjekt i den stat där delägaren hör hemma är det inte fråga om någon omvänd hybrid missmatchning. Att inkomsten från det svenska handelsbolaget inte beskattas har i ett sådant fall inte sin grund i att den skatterättsliga klassificeringen av handelsbolaget skiljer sig åt mellan Sverige och den andra staten utan i delägarens skatterättsliga status (prop. 2020/21:111 s. 21 f.).

Bestämmelsen om skattskyldighet för inkomster från ett svenskt handelsbolag har företräde

Den regel som har införts i 6 kap. 11 § första stycket 8 IL är huvudprincipen för att åtgärda omvända hybrida missmatchningar enligt OECD:s rekommendationer. Den har företräde framför bestämmelser som innebär att betalarstaten ska vägra avdrag. Det innebär att den har företräde framför bestämmelsen i 24 b kap. 9 § IL.

Exempel: skillnader i den rättsliga klassificeringen av ett svenskt handelsbolag

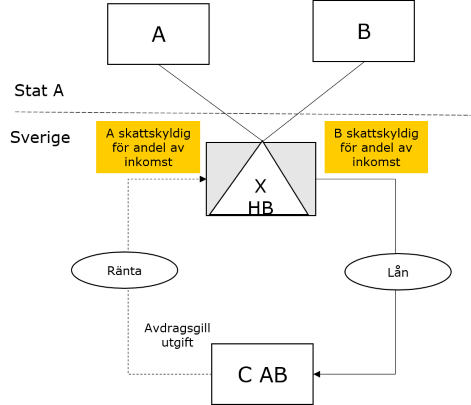

Bestämmelsen om omvända hybrida missmatchningar kan illustreras på följande sätt:

- Ett svenskt handelsbolag (X HB) ägs av två utländska juridiska personer, företag A och företag B, som hör hemma i stat A.

- X HB bedriver ingen verksamhet i Sverige.

- X HB har lämnat ett lån till det svenska aktiebolaget C AB. C AB betalar ränta på lånet till X HB.

- Stat A ser X HB som ett eget skattesubjekt. Företag A och företag B beskattas därför inte i stat A för inkomsten i X HB.

Företag A och företag B är i intressegemenskap med X HB och den hybrida missmatchningen beror på skillnaden i den skatterättsliga klassificeringen av X HB mellan Sverige och stat A. Företag A och företag B ska därför beskattas i Sverige för sina andelar av X HB:s inkomster.

Bestämmelsen i 6 kap. 11 § första stycket 8 IL har företräde framför reglerna i 24 b kap. IL. C AB ska därför inte nekas avdrag för räntebetalningen enligt 24 b kap. 9 § IL.

Förhållandet mellan skatteavtal och beskattningsregler för utländska delägare i svenska handelsbolag

Utgångspunkten är att de lagstiftningsåtgärder som krävs för att genomföra åtgärder mot hybrida missmatchningar inte bör påverka den fördelning som görs av beskattningsrätten enligt skatteavtal (prop. 2020/21:111 s. 22).

Skatteverket anser att delägarbeskattade juridiska personers inkomster bara omfattas av skatteavtalet om dessa personer omnämns särskilt i avtalet (jfr även HFD 2014 ref. 71).

En bestämmelse om delägarbeskattade enheters inkomster infördes i OECD:s modellavtal 2017. Inkomster som förvärvas genom ett subjekt som är delägarbeskattat i någon av staterna ska anses som inkomster som förvärvas av en person med hemvist i en avtalsslutande stat, men bara till den del inkomsten beskattas hos en sådan person (artikel 1 punkt 2). Bestämmelsen säkerställer både att avtalets förmåner ges i behöriga fall, och att sådana förmåner inte ges när de avtalsslutande staterna enligt intern rätt inte behandlar inkomsten som skattepliktig hos någon med hemvist där (punkt 5 i kommentaren till artikel 1).

I 2014 års version av modellavtalet finns ingen reglering i artiklarna av hur delägarbeskattade företag ska behandlas. Däremot har OECD i kommentarerna till artiklarna 1 och 4 förtydligat hur skatteavtal ska tillämpas på sådana företag. Tillämpningen överensstämmer med den reglering som skedde i 2017 års version.

Vid en omvänd hybrid missmatchning beskattas ett svenskt handelsbolags inkomster inte hos någon person med hemvist i en avtalsslutande stat. Ett tredje land som är källstat behöver då inte ge skatteavtalsförmåner. En utländsk juridisk person som beskattas för handelsbolagets inkomster med stöd av 6 kap. 11 § första stycket 8 IL har rätt till avräkning för utländsk skatt som tagits ut i annat land och som gäller delägarens andel av inkomsterna (2 kap. 1 § fjärde stycket AvrL).

Referenser på sidan

Domar & beslut

- HFD 2014 ref. 71 [1]

Lagar & förordningar

- Inkomstskattelag (1999:1229) [1] [2] [3] [4] [5] [6] [7] [8] [9] [10]

- Lag (1986:468) om avräkning av utländsk skatt [1]

Propositioner

- Proposition 2020/21:111 Genomförande av bestämmelsen i EU:s direktiv mot skatteundandraganden för att motverka omvända hybrida missmatchningar [1] [2] [3] [4]

Ställningstaganden

- Skatteavtals tillämplighet på delägarbeskattade juridiska personer och deras delägare [1]

Övrigt

Referenser inom näringsverksamhet

Tillsammans gör vi samhället möjligt

Tillsammans gör vi samhället möjligt